Путевой лист расход по норме и фактически – Бюджетный учет: как работать с путевыми листами и чем руководствоваться при списании ГСМ

основные моменты, правила заполнения и пример расчета суммы к списанию ГСМ

Путевой лист – основной документ, по которому происходит списание ГСМ, находящихся на балансе организации. Он подтверждает, что горючее было использовано именно в производственных целях, с целью выполнения определенной работы, а также свидетельствует о наличии действительно понесенных компанией расходов на приобретение топлива.

Основные моменты

Путевой лист – это официальный документ, регламентированный соответствующими подзаконными актами и подлежащий учету.

В путевом листе отражаются следующие показатели:

Рабочая поездка

- номер документа

- дата документа

- данные о ТС

- сведения о его собственнике

- информация о водителе авто

- расход горючего

- текущий пробег автомобиля

- точный маршрут движения автомобиля

- место отправления (откуда выехал) и место приезда (куда поехал)

- время выхода и время возврата авто в гараж

- данные спидометра на начало и окончание рабочего дня

- подпись диспетчера, подтверждающая время отбытия и прибытия авто

- дата и время предрейсового осмотра

- подпись медработника, проводившего предрейсовый медосмотр

- количество рейсов

- номера ТТН, по которым осуществлялась перевозка

Путевой лист состоит из двух частей. Первая – это основной лист, в котором отражен расчет расходования ГСМ. Вторая часть – это отрывной талон, являющийся основным документом, по которому заказчику работ выставляется счет за оказанные услуги. К первой части должна обязательно прилагаться ТТН. Водитель получает путевой лист минимум на один день, а максимальный срок выдачи составляет один месяц. Срок хранения у путевых листов такой же, как и у других бухгалтерских документов – пять лет.

Правила расчета

На основании данных о километраже, времени и расходе горючего производится расчет потраченного за рабочее время горючего. Полученные данные расхода ГСМ по факту сравниваются с показателем нормативного расхода топлива. Исходя из полученных цифр, фиксируется либо экономия топлива, либо его перерасход.

Расчет путевого листа

Существует стандартная формула расчета нормы затрат горючего — величину пробега автомобиля умножают на норму расхода топлива, и полученную сумму делят на сто км пути. Норма расхода горюче-смазочных материалов для конкретного вида автомобиля можно посмотреть в приложении к приказу Минтранса России под № АМ-23-р, которое называется методическими рекомендациями. Если нужной марки автомобиля в приложении не оказалось, то за основу для расчетов нужно брать автомобиль с похожими техническими характеристиками.

Расход по факту определяется таким способом – от суммы остатка горючего перед поездкой и объема заправленного топлива отнимается остаток ГСМ на момент возвращения автомобиля на его место в гараж. Экономия получается при меньшем объеме расхода топлива по сравнению с нормативом, а перерасход – при большем.

При расчете движения топлива могут вводиться дополнительные поправочные коэффициенты – расход повышается при работах во время зимы, в неблагоприятных условиях, в горах, при поездке на совершенно новом авто или машине после капремонта, а также в городах с населением свыше 1 миллиона и поселках.

Данные о километраже от ворот предприятия до места погрузки товара, а также от места разгрузки товара до ворот гаража в расчет не включаются – они фиксируются отдельно как нулевой пробег в строке путевого листа. В том числе в расчете не участвуют сведения о расходе топлива при простое машины и работе навесного спецоборудования.

Пример расчета путевого листа

Для примера возьмем автомобиль марки ГАЗ 3307, который осуществлял перевозку грузов по городу Москве. Базовая величина расхода топлива для этого автомобиля равняется 21 л на 100 км пути, поправочный коэффициент для городов-миллионников равен 10% или 0,01.

В путевом листе указаны следующие параметры:

- величина пробега авто на начало работы – 20 000 км

- цифра пробега на конец рабочего дня – 20 170 км

- остаток горючего перед выездом – 15 литров

- заправлено во время поездки – 60 литров

- остаток топлива на конец рабочего дня – 30 литров

Пробег за рабочее время равен 20 170 км — 20 000 км = 170 км.

Теперь переходим к расчету нормы затрат топлива:

- (21 л * 170 км) / 100 * 1,1 = 39,27 литра

Фактический расход топлива:

- (15 + 60) — 30 = 45 литров

Разница между двумя величинами составляет:

- 45 литров — 39,27 литра = 5,73 литра

Фактически было израсходовано больше топлива, соответственно, получился перерасход. Это еще не окончательная цифра, для ее корректировки следует проверить, был ли расход топлива при холостой работе двигателя, например, при погрузочно-разгрузочных работах или прогреве в зимнее время.

Чтобы получить сумму затрат по горючему, нужно рассчитанную норму затрат топлива умножить на его стоимость.

Для каждого типа ТС имеется утвержденная унифицированная форма путевого листа. Кроме того, существует форма под названием 4-с. применяемая при сдельной оплате труда, и 4-п – при оплате за рабочее время. Правила и схема заполнения путевых листов для учреждений и индивидуальных предпринимателей отражены в приказе Минтранса России под № 152.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

pravodeneg.net

Списание ГСМ по путевым листам

Если предприятие не относится к автотранспортным, то оно не обязано составлять ежедневно путевой лист. Каждое предприятие вправе установить периодичность его заполнения, исходя из своей производственной деятельности – ежедневно, ежедекадно либо ежемесячно.

Единственное условие заключается в правильном обосновании потребления ГСМ, в возможности его определения, чтобы списать на основе путевого листа.

Правила

Предприятию следует определиться со способом учета, чтобы иметь возможность списать израсходованное топливо.

Как правило, водитель производит заправку автотранспортного средства самостоятельно на выделенные для этих целей средства, после чего сдает авансовый отчет в бухгалтерию предприятия.

К нему он прилагает чек автозаправочной станции, выданный за покупку у него топлива. Материальный бухгалтер оприходует топливо на счет 10 «Материалы».

Не исключается вариант заключения договора с компанией, занимающейся заправкой автотранспорта, об оплате топлива и смазочных материалов безналичным способом по специальным картам.

В конце истекшего месяца АЗС предоставляет полную информацию об объеме топлива, его стоимости, которое было отпущено ею по топливной карте.

Оприходование производиться на счет 10 материальным бухгалтером либо открывает индивидуальный счет второго порядка.

Списывается израсходованный объем ГСМ на счетах:

- 20 «Основное производство»;

- 26 «Общехозяйственные расходы»;

- 44 «Расходы на продажу».

Выбор счета остается за предприятием, который должен учесть особенности производственной деятельности, технические характеристики, марку и модель отдельного автотранспорта. В такой ситуации топливо списывается на основании путевого листа, заполняемого водителем.

Он входит в число первичных документов. В нем указывается маршрут, его общий километраж, объем топлива на начало рабочего дня и на его конец.

Как правило, списывается разница в объемах топлива по его фактической себестоимости. Затраты должны быть обоснованными и не превышать установленные нормы потребления топлива.

Что касается налогового учета на прибыль стоимость ГСМ сообразно статье 254 НК можно включить в материальные затраты.

Но можно отнести их к прочим расходам соответственно предписаний статьи 264 НК. Чтобы не возникли вопросы относительно объема израсходованного топлива нужно применять определенные виды норм.

Путевой лист должен быть оформлен на бланке с типовой формой № 3, которая была утверждена постановлением Госкомстата.

Его публикация была произведена 28 ноября 1997 года под номером 78. Хотя предприятие может разработать собственный бланк, что тоже не возбраняется.

Но следует в нем указать все реквизиты, входящие в число обязательных атрибутов. Они обосновывают экономические затраты.

Порядок

Предприятию следует оприходовать ГСМ отдельным документом на основе приходного ордера — «поступление материалов».

В большинстве случаев оно списывает горюче-смазочные материалы один раз в месяц. Процедуру осуществляет бухгалтерия, вернее материальный бухгалтер, ведущий учет материальных ресурсов.

В его обязанности входит ведение первичных материалов:

- заполнение ведомости движения ГСМ, содержащей его поступление и использование;

- получение путевых листов, обработка заключенных в нем сведений и их занесение в вышеуказанную ведомость;

- принятие авансового отчета, выборка и сверка содержащихся в нем данных;

- составление журнал с унифицированной формой 0310003 регистрации приходных и расходных ордеров по кассе, если ГСМ закупается по талонам;

- обработка сведений, содержащихся в приказах руководства об утверждении лимита на пробег автотранспортного средства, о нормах потребления горюче-смазочных материалов и размере надбавок к ним, зимнем и летнем периодах эксплуатации автотранспорта, направлениях в командировки.

ГСМ списываются на основании вышеперечисленных актов материальным бухгалтером и специально сформированной для производства процедуры комиссией в составе трех и более человек.

Первичные документы обосновываются требованием-накладной, заправочными карточками, чеками АЗС по фактическому использованному объему ГСМ.

Пример списания ГСМ по путевым листам

Чтобы произвести оформление списание следует завести документ «перемещение материалов», составленный по товарным накладным.

Путевой лист должен быть заполнен соответственно принимаемым нормам расхода топлива, которое было израсходовано отдельным транспортным средством.

Для оформления процедуры списания заполняется:

- дебет счета 1 401 01 272 «Расходование материальных запасов»;

- кредит счета 1 105 03 440 «Уменьшение стоимости горюче-смазочных материалов».

Каждое предприятие имеет свои отличительные признаки, обуславливаемые отраслью производства, которое принадлежит к отдельной сфере экономики. Его деятельность должна полностью учитываться в бухгалтерском учете.

При этом бухгалтер, отражая приносящую прибыль производственную функцию должен заполнить:

- дебет счета 2 106 04 340 «Увеличение стоимости изготовления материалов, готовой продукции либо выполненных работ, оказанных услуг;

- кредит счета 2 105 03 440 «Уменьшение стоимости горюче-смазочных материалов».

Расчет

На каждую марку автотранспорта можно просчитать норму потребления путем производства определенных расчетов, исходя их общего километража пройденного пути.

Например, для легковых автомобилей он по выражению:Где:

| Hs | базовая норма расхода топлива, определяемая пробегом автомобиля, л/100 км |

| S | общий пробег автомобиля в продолжение рабочей смены, км |

| D | поправочный коэффициент к норме, % |

В качестве примера приводится расчет нормы потребления топлива автомобиля марки ГАЗ-3110, имеющего двигатель ЗМЗ-4026.10.

Его базовая норма потребления топлива равна 13,0 литров на 100 км пробега. Согласно указаниям руководства предприятия на автомобиле была произведена работа по сбыту готового продукции.

При этом он проехал 232 км, их коих по городу – 128 км, по области – 104 км. Его эксплуатация осуществлялась в зимний период времени.

Принятые надбавки:

| за зимний период | 10% |

| за эксплуатацию в городе, где плотность заселения составляет 1,5 млн человек | 10% – ; |

Нахождение нормы расхода топлива:

Всего по путевому листу израсходовано 30,2 литра за рабочий день. Если принят результат вычислений как среднее потребление топлива, то за месяц работы автомобиль израсходует для выполнения производственных заданий:

| НРд | нормативный расход топлива за один рабочий день |

| Т | количество рабочих дней в месяце, Т = 21 |

Итого получаем:

Материальному бухгалтеру следует списать приблизительно 634,27 литра топлива за один месяц, так как за месяц было принято усредненное значение расхода топлива.

Списание смазочного материала, тормозной жидкости, тосола вычисляются сообразно утвержденным нормам потребления.

Норма расхода топлива может быть увеличена на 20%:

- при производстве капитального ремонта;

- при эксплуатировании на протяжении пяти лет.

При этом расход смазочного материала при производстве капитального ремонта оборудованных на автомобиле агрегатов, устанавливается от одной заправочной емкости системы смазки.

При этом расход тормозных, охлаждающих, иных видов рабочих жидкостей находится в зависимости от объема заправленного топлива и дозаправки сообразно рекомендациям завода-изготовителя.

Можно ли списывать без путевых листов

Помимо списания по путевым листам существует ряд способов, наиболее распространенными из которых являются:

- учет по лимитам;

- компенсация расходов.

При первом случае устанавливается предприятие система контроля ГСМ, то есть лимит на потребление топлива. Под понятием «учет лимита» подразумевается выделение конкретных средств на покупку ГСМ на один месяц работы автотранспорта.

Также применяются топливные карты, по которым АЗС отпускает ГСМ, оформляемые на каждый автотранспорт. Обобщенная сумма денежных средств не должна превысить установленную по лимиту норму.

Данная система оправдала себя при одинаковом маршруте автотранспорта, повторяющегося каждый день. Если образовывается перерасход ГСМ, то материальный бухгалтер составляет официальные бумаги, по которым находится сумма превышения. Она списывается в установленном порядке.

Во втором заключается договор между предприятием и сотрудником на использование личного транспорта.

В основе сделки лежат указания статьи 188 ТК, в которых излагаются условия и порядок выплаты компенсации и возмещения сотруднику.

Договор заключается при обоюдном согласии заинтересованных сторон, но вводятся ограничения по размеру компенсации на транспорт в зависимости от его марки, модели и модификации. Списывается ГСМ, сообразно установленным на предприятии нормативам.

И в заключение следует отметить, что в налоговом учете ГСМ разрешается списывать в размере фактически израсходованных средств. Но обоснованными они считаются, если расходы не превышают нормативные значения.

Предприятие вправе использовать нормы Минтранса, но в тоже время может разработать свои собственные нормативы потребления ГСМ на каждый вид транспорта, имеющийся у него. При этом обосновав их замерами ежедневного расхода топлива.

Видео: Учет ГСМ — Учет путевых листов

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

что такое, как расчитать, пример

В современном мире практически все контролируется различными нормами и правилами.

В современном мире практически все контролируется различными нормами и правилами.

С одной стороны, – это усложняет жизнь и накладывает определенные ограничения на деятельность человека.

С другой – четкая регламентация основных положений позволяет в любой сфере минимизировать самоуправство. Аналогичная ситуация сложилась и с нормами расхода топлива на автомобильном транспорте.

Актуальность регулирования затрат на горюче-смазочные материалы связана с повсеместным использованием автомобилей в коммерческой деятельности. Но прежде чем преступить к непосредственному расчету нормы расхода ГСМ, необходимо разобраться с понятием и назначением нормативного параметра.

Что такое нормативный расход

Не следует путать эксплуатационные затраты с контрольным расходом горючего, который указывается в инструкции завода-изготовителя.

Не следует путать эксплуатационные затраты с контрольным расходом горючего, который указывается в инструкции завода-изготовителя.

В отличие от официальной цифры, эксплуатационная трата топлива рассчитывается для реальных условий работы автомобиля, учитывающих:

- загрузку транспортного средства;

- плотность дорожного движения;

- погодные условия;

- состояние дороги;

- время года;

- использование дополнительного оборудования (например, кондиционера).

Кроме того, действительное потребление топлива отражает манеру езды конкретного водителя, а также, техническое состояние самой машины.

Все эти параметры носят переменный характер, а значит, и эксплуатационный расход горючего постоянно изменяется в процессе работы. По этому, министерством транспорта выведены формулы, отображающие усредненные показатели затрат на горюче-смазочные материалы, которые и получили название нормативного расхода.

А реальное значение затрат получают из расчета ГСМ по норме.

Для чего нужны нормы расхода ГСМ

Расходы на топливо и смазочные материалы – обязательная составная общих затрат практически любого предприятия.

В идеале, каждый руководитель должен стремиться к минимизации расходов, но в то же время, завышенные показатели затрат на ГСМ снижают налогооблагаемую прибыль компании. По этому, органы налоговой инспекции требуют экономического обоснования заявленного потребления моторного масла и горючего.

При расчете чистой прибыли, подверженной обложению налогами, нужно отталкиваться от 25-й главы Налогового кодекса Российской Федерации. В документе прописаны далеко не все виды расходов предприятия, но затраты на служебный транспорт в нем отмечены как отдельная категория, в которую входит и пункт 11, регламентирующий приобретение горюче-смазочных материалов.

Выбор определенного сервиса для проверки контрагентов является сугубо индивидуальным решением каждого конкретного владельца предприятия. Более того, можно убедиться в надежности партнера, прибегнув к нескольким сервисам одновременно и сравнив полученные результаты.

С помощью «Контур-Фокуса» можно мгновенно получить разнообразные сведения о том или бизнес-партнере. Проверка контрагентов Контур Фокус возможна не только на компьютере, но и на других современных гаджетах: смартфонах и планшетах. Подробнее о сервисе читайте здесь.

Следует понимать, что закон не ограничивает затраты на расходные материалы определенной суммой, но в то же время, их величина должна находиться в разумных пределах. И не смотря на то, что нормы расхода ГСМ, рассчитанные транспортным ведомством, не являются догмой, в случае значительных расхождений, налоговая служба может использовать их как убедительный аргумент в суде.

Как расчитать расход ГСМ

Министерство транспорта предоставляет не только базовую норму затрат на горючее и смазочные материалы, но и способ, указывающий как рассчитать расход топлива по норме, включающий формулу для произведения вычислений, а также, необходимые поправочные коэффициенты.

Министерство транспорта предоставляет не только базовую норму затрат на горючее и смазочные материалы, но и способ, указывающий как рассчитать расход топлива по норме, включающий формулу для произведения вычислений, а также, необходимые поправочные коэффициенты.

Математическое выражение для подсчета израсходованных литров бензина (или дизельного топлива) различается, в зависимости от типа транспортных средств.

Для легковых автомобилей формула имеет вид:

[note]А = 0,01 · Б · L · K,

где А – нормативный расход;

Б – базовая норма, указанная в Руководящем документе;

L – пробег автомобиля;

K – суммарный коэффициент поправки.[/note]

Величина К зависит от нескольких факторов, таких как сезонно-климатические условия, возраст автомобиля, использование кондиционера, работа с прицепом и прочих.

В зимний период к полученному нормативному расходу прибавляют от 5% (в Южных и Центральных регионах) до 20% (в условиях Крайнего Севера).

Населенность местности также влияет на затраты горючего. При эксплуатации машины в городах с проживанием 100-250 тыс. человек, расход ГСМ увеличивается на 10%, а в мегаполисах с населением более 3 млн. – на 25%. Все нормы расхода, коэффициенты и условия эксплуатации автотранспорта происканы в специальных программах для учета ГСМ.

Автомобили старше 5 лет, или прошедшие больше 100 тыс. км пробега, расходуют на 5% больше топлива, чем их новые аналоги, а машины старше 8 лет – на 10%.

Перевозка крупногабаритных и тяжеловесных грузов увеличивает расход топлива на величину от 15 до 35%, а использование климат-контроля или кондиционера – на 7%.

Согласно приказу Федеральной налоговой службы РФ от 2012 года предприятие сдает отчет по ЕНВД ежеквартально в тот налоговый орган, где оно зарегистрировано. Сдача производится до 20-го числа того месяца, который следует за отчетным периодом.

Чтобы правильно составить отчетность в ПФР УСН бухгалтер должен обладать актуальной информацией о каждом работнике. Только в этом случае специалист сможет подготовить индивидуальные сведения, соответствующие действительности. Подробности о сдаче отчетов в ПФР читайте тут.

Формула для расчета затрат горюче-смазочных материалов для грузовых автомобилей и автопоездов более сложная, так как по путевым листам учитывает объем транспортных работ, норму расхода горючего на перевозку 1 тонны на 1 км, собственную массу авто, а также, массу прицепа и груза.

Пример расчета ГСМ

Для того, чтобы принцип вычисления затрат на топливо был более понятным, постараемся разобраться как рассчитать расход ГСМ на примере автомобиля ВАЗ-2109, который более 5 лет эксплуатируется на дорогах Москвы с месячным пробегом, взятым из путевых листов, в 1800 км.

Для того, чтобы принцип вычисления затрат на топливо был более понятным, постараемся разобраться как рассчитать расход ГСМ на примере автомобиля ВАЗ-2109, который более 5 лет эксплуатируется на дорогах Москвы с месячным пробегом, взятым из путевых листов, в 1800 км.

Первым делом, в руководящем документе находим базовую норму затрат. Для рассматриваемой машины она равна 7,7 л на 100 км. Затем, по таблицам начинаем подбирать коэффициенты поправки:

- Население Москвы значительно превышает 3 млн. человек, а значит – можно смело принимать поправку в 25%.

- Поправка на возраст авто равна 5%.

Таким образом, увеличение расхода топлива составляет 30%, что соответствует поправочному коэффициенту 1,3.

Подставляя все значения в формулу для легковых автомобилей, получаем:

[note]А = 0,01 · 7,7 · 1800 · 1,3 = 180,2 литра[/note]

На практике, эта величина допускает отклонение до 10%, что связано со многими факторами, которые невозможно учесть при математическом подсчете.

В общем же, метод расчета нормативного расхода топлива продуман достаточно грамотно, и используется не только для контроля предприятий налоговыми органами, но также, позволяет и самим руководителям фирм планировать свои затраты на эксплуатационные материалы.

Читайте так же:

- Списание ГСМ Расходы предприятия на ГСМ должны правильно рассчитываться и документально подтверждаться. При надлежащем оформлении они могут быть отнесены на расходные статьи компании, тем самым […]

- Путевые листы Почти все государственные и коммерческие организации имеют транспорт, либо арендуют его и у водителя обязательно наличие путевого листа, если он осуществляет перевозку грузов. Учет […]

tvoi.biz

Пример списания ГСМ по путевым листам и без них: как списать бензин

Все расходы организации или предприятия в целях бухгалтерского и налогового учёта должны документально подтверждаться, в противном случае неучтённые расходы будут считаться серьёзным нарушением, и руководство юридического лица может понести из-за них достаточно серьёзную ответственность.

Это касается также расходов на ГСМ, при этом стоит отметить, что правильно рассчитанные и оформленные они могут быть отнесены на расходные статьи баланса. В результате может уменьшиться налогооблагаемая база, берущаяся за основу при расчёте налога на прибыль.

Содержание статьи

Понятия «ГСМ» и «Путевой лист»

Учёт движения горюче-смазочных материалов напрямую связан с путевыми листами, при этом под ГСМ понимают:

- топливо различных видов, например, дизель, бензин, газ;

- масла и смазки;

- различные присадки и добавки, например, охлаждающие и тормозные.

Конкретный перечень используемых горюче-смазочных материалов, используемых при эксплуатации транспортного средства, зависит от его вида и модели. Существуют автомобили, работающие на бензине и дизельном топливе. Кроме того, некоторые транспортные средства, например, автобусы, оснащают газотопливным оборудованием для экономии.

Конкретный перечень используемых горюче-смазочных материалов, используемых при эксплуатации транспортного средства, зависит от его вида и модели. Существуют автомобили, работающие на бензине и дизельном топливе. Кроме того, некоторые транспортные средства, например, автобусы, оснащают газотопливным оборудованием для экономии.

В этом случае газ также относится к ГСМ. Существуют нормативы их списания, утверждённые Минтрансом России, также они могут быть приняты на предприятии самостоятельно. Такие нормативы учитывают некоторые дополнительные параметры, например, время года и сезон, а также различные корректирующие коэффициенты.

Учёт данных материалов на предприятии в большинстве случае производиться на основе первичного документа учёта – путевого листа. Под путевым листом понимают документ, в котором фиксируется место отправления и прибытия автомобильного транспорта, расход топлива и смазочных материалов при этом, наименование перевозимого груза, цель поездки и иные сведения, имеющие отношение к ней.

Путевой лист оформляется как на собственный транспорт, так и на взятый в аренду. В общих случаях используют путевой лист формы №3, для коммерческого транспорта предусмотрен лист формы №ПГ-1, при использовании грузовика с повремённой формой оплаты применяется форма №4-П. Существуют также иные формы путевых листов.

Правила и порядок

Кроме путевого листа для списания горюче-смазочных материалов необходим приказ руководителя юридического лица, в котором утверждены нормы такого списания. При этом стоит отметить, что использование личного автомобиля в интересах компании также оформляется путевым листом для списания ГСМ.

Кроме путевого листа для списания горюче-смазочных материалов необходим приказ руководителя юридического лица, в котором утверждены нормы такого списания. При этом стоит отметить, что использование личного автомобиля в интересах компании также оформляется путевым листом для списания ГСМ.

Поступление данных материалов на предприятие оформляется приходным ордером. Само же списание происходит обычно один раз в месяц лицом, ответственным за это. Таким лицом практически всегда является сотрудник бухгалтерии, например, материальный бухгалтер.

Что же касается самого порядка списания, то он состоит в составлении соответствующего акта представителями специально созданной для этого комиссии в количестве не менее трёх человек.

К нему прикладывают документы первичной бухгалтерской отчётности, а именно: накладная-требование, заправочные карточки, чеки АЗС. Цель данных документов – подтвердить фактический объём потребленных горюче-смазочных материалов.

Пример расчёта

Расчёт списания ГСМ производиться на каждую марку автомобильного транспорта отдельно, при этом обязательно учитывается общий километраж пройденного пути. Так, производить расчет для легкового автомобиля можно по формуле:

QH = 0,01 * Hs * S * (1 + 0,01 * D), где

- H – базовая норма расхода топлива, определяющаяся в виде пробега автомобиля в литрах на 100 километров;

- S – общий пробег транспорта в течение рабочей смены в километрах;

- D – поправочный коэффициент в процентах.

В качестве примера можно взять достаточно распространённый на производствах автомобиль марки ГАЗ-3110 с двигателем ЗМЗ-4026.10. У него базовая норма потребления топлива равна 13 литров на 100 километров.

В качестве примера можно взять достаточно распространённый на производствах автомобиль марки ГАЗ-3110 с двигателем ЗМЗ-4026.10. У него базовая норма потребления топлива равна 13 литров на 100 километров.

Автомобиль использовался для сбыта готовой продукции в зимний период. Общий пробег составил по области (НРо) 104 километра, по городу (HPг) — 128 километров. В результате за эксплуатацию в зимний период была взята надбавка 10% и за эксплуатацию

Рассчитываем норму расхода топлива: HPг = (0,01 * 13 * 128 * (1 + 0,01 * 20%)) = 16,67 литра НРо = (0,01 * 13 * 104 * (1 + 0,01 * 10)) = 13,53 литра. Согласно данным путевого листа было израсходовано 30,2 литра в течение рабочего дня. Если брать такой показатель за средний, то за месяц расход ГСМ в производственных целях составит:

НРм = НРд * Т, где

НРм – это нормативный расход топлива за рабочий день, Т – это количество рабочих дней в одном месяце.

Таким образом, НРм = 30,2 — 21 = 634,27 литра.

В этом случае при списании ГСМ может быть указанно 623,27 литра топлива при работе автомобиля в течение месяца. Что же касается списания тосола, тормозной жидкости и т.д., то их списание производится согласно ранее утверждённым нормам потребления.

Отдельно стоит упомянуть о том, что в случае капитального ремонта автомобиля или же достижении им срока эксплуатации 5 лет, норма расхода смазочных материалов и топлива может быть увеличена на 20%.

Можно ли списать без путевого листа

Существуют случаи, когда списание ГСМ производиться без использования путевого лица. Это:

- учёт по лимитам;

- компенсация понесённых расходов.

В первом случае на предприятии должна быть установлена система контроля расхода горюче-смазочных материалов. В этом случае на единицу транспорта в месяц выделяют зарезервированные денежные средства на их приобретение.

Также для этого используются топливные карты АЗС, при этом деньги по ним не должны превышать установленную норму. Данная система хороша в случае использования автотранспорта по одному и тому же ежедневному маршруту.

Во втором случае требуется заключить договор на использование личного автомобиля между организацией и её сотрудником на основании ст. 188 Трудового кодекса РФ.

Здесь ограничения на выплаты устанавливаются в зависимости от марки, модели и модификации автомобиля. Само же списание ГСМ производится на основании установленными предприятием нормам.

Особенности учёта

Прежде чем приступить к списанию горюче-смазочных материалов, юридическому лицу необходимо определиться со способом его учёта. Так непосредственно заправку топлива выполняет сам водитель автомобиля, используя выделенные на это денежные средства. После окончания заправки он обязан сдать авансовый отчёт в бухгалтерию. К нему прилагается чек АЗС. Топливо в дальнейшем оприходуется по счету 10 «Материалы».

Документы для скачивания (бесплатно)

Израсходованные ГСМ отражаются при списании на следующих счетах:

- 20 «Основное производство»;

- 26 «Общехозяйственные расходы»;

- 44 «Расходы на продажу».

Непосредственно выбор того или иного счёта лежит на руководстве предприятия. При этом по налоговому учёту операция списании ГСМ проводиться по статье 254 Налогового кодекса и включается в материальные затраты.

При этом ничто не препятствует отнести их к прочим расходам на основании ст. 264 НК РФ. В любом случае с политикой учёта и списания ГСМ стоит определиться заранее, так как эти процедуры являются текущими и будут периодически повторяться.

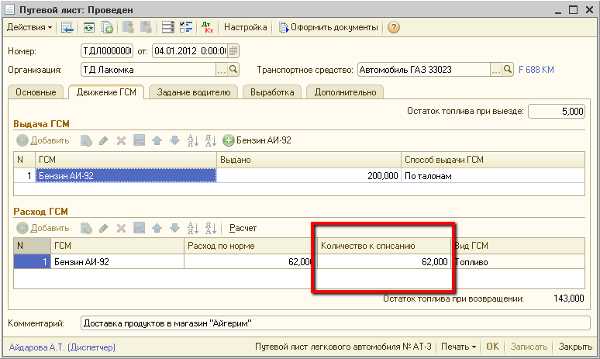

Пошаговая инструкция по списанию ГСМ в 1С представлена ниже.

znaybiz.ru

Путевые листы — AutoPark

Материал из AutoPark

Таксировка путевых листов (инструкция пользователя)

Оформление ПЛ

- Дата

- Дата ПЛ.

- Номер

- Номер путевого листа, ведется автоматически.

- ВК

- Верная копия.

- Водитель

- Табельный номер работника.

- Транспортное средство

- Выход

- Основной выход, по которому осуществлялась работа.

- Бак

- Остатки топлива в баке на выезде и на возврате.

- Структура бака

- Вид. Вид топлива.

- Выдано.

- Сдано.

- Спидометр

- Показания на выезде и на возврате.

- Особенности

- Рзр

- Разрыв – работа с разделением смены на части (перерыв в работе более чем на 2 часа).

- Смн

- Номер смены. “0” – специальное значение – целодневная смена.

- Тип

- Вид работы вида “П?” (“П0”, “П1” и т.д.), по которому оплачиваются итоги работы по ПЛ.

- Таб

- Отражение времени в табеле работника: Значение “-” (прочерк, то есть не записывать время в табель) применяют, например, когда в этот же день есть листок нетрудоспособности. Значение “В” (работа в выходной) применяют в частности для доплаты за работу в выходной день, в табеле будет использован вид работы по табелю “Линия с выходного дня”.

- Опл

- “Галочка” означает оплачивать работу водителя, прочерк – без оплаты.

- О

- Признак обработанности ПЛ.

- С

- Состояние:

- 0. Разнаряжен.

- 1. Выдан.

- 2. Принят.

- 3. Таксирован.

Рейсы путевого листа

- Дн

- День начала рейса относительно даты ПЛ. Служит для выделения рейсов, начинающихся в следующих сутках относительно даты ПЛ (после 00:00).

- Рейс

- Рейс может быть из другого выхода, отличного от главного выхода ПЛ.

- ВП

- Вид перевозок.

- ВР

- Вид работы.

- Нач

- Время начала рейса (группы рейсов).

- Оконч

- Время окончания рейса (группы рейсов).

- Факт

- Фактическое количество рейсов (группа рейсов).

- Общ. пр

- Пробег из расчета на один рейс.

- Кч

- Качество выполнения рейса. Если в группе рейсов различается качество выполнения, группа разбивается на несколько строк по виду качества.

Дополнительный персонал путевого листа

- Нм

- Номер по порядку в группе одновременно работающего персонала одной должности. Примеры:

- Два кондуктора (стажера, обилетчика) без пересечения по времени (например первый 10:00 – 12:00 и второй 14:00 – 16:00) оформляются номерами 01 и 01.

- Два кондуктора (стажера, обилетчика) работающие одновременно оформляются номерами 01 и 02.

- Два кондуктора, работающие частично с пересечением оформляются раздельно на время пересечения, например, первый кондуктор работает 10:00 – 12:00, второй кондуктор работает 11:00 – 16:00. Оформляется: первый кондуктор c 10:00 до 12:00, номер 01, второй кондуктор c 11:00 до 12:00 номер 02, c 12:00 до 16:00 номер 01.

- Таб

- Табельный номер работника.

- Кем

- Выполняемые функции: кондуктор, ученик водителя, ученик кондуктора, второй водитель (например, в многодневных поездках), обилетчик.

- Дн, Нач, Оконч

- День начала работы относительно даты ПЛ и время начала и окончания работы. Время начала и окончания работы любого дополнительного персонала должно совпадать с началом и окончанием какого-либо рейса.

- Таб

- Отражение времени в табеле работника. Значение “-” (прочерк, то есть не записывать время в табель) применяют, например, когда в этот же день есть листок нетрудоспособности. Значение “В” (работа в выходной) применяют в частности для доплаты за работу в выходной день, в табеле будет использован вид работы по табелю “Линия с выходного дня”. Значение “БУЛ” определяет, что признак указан в билетно-учетном листе. Следует применять при использовании БУЛ. Устанавливается автоматически при запуске подсистемы “Билетная касса” в промышленную эксплуатацию. Регулировать признак следует в БУЛ.

- Опл

- Оплата работы по ПЛ. Значение “БУЛ” определяет, что признак указан в билетно-учетном листе. Следует применять при использовании БУЛ. Устанавливается автоматически при запуске подсистемы “Билетная касса” в промышленную эксплуатацию. Регулировать признак следует в БУЛ.

- Дтл

- Детализация функциональных обязанностей работника:

- √

- Все функции. Применяется по умолчанию, означает обычную работу кондуктора, ученика водителя и прочего персонала.

- БП (билетная продукция)

- Применяется для кондукторов, выполняющих часть работы кондуктора (только продажи билетной продукции при наличии других функций, например, учет пассажиров).

- Влд (валидатор)

- Применяется для кондукторов, выполняющих только учет пассажиров без продажи билетной продукции.

- ВР

- Вид работы, применяется, если оплата должны быть другая, чем у обычного персонала.

Дополнительные ТС

- Гар

- Гаражный номер транспортного средства

КП отметки

- Показания СКАД-табло

- Оформляется для каждого КП. Специальные значения показаний:

- 9999 – Нераспознаваемые (явно неправильные) или несделанные водителем отметки, при этом качество соответствующего рейса устанавливается “брак” – то есть это “вина водителя”.

- 9998 – Неработающие КП.

- 9997 – Отметки о фактическом времени прохождения КП, установленные в результате импорта их стороннего ПО.

- 9996 – Отметки о фактическом времени прохождения КП, введенные вручную.

- План

- Плановое время прохождения КП из расписания выхода.

- Факт

- Фактическое время прохождения КП, декодированное из показаний.

- +/-

- Отклонение (разница) в минутах фактического времени от планового.

Показатели путевого листа

Заполняются по каждой группе рейсов.

- Показатель.

- Величина.

- Источник

- Оператор/Ведомость/БУЛ/Система

Механизм отражения в Системе

Расчет нормы топлива

Норма топлива рассчитывается по каждому рейсу путевого листа. Норма на путевой лист есть сумма норм по каждому рейсу. Расчет нормы производится при закрытии путевого листа (после таксировки) и при обработке путевого листа. При расчете учитываются:

Норма по любому рейсу (работе) складывается из трех составляющих: на движение, на работу климатического оборудования, на прогрев двигателя и прочую работу.

Норма на движение

Норма на движение складывается из нормы расхода на движение и нормы на дополнительные работы.

Норма расхода на движение

Возможен один из двух вариантов (зависит от настроек):

- Базовая_Норма * (1 + Коэф_Движ + (Попр_Маршрут – 1) + Коэф_ВР_Движ + (Попр_ТС_Движ – 1) + (Попр_Марка_Движ – 1))

- Базовая_Норма * Попр_ТС_Движ * Корр_Модиф * Коэф_ВР_Движ * Попр_Марка_Движ

где:

- Базовая_норма

- Норма_на100км * (Пробег / 100) + Норма_на_1_час * Время.

Норма на дополнительную работу

Норма на работу климатического оборудования

Формула: Марка_Климат * Коэф_Климат * Коэф_ВР_Климат * Попр_ТС_Климат* Попр_Марка_Климат * Время, где

Норма на прогрев двигателя и прочую работу

Формула: (Марка_Прогр * Коэф_Прогр * Коэф_ВР_Прогр + Марка_Ремонт * Коэф_ВР_Ремонт) * Попр_ТС_Прогр * Попр_Марка_Прогр * Время, где:

- Марка_Прогр. Норма на марку (прогрев двигателя) из свойства марки 1202 Норма на прогрев. Норма на прогрев указывается максимальная.

- Коэф_Прогр. Коэффициент из текущих настроек – настройка 9009 “Коррекция нормы топлива”.

- Коэф_ВР_Прогр. Коэффициент “На прогрев двигателя” из вида работы по путевому листу, должен быть равен 1.0 только в специальном виде работ “Прогрев”, иначе должен быть нулевой (0.0).

- Марка_Ремонт. Норма на марку на ремонт. Под ремонтом понимается работа, требующая расхода топлива, рассчитываемого на часы работы. Например, это могут быть машино-часы работы экскаватора или погрузчика или обкатка двигателя при его ремонте без движения ТС (без пробега).

- Коэф_ВР_Ремонт. Коэффициент “На ремонт” из вида работы по путевому листу. Требуются специальные виды работы по путевому листу (“Машино-часы”, “Обкатка” и т.п.), где коэффициент равен 1.0, в других видах работ он должен быть нулевой.

- Попр_ТС_Прогр. Поправка на транспортное средство (ТС) (свойство транспортного средства 5012) на прогрев.

- Попр_Марка_Прогр. Поправка на марку (свойство марки 5015) на прогрев.

Типовые задачи

Нормирование расхода топлива на кондиционер

Поскольку норма топлива на машины одной марки, отличающиеся только наличием кондиционера, может отличаться при одинаковых условиях, в АвтоПарк следует оформлять две разные марки, с кондиционером и без него.

Принципы работы кондиционера аналогичны работе отопителя – потребляемая мощность зависит от температуры воздуха, а затраты топлива – от продолжительности работы кондиционера (времени). Поэтому считаем правильным норму на кондиционирование устанавливать с использованием свойства марки 1201 Норма на работу климатического оборудования. Например: 50°C и ниже: 1 л/ч, 30°C и ниже: 0,7л/ч, 24°C и ниже: 0л/ч, далее обычные нормы на обогрев. Таким образом, норма на кондиционирование будет зависеть от текущей настройки 9010.

Нормирование не транспортной работы (машиночасы, обкатка)

В описании марки, выполняющей такие работы (например, для машиночасов автокрана, для обкатки любой марки автобуса) норма топлива на час работы указывается в поле “норма на ремонт”. Для таксировки применяется специальный вид работы (характер производственный, пробег – нет, доходы нет, коэффициенты расхода топлива нулевые, кроме “На ремонт”). Выходы обязательно свои, отдельные как для машиночасов, так и для обкатки, модификации маршрута специальные “машиночасы” и “обкатка”, оформленные в соответствующих маршрутах, принятых для таксировки работы хозяйственного транспорта и текущего ремонта.

Расчет фактического расхода топлива

Учет фактического расхода ГСМ, равно как и прочих затрат, требуется в разрезе маршрутов и/или видов перевозок, различных составляющих расхода ГСМ (движение, прогрев, работа оборудования). В связи с этим стоит задача фактический расход по путевому листу разделят на составляющие части.Это делается пропорционально норме топлива. Пример ПЛ: норма 50 литров, фактический расход 60 литров, имеются два рейса в ПЛ с нормами по первому рейсу 15 литров на движение и по второму 30 литров на движение и 5 на работу климатического оборудования. Фактический расход по рейсу 1 равен: 60 / 50 * 15 = 18 литров, а по рейсу 2 равен: 60 / 50 * 30 = 36 литров на движение и 60 / 50 * 5 = 6 литров на работу климатического оборудования.

www.autopark.ru

Статья: Путевые листы: оформление и порядок списания ГСМ (Сильвестрова

“Бюджетные организации: бухгалтерский учет

и налогообложение”, 2007, N 9

ПУТЕВЫЕ ЛИСТЫ:

ОФОРМЛЕНИЕ И ПОРЯДОК СПИСАНИЯ ГСМ

Расход

бензина водитель организации при

выполнении им служебных заданий

подтверждает путевым листом, согласно

которому производится списание выданного в

подотчет израсходованного бензина (талонов

на бензин). Безусловно, важно правильно

заполнить данный документ, поскольку он

является первичным учетным документом не

только в бухгалтерском, но и налоговом

учете. В статье рассматривается, как

согласно нормам законодательства следует

заполнять путевые листы легковых

автомобилей, какие типичные ошибки

встречаются при их оформлении и как на

основании этого документа списать бензин

бухгалтеру.

Заполнение путевых листов в

бухгалтерском учете в рамках уставной и

приносящей доход деятельности –

подтверждение правомерности списания

горюче-смазочных материалов (ГСМ). В

налоговом учете, который осуществляется по

приносящей доход деятельности, путевые

листы подтверждают включение в состав

расходов затрат по горюче-смазочным

материалам при определении налоговой базы

по налогу на прибыль.

Согласно п. 1 ст. 9

Закона N 129-ФЗ все хозяйственные операции

в бухгалтерском учете оформляются

первичными учетными документами. Для того

чтобы документ был принят к учету в

качестве подтверждения совершения

хозяйственной операции, он должен быть

составлен по форме, содержащейся в альбомах

унифицированных форм первичной учетной

документации (п. 2 ст. 9 Закона N 129-ФЗ).

Постановлением Госкомстата РФ от 28.11.1997 N 78

“Об утверждении унифицированных форм

первичной учетной документации по учету

работы строительных машин и механизмов,

работ в автомобильном транспорте” (далее –

Постановление N 78) утверждена форма

путевого листа. Однако она разработана для

автомобильных организаций. В связи с этим у

бухгалтеров бюджетных учреждений часто

возникает вопрос: должны ли они

использовать форму путевого листа,

приведенную в данном Постановлении, или им

следует разработать свою?

——————————–

Федеральный закон

от 21.11.1996 N 129-ФЗ “О бухгалтерском

учете”.

Департамент налоговой и

таможенно-тарифной политики Минфина России

в Письме от 03.02.2006 N 03-03-04/2/23 (далее – Письмо N

03-03-04/2/23) разъяснил, что форма путевых

листов, утвержденная Постановлением N 78,

распространяется на юридические лица всех

форм собственности, осуществляющие

деятельность по эксплуатации

автотранспортных средств (грузовых,

легковых, в том числе служебных

автомобилей, специализированных и такси), и

носит обязательный характер только для

автотранспортных организаций.

Остальные организации, в том числе и

бюджетные, могут разработать свою форму

путевого листа либо иного документа,

подтверждающего произведенные расходы в

виде оплаты горюче-смазочных материалов, в

котором должны быть отражены все реквизиты,

предусмотренные п. 2 ст. 9 Закона N 129-ФЗ, а

именно:

а) наименование документа;

б)

дата его составления;

в) наименование

организации, от имени которой составлен

документ;

г) содержание хозяйственной

операции;

д) измерители хозяйственной

операции в натуральном и денежном

выражении;

е) наименования должностей

лиц, ответственных за совершение

хозяйственной операции и правильность ее

оформления;

ж) личные подписи указанных

лиц.

Как показывает практика, бюджетные

учреждения используют форму путевого

листа, утвержденную Постановлением N 78, так

как она содержит информацию, необходимую

для списания израсходованных ГСМ.

Использование установленной данным

Постановлением формы путевого листа

целесообразно еще и потому, что она

привычна и не вызывает дополнительных

вопросов у органов ГИБДД при проверке. Ведь

путевой лист удостоверяет принадлежность

транспортного средства юридическому лицу,

осуществляющему перевозки, а также дает

водителю право на выезд автомобиля из

гаража (места стоянки) на дороги общего

пользования для выполнения

задания.

Ошибки оформления путевых

листов

Срок оформления

Прежде чем

рассмотреть типичные ошибки при заполнении

путевых листов, ответим на актуальный и

часто задаваемый бухгалтерами вопрос:

можно ли выдавать путевой лист не на каждый

день, а на более длительный срок, например

на неделю? Следует обратиться к Письму N

03-03-04/2/23, согласно которому, в случае если

еженедельное (ежемесячное) составление

путевого листа позволяет организовать учет

отработанного времени, расхода

горюче-смазочных материалов, путевой лист

может составляться на этот срок. Правильно

оформленный путевой лист, даже если он

составлен на неделю (месяц), также

подтверждает расходы налогоплательщика на

ГСМ. Заметим, что данное в Письме

разъяснение касается налогового учета.

Относительно заполнения путевых листов в

рамках уставной деятельности бюджетных

учреждений Минфин не дал рекомендаций.

Вместе с тем ответ на поставленный вопрос

будет неполным, если не учитывать мнение

Росстата, представленное в Письме от 03.02.2005 N

ИУ-09-22/257. В соответствии с этим Письмом

путевой лист выдается только на один день

или смену. На более длительный срок он

выдается в случае командировки, когда

водитель выполняет задание в течение более

одних суток (смены).

Таким образом, во

избежание конфликтных ситуаций с

контролирующими органами рекомендуем

составлять путевой лист ежедневно.

Общие

требования

В путевом листе должны быть

проставлены порядковый номер, дата выдачи,

штамп и печать организации, на балансе

которой числится автомобиль. Необходимым

условием оформления этого документа

(впрочем, как и любого первичного документа)

является заполнение всех соответствующих

деятельности организации строк формы, что

позволяет отразить множество важных

сведений. Например, время выезда и

возвращения имеет непосредственную связь с

подтверждением продолжительности работы

водителя, пункты назначения по маршрутам

следования позволяют обосновать

производственный характер поездки и

подтвердить показания

счетчика.

Заполнение раздела “Движение

горючего”

Особое внимание следует

обращать на оформление раздела “Движение

горючего”. Он заполняется исходя из

фактических затрат, показателей приборов и

нормы расхода бензина на 100 км

пробега.

Примечание. Если водитель

приобрел бензин за наличные денежные

средства, выданные ему в подотчет, то

количество приобретенных ГСМ, отраженное

по графе “Выдано по заправочному листу N”

путевого листа, должно соответствовать их

количеству, указанному в

контрольно-кассовых чеках, приложенных к

авансовому отчету водителя и

подтверждающих заправку автомобиля

бензином в этот день.

Нередко при

определении расхода бензина по норме и

фактически бухгалтеры прибегают к правилам

округления. Это неверно. Так, если при

подсчете по норме и фактически было

израсходовано 4,5 или 6,12 литра, в путевом

листе следует указывать именно эти цифры, а

не 5 и 6 литров. В данном случае округление

приводит к искажению действительного

расхода бензина. Применение правил

округления, по мнению автора, может быть

допустимо только при списании расхода

бензина за месяц, а не по каждому путевому

листу.

Расход бензина списывается на

основании данных путевых листов. При его

списании проверке подлежат обоснованность

пробега, расчет расхода. При заполнении

графы “Расход по норме” следует

руководствоваться Нормами расхода топлива

и смазочных материалов на автомобильном

транспорте N Р3112194-0366-03 , утвержденными

Минтрансом России, Департаментом

автотранспорта, Федеральным

государственным унитарным предприятием

“Государственный научно-исследовательский

институт” (далее – Нормы расхода топлива и

смазочных материалов). Данный документ

применяется всеми организациями любой

формы собственности. Для каждой марки

автомобиля им установлена базовая норма

расхода топлива исходя из расчета на 100 км

пробега, утверждены надбавки к Нормам

расхода топлива при эксплуатации

автомобиля в зимнее время и езде в горной

местности, по дорогам со сложным планом и

закруглениями, по городу (поселкам

городского типа) при наличии светофоров и

знаков дорожного движения.

——————————–

Действуют до

01.01.2008.

Примечание. По надбавкам Нормами

расхода топлива и смазочных материалов

установлено только их предельное значение,

поэтому каждое учреждение самостоятельно

должно определить размер соответствующей

надбавки, который закрепляется в приказе

руководителя. Контролирующие органы при

проверке правильности указания норм

расхода топлива в путевом листе сверяют их

с Нормами, утвержденными этим

Приказом.

Согласно Нормам расхода

топлива и смазочных материалов организации

вправе применять надбавки, увеличивающие

норматив расхода топлива, с учетом

следующих обстоятельств:

1) времени

года. Норма расхода топлива и смазочных

средств в зимнее время увеличивается с 5 до

20%. В Приложении N 2 к Нормам расхода топлива

и смазочных материалов установлена

предельная величина зимних надбавок по

каждому региону, а также указано, в каком

регионе какие месяцы считаются зимними.

Исходя из Приложения N 2 к названным Нормам

по учреждению издается приказ,

устанавливающий размер нормы, применяемый

в организации в зимнее время. Она может быть

ниже или равна предельной. Например,

организация во Владимирской области может

установить зимнюю надбавку в размере, не

превышающем 10% нормы расхода топлива по

соответствующему транспортному

средству;

2) работы автотранспорта на

дорогах общего пользования (I, II и III

категорий) со сложным планом, вне пределов

городов и пригородных зон, где в среднем на 1

км пути имеется более пяти закруглений

(поворотов) радиусом менее 40 м (то есть на 100

км пути не менее 500). В этом случае размер

надбавки не может превышать 10%;

3) работы

автотранспорта в городах с определенной

плотностью населения. Чем выше плотность

населения, тем больше надбавка к норме

расхода топлива. Так, если плотность

населения превышает 3 млн человек, размер

надбавки, которую может установить

организация, составляет до 25%, от 1 до 3 млн

человек – до 20% и т.д. Причем в случае, когда

автотранспорт эксплуатируется в

пригородной зоне вне границы города,

поправочные (городские) коэффициенты не

применяются;

4) обкатки новых

автомобилей. При пробеге первой тысячи

километров новыми автомобилями (обкатке) и

автомобилями, вышедшими из капитального

ремонта, а также при централизованном

перегоне таких автомобилей своим ходом в

одиночном состоянии предполагается

надбавка в размере до 10%; при перегоне

автомобилей в спаренном состоянии – до 15%, в

строенном – до 20%.

Кроме этого, в ряде

случаев норма расхода топлива может

снижаться, например, при работе на дорогах

общего пользования I, II и III категорий за

пределами пригородной зоны на равнинной

слабохолмистой местности (высота над

уровнем моря до 300 м). В этом случае она может

быть уменьшена не более чем на 15%.

Часто

необходимо применить одновременно

несколько надбавок (зимнюю, при езде по

городу с соответствующей плотностью

населения, в связи с обкаткой автомобиля и

т.д.). В этом случае норма расхода топлива

устанавливается с учетом суммы или

разности этих надбавок.

Бухгалтеры при

определении норм сталкиваются со следующей

проблемой: какую норму расхода топлива

установить для автомобиля, если она не

утверждена ни одним из нормативных актов?

Нормами расхода топлива и смазочных

материалов предусмотрено, что в отношении

новых моделей, марок и модификаций

автомобильной техники, для которых

Минтрансом не утверждены базовые нормы

расхода топлива, руководители местных

администраций регионов и предприятий

вправе вводить в действие временные нормы,

разработанные НИИАТ в установленном

порядке (по индивидуальным заявкам

организаций), действующие до их утверждения

Минтрансом при переутверждении или

дополнении данного руководящего документа.

Таким образом, организации следует

обратиться в НИИАТ, чтобы тот, в свою

очередь, утвердил норму расхода топлива для

данной марки автомобиля.

Как правило,

показатели в графах “Расход по норме” и

“Расход фактически” равны. В случае если

расход по норме превышает расход

фактический, списание бензина производится

по фактическому расходованию бензина. Если

расход фактический превышает расход

бензина по норме, то бензин списывается по

норме.

Заполнение обратной стороны

путевого листа

На практике встречается

также следующее нарушение правил

заполнения путевых листов: при

использовании автомобиля руководителем

учреждения на обратной стороне путевого

листа в графе “Подпись лица,

пользовавшегося автомобилем” ставится

факсимильное воспроизведение его подписи.

Это недопустимо, поскольку путевой лист

является первичным учетным документом, в

котором согласно ст. 9 Закона N 129-ФЗ должна

быть личная подпись лица, пользующегося

автотранспортом, а не факсимильное ее

воспроизведение.

Также нередко лицо,

эксплуатирующее автомобиль в течение дня,

ставит свою подпись не в каждой строке, в

которой указаны место отправления и

назначения, время выезда и возвращения, а

одну внизу путевого листа, предполагая, что

тем самым подтвердил использование

автомобиля в течение этого дня по

нескольким направлениям. Однако

контролирующие органы при проверке

признают это нарушением.

Кроме того,

учреждения часто не указывают на оборотной

стороне путевого листа конкретные пункты

назначения, а делают запись: “Поездки по

городу” или “Езда по городу”. Контролирующие

органы также при проверке путевых листов

укажут на это нарушение, поскольку

отсутствие данных о маршруте следования не

позволяет судить о том, была ли автомашина

использована именно в служебных целях. Эта

информация является обязательной,

поскольку отражает содержание

хозяйственной операции. Поэтому такие

записи в путевом листе, как “поездки по

городу”, “езда по городу” или “по заданию

организации”, не подтверждают

производственный характер расходов

учреждения (Письмо Минфина России от 20.02.2006 N

03-03-04/1/129).

Отметка о прохождении водителем

медосмотра

Перед выездом водитель должен

пройти медосмотр. Из Письма Минздрава

России и Минтранса России от 21.08.2003 N

2510/9468-03-32 “О предрейсовых медицинских

осмотрах водителей транспортных средств”

(далее – Письмо N 2510/9468-03-32) следует, что в

каждой организации, имеющей автотранспорт,

необходимо организовать и в обязательном

порядке проводить предрейсовые

медицинские осмотры водителей

автотранспортных средств. Статьей 20

Федерального закона от 10.12.1995 N 196-ФЗ “О

безопасности дорожного движения”

установлено, что все юридические лица и

индивидуальные предприниматели обязаны

организовать проведение предрейсовых

медицинских осмотров водителей. Результаты

такого осмотра в обязательном порядке

вносятся в журнал (Письмо N 2510/9468-03-32). Журнал

должен быть пронумерован, прошнурован,

скреплен печатью организации или

учреждения здравоохранения. В нем

записываются фамилия, имя, отчество,

возраст, место работы водителя, дата и время

проведения осмотра, заключение, принятые

меры, фамилия и инициалы медицинского

работника.

Статья: Исчисление НДС по строительно-монтажным работам для собственного потребления (Начало) (Максимова Л.) (‘Бюджетные организации: бухгалтерский учет и налогообложение’, 2007, n 9) »

www.lawmix.ru

Выбор определенного сервиса для проверки контрагентов является сугубо индивидуальным решением каждого конкретного владельца предприятия. Более того, можно убедиться в надежности партнера, прибегнув к нескольким сервисам одновременно и сравнив полученные результаты.

Выбор определенного сервиса для проверки контрагентов является сугубо индивидуальным решением каждого конкретного владельца предприятия. Более того, можно убедиться в надежности партнера, прибегнув к нескольким сервисам одновременно и сравнив полученные результаты. Согласно приказу Федеральной налоговой службы РФ от 2012 года предприятие сдает отчет по ЕНВД ежеквартально в тот налоговый орган, где оно зарегистрировано. Сдача производится до 20-го числа того месяца, который следует за отчетным периодом.

Согласно приказу Федеральной налоговой службы РФ от 2012 года предприятие сдает отчет по ЕНВД ежеквартально в тот налоговый орган, где оно зарегистрировано. Сдача производится до 20-го числа того месяца, который следует за отчетным периодом.

Добавить комментарий