Лизинг или кредит что выгоднее расчет – Лизинг авто для физических лиц – подробное руководство для покупателей + наглядный расчет, что выгоднее: автокредит или лизинг

что лучше и выгоднее для ИП

Прежде чем перейти к конкретному разбирательству по этой теме, необходимо иметь четкое представление о том, что такое кредит, что такое лизинг и в чем их отличие.

Общая суть и принципы.

Что такое кредит, сегодня знают все. А если говорить в общем то суть кредита в том, что одно лицо, берет в долг (займ) денежные средства на какие либо цели. Принципы выдачи кредита очень просты. Так как кредитодателем всегда выступает либо банк, либо коммерческая организация (имеющая лицензии на осуществление такой формы деятельности), принципы его предоставления везде одинаковы и просты в понимании:

- возврат полученной суммы с процентами,

- возврат денежных средств в четко установленный срок (по средствам ежемесячно вносимых платежей),

- строгие условия предоставления кредита (обязательное подтверждение заемщиком своей способности выплачивать необходимую сумму каждый месяц на протяжении длительного срока),

- суровые меры взысканий к должникам или тем кто просрочил уплату, начисление высоких процентных пени и штрафы.

А вот что представляет собой лизинг знают далеко не все. Лизинг это один из нескольких видов кредитования. При этом, какой либо объект (находящийся в собственности у организации предоставляющей лизинг) передается в аренду на длительный срок. И уже в договоре лизинга прописано, что после окончания срока аренды лицо (которое ее получило) имеет первоочередное право выкупа этого объекта или возврата его собственнику. Из принципов лизинга можно выделить следующее:

- всегда первоначально объект передается в аренду,

- срок аренды обязательно длительный (не менее года),

- объект сделки обязательно должен быть застрахован,

- не смотря на то, что ставки по процентам в лизинге несколько выше чем при кредитовании, в общем итоге он оказывается выгоднее,

- ограниченная ответственность получателя лизинга.

Тонкости в условиях предоставления этих двух форм кредитования (лизинг и авоткредит).

Некоторые считают что лизинг, по своей денежной политике, многим выгоднее кредита, другие же напротив, считают такую форму займа не приемлемой и не выгодной для потребителей (физических лиц). Здесь весь вопрос заключен в тонкостях и отличиях лизинга от кредитования. С одной стороны, покупка авто по средствам лизинга кажется дороже, ведь сам автомобиль должен пройти целый комплекс процедур, которые естественно проводят за счет покупателя: это страхование, сервисное обслуживание и так далее.

Далее как и при кредитовании, покупателем производится первый взнос за автомобиль, и после этого (буквально через несколько дней) в пользование ему предоставляется полностью укомплектованный, готовый к эксплуатации (состоящий на учете в ГАИ, застрахованный, «обутый» в шины согласно сезону) транспорт. В случае, если произойдет ДТП самую существенную часть вопросов со страховой решать будет компания, в чьей собственности находится автомобиль, и если авария произошла не по вине водителя, он вполне сможет рассчитывать на сменное авто на то время пока основной транспорт в ремонте.

Такие первоначальные процедуры (постановка автомобиля на учет, прохождение ТО, страховка) и при кредитовании проводятся самим покупателем автомобиля и за его счет, а тут, делать и оформлять все документы будет лизинговая компания, а сумму этих услуг в последующем включат в платежи.

Тем самым выходит, что основным и бесспорным плюсом лизинга для покупателя является простота в оформлении документов и возможности выбора. Ведь после окончания срока аренды, лизингополучатель не обязательно должен приобретать этот автомобиль. Он может от него отказаться и приобрести новый. А тот который был у него в аренде вернуть владельцу (конечно при условии его надлежащего технического состоянии и аккуратного пользования во время аренды).

Одним из основных отличиев между этими формами займа является то, что при лизинге, юридически, покупатель автомобиля станет его полноправным собственником только с момента полной выплаты его стоимости фирме. Тогда как при кредитовании покупки автомобиля, все документы о собственности на транспортное средство оформляются на заемщика сразу. Он становится ее владельцем и несет на себе все хлопоты.

Что же выгоднее для ИП и физических лиц.

Ответ на вопрос о том, что же все таки выгоднее: покупка автомобиля в кредит или по средством лизинга, лежит в плоскости того, кто собирается оформлять.

Если речь идет о физических лицах, то тут уже личное дело каждого. Основные плюсы и минусы каждого вида из этих займов мы освятили. А кому, что важнее каждый решает для себя сам. Однака общая тенденция гласит что для ИП кредит подобен долговой яме. Выбраться из которой удается очень не многим. Ведь для каждого ИП, автомобиль это не блаж и не роскошь а производственная необходимость. Соответственно от желания лица тут ничего не зависит. Приобретать его надо. А вот в какой форме собственности и на какие средства уже другой вопрос.

Если же мы говорим о юридических лицах, крупных компаниях, строительных и прочих организациях, которым требуются большие габаритные автомобили или специальная техника, то им многим выгоднее приобретать транспорт по средствам лизинга чем в кредит. Во-первых не надо тратиться на покупку, достаточно взять в аренду (большой плюс в меньшем затрате денежных средств).

Во-вторых налоги, они будут включены в стоимость ежемесячных платежей и раскиданы на весь срок аренды. В-третьих не обязательно приобретать эту технику в собственность после окончания действия договора о лизинге, от нее можно отказаться. Минус во всем этом состоит только том, что сегодня слишком мало организаций готовых предоставить автомобиль в такую аренду с последующим выкупом крупные автомобили или спецтехнику.

В вопросе о выгоде для малого (среднего) бизнеса или ИП, тоже чаша весов склоняется в сторону лизинга. Ведь такие формы собственности никогда не отличаются большой прибылью или крупным финансированием. А соответственно, для них возможность получения в длительную аренду грузового или легкового транспорта, лучше чем покупать.

Да и ИП зачастую понимают, что рациональнее сейчас заплатить фирме, что бы они оформила все необходимые документы, чем самому тратить на это время. Тем более что разовой выплаты всех текущих затрат от него никто не потребует. Все эти суммы будут рационально распределены и рассчитаны на весь срок аренды в купе с процентными ставками и погашением стоимости автомобиля. Тем самым, ИП с одной стороны получает в распоряжение и пользование транспортное средство, с другой производит его покупку планомерно, распределяя все своих расходы и не выдергивая из своего предприятия крупную сумму разом.

Таким образом, выводы становятся однозначными. На вопрос, что лучше, кредит или лизинг, для ИП однозначно приобретать автомобиль в лизинг. А вот для физических лиц, дешевле приобрести автомобиль в кредит. Но, стоит учитывать что сегодня лизинг, начал активно развиваться и предлагать различные программы и акции так же как и кредит. Соответственно, лизинг в первую очередь направлен на клиентуру в виде юридических лиц и ИП. И это означает что желающим приобрести автомобиль в кредит (физическим лица или ИП) необходимо внимательно смотреть за новыми программами банка и различных финансовых организаций.

creditnation.ru

Лизинг или кредит что выгоднее для юридических лиц и ИП

Основные признаки кредитного договора, вне зависимости от его цели – это возвратность и платность. Лизинг считается разновидностью кредитных отношений, но имеет свои особенности.

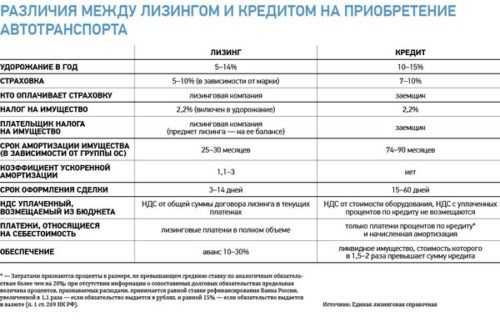

Компании, не владеющие собственными средствами для покупки оборудования, выбирают два варианта: кредит или лизинг. К одному из недостатков кредитования (в большей мере это относится к малому бизнесу) можно причислить то, что банки неохотно выдают займы на развитие бизнеса. И если это происходит, то только при условии положительного баланса предприятия и его деятельности в России не менее полугода. Лизинговые компании не подчиняются Центральному Банку России, что позволяет им действовать обособленно и самим решать, кому и на каких основаниях выдать оборудование для развития и совершенствования хозяйственной деятельности. Сравним лизинг и кредит для юридических лиц с помощью таблицы:

Сравнение лизинга и кредита для юридических лиц

| Основные положения | Лизинг | Кредит |

|---|---|---|

| единовременное приобретение необходимого оборудования | да | да |

| собственные затраты на приобретение имущества | нет | нет |

| себестоимость затрат с реализацией проекта | да | нет |

| удорожание за год | до 14% | до 25% |

| страховка | льготная ставка до 7% | до 15% |

| оплата страховки | лизинговая компания | заемщик |

| налог на собственность | включен в удержание | 2,2% |

| оплата налога | лизинговая компания | заемщик |

| срок амортизации имущества | до 2 лет | до 3 лет |

| коэффициент амортизации | 1,1-3% | нет |

| срок сделки | 12-60 мес. | 6-36 мес. |

| срок оформления отношений | 2-14 дней | до 3 мес. |

Лизинг не увеличивает задолженность клиента и не ухудшает инвестиционную привлекательность компании или организации. В отличие от кредита. Обеспечением кредитных отношений в лизинге выступает аванс, который выдается лизингополучателем в сумме от 10 до 30%. Что касается обеспечения по обычному займу, то льготное имущество превышает в несколько раз размер выданного займа. Преимущества лизинга для юридических лиц очевидны.

Лизинг для физических лиц: насколько это вероятно?

На сегодня ФЗ-164 разрешил передавать имущество в лизинг физическим лицам. Ранее они могли воспользоваться нецелевым потребительским кредитом. Для бизнесменов – физических лиц (а таковые работают в организационно-правовой форме ИП), лизинг выгоден. По двум причинам:

- ИП можно быть уверенным в том, что он вступит в лизинговые правоотношения, в отличие от кредита банков;

- лизинг более выгоден по налогам, срокам, страховке кредита.

Для того чтобы получить необходимое оборудование или иное имущество в собственность, ИП должен иметь при себе:

- паспорт;

- страховое пенсионное свидетельство;

- в дополнение один из документов: военный билет или заграничный паспорт.

Для граждан – предпринимателей лизинговые организации требуют свидетельства о постановке на учет в Налоговой Инспекции. Больше ничего, в отличие от банков, которые запрашивают баланс и стаж работы в качестве субъекта предпринимательской деятельности не менее полугода.

Отдельные нюансы лизинга

С кредитами сталкивался каждый человек. С лизингом дело обстоит иначе: доля одноименных компаний в экономическом обороте России составляет менее 30%. Для сравнения: на Западе – более 50%. Поэтому следует рассмотреть основные условия лизингового соглашения и ответить на вопрос о том, лизинг или кредит – что выгоднее:

- лизинговое имущество до конца срока действия соглашения принадлежит лизингодателю, но вторая сторона имеет право досрочного выкупа;

- продолжительный срок лизинговых отношений;

- существенные скидки при приобретении имущества по лизингу для физических лиц (в основном, это касается транспортных средств).

Кроме того, вопрос выгоды приобретения транспортных средств в лизинг необходимо рассматривать в каждом отдельном случае. Безусловно, что лизинг на сегодня самая простая и упрощенная схема приобретения автомашины в кредит. Но лизинг автомашин имеет форму аренды с правом последующего выкупа. И в этом смысле, для физического лица лизинг может быть интересен с точки зрения покупки грузовых автомашин, так как программ кредитования на такие цели у банков почти нет. Если внимательно рассмотреть все банковские продукты. Есть вариант: взять физическому лицу нецелевой кредит. Но можно заметить, что он невыгоден: высокие проценты по займу, выдача небольшой суммы и недолгий срок кредитных отношений.

Отметим, что в настоящее время только формируются лизинговые компании, предлагающие системные лизинговые предложения для физических лиц.

ПроДостаток.ру

prodostatok.ru

лизинг или кредит что выгоднее расчет для юридических лиц

Лизинг или кредит – что выгоднее? Калькулятор расчета лизинга для юридических лиц и ИП на нашем сайте поможет сделать правильный выбор. Вы узнаете о преимуществах лизинга перед кредитом не на словах, а на цифрах.

Если Вы физическое лицо, то можете просто сравнить итоговую ставку по лизингу по сравнению со ставкой кредита, которую предлагает Вам банк. Рассчитайте лизинговый платеж в этой модели онлайн.

На мобильном устройстве рекомендуем использовать этот калькулятор платежей по лизингу.

В файле Эксель ниже представлена модель сравнительного расчета затрат для выбора наиболее экономичного способа приобретения имущества – в кредит или в лизинг на срок до 10-ти лет. Основные изменяемые параметры в модели задаются в ячейках, закрашенных желтым цветом. Вы можете обновлять данные прямо на сайте, получая пересчет.

Вы можете скачать расчетную модель в формате MS Excel нажатием на СКАЧАТЬ ФАЙЛ.

Модель дает возможность анализа эффективности каждого из способов приобретения имущества для организаций, использующих общую и упрощенную системы налогообложения, а также с учетом применения таких специальных налогов как налог на имущество и транспортный налог.

Предусматривается возможность выбора построения графиков для кредита и лизинга в виде аннуитетных (ежемесячно равных) или дифференцированных (снижающихся ежемесячно) платежей.

Модель может быть использована для проверки “адекватности” коммерческих предложений от банков и лизинговых компаний с учетом скрытых затрат, связанных с разностью налогообложения двух схем.

Зачастую задать в модели график, полностью соответствующий предложению финансовой компании (банка или лизингового оператора) невозможно, поскольку они используют свои собственные методики расчета затрат. Поэтому в расчетных графиках предусмотрено несколько “желтых” полей, которые могут быть исправлены вручную для получения финального сравнения затрат по схемам.

Общая информация и понятия кредита и лизинг

Кредит – предоставление банковским учреждением физическому либо юридическому лицу денежной суммы для покупки требуемых товаров, мощностей, автомобилей и прочего имущества. Средства подлежат возврату с процентами согласно договору кредитования.

Лизинг – услуга, при которой ИП либо юридическое лицо берет имущество в аренду на длительный срок с возможностью последующего выкупа. Схема с обязательным последующим выкупом называется финансовым лизингом (в этом ее отличие от операционного лизинга – простой аренды). Цепочка взаимоотношений разных сторон выглядит так:

- Компания, предоставляющая данный сервис (лизингодатель), покупает дорогостоящую технику или оборудование у производителя. Также предметом отношений лизинга могут выступать торговые площади, здания и проч., кроме участков и природных объектов.

- Предприниматель либо представитель организации обращается в лизинговую компанию, собрав необходимые документы. Обязательным условием является первый взнос (аванс), эта цифра составит от 5 до 20% от полной стоимости.

- Сделка завершается подписанием арендного договора с указанием процента вознаграждения и срока действия. Предмет договора передается в пользование арендатору на оговоренный период времени.

Оба термина относятся к финансовым инструментам, которые позволяют без внесения полной суммы получить необходимый транспорт или оборудование в пользование. Каждая из услуг обладает своим перечнем преимуществ и недостатков.

Достоинства лизинга перед кредитом

Полноценное развитие фирмы не обходится без финансовых затрат на покупку дополнительного оборудования или транспорта, информационную поддержку, компьютерное обеспечение и т.д. Свободными средствами располагают единицы предпринимателей, однако выход всегда есть: даже если денег не хватает, всегда можно воспользоваться такими услугами как кредит или лизинг. Что выгоднее, необходимо рассматривать по нескольким показателям. Разберем выгоды лизинга перед кредитом.

Условия предоставления

Кредитная деятельность банковской системы регламентируется условиями предоставления крупных займов предпринимателям и ООО. Так, чтобы взять в кредит сумму, требуемую для осуществления закупки имущества, необходимо подать в банк пакет документов, балансовые показатели, причем копии должны быть заверены у нотариуса. В итоге только сбор данных и нотариальное заверение займет минимум неделю. Рассмотрение документации банком занимает 2-3 недели, в течение которых тщательно изучаются экономические показатели, официальные отчеты и бумаги.

Лизинговые компании также требуют подтвердить платежеспособность, однако здесь к клиенту относятся более лояльно. Лизингодатель рассматривает не только “сухие” документы, при изучении данных клиента учитываются все положительные моменты, а в том числе неофициальный доход. Это связано с тем, что предмет лизинга всегда ликвиден для страховой компании, т.к. обычно она специализируется на приобретении таких объектов. Это означает, что лизинговая компания меньше опасается дефолта заемщика.

Подтверждение передачи имущества в финансовую аренду осуществляется в срок до 1 недели в 90 % сделок с малым процентом отказов.

Залоговое обеспечение

Получение кредита на покупку автомобиля или техники предусматривает, что предмет договора переходит в собственность заёмщика, однако, он считается залогом до полной выплаты займа с учетом процентов. То есть, при отказе от внесения очередных платежей предмет, приобретенный за счет кредита, может быть изъят банком через суд (а с недавних пор – еще и во внесудебном порядке, при наличии такого в условиях договора).

Нецелевой денежный кредит предоставляется банком исключительно под залог недвижимости, транспорта, основных средств, товара в эквиваленте стоимости. При отсутствии подходящего залога в кредите будет отказано.

Лизингодатель же остается владельцем (но не собственником) предмета аренды в течение всего срока действия договора, поэтому залог при лизинге требуется крайне редко.

Прозрачные условия и гибкий подход к построению графика

Ставка по лизингу и кредиту отличается незначительно, однако, проценты в договоре лизинга начисляются по простой схеме, предполагая одинаковый размер ежемесячного вознаграждения либо

дифференцированную схему. Лизингополучатель всегда видит итоговый график платежей, может просить предусмотреть отсрочку в данном графику.

Кредит – совсем другое дело, здесь за малым процентом может скрываться дополнительная единовременная комиссия. К ставке, которой оперируют кредитные специалисты, могут добавиться:

- страхование предмета договора, рисков заёмщика, жизни и трудоспособности ИП и т.д., данные платежи составят 1-2% от суммы кредита в месяц;

- единоразовая комиссия за предоставление кредита, которая входит в общую сумму и погашается с “телом” займа.

В договоре с лизинговой компанией можно оговорить отсрочки по ежемесячным платежам и скорректировать их размер, если работа фирмы приносит сезонный доход.

Для банка такой подход – практически исключен.

Комплексное обслуживание

Выдача кредита подразумевает только оплату товара продавцу и страховки. Лизингодатели же предлагают включить в договор не только сам предмет аренды, но и его обслуживание. Это все опять же связано с тем, что страховая компания обычно специализируется на работе с предметом лизинга и имеет договоре не только с поставщиком, но и с сервисными компаниями, имеет возможность получения скидки от них.

К примеру, к лизингу автомобиля могут быть включены обслуживание на ТО, страховку, расходы на топливо, налоги и прочие расходы. Преимущество заключается в том, что все затраты равномерно распределяются на срок действия договора, избавляя получателя услуг от крупных единоразовых выплат.

Если фирма арендует автопарк, лизинговая компания может взять на себя расходы на содержание транспорта и его бесперебойную работу.

Ускоренная амортизация и снижение налога на прибыль

Срок амортизации грузового и специализированного транспорта с объемом двигателя свыше 3,5 л при лизинге по сравнению с условиями стандартных программ кредитования снижается с 5-7 лет до 21 мес. и 7-10 лет до 29 мес. соответственно.

Специальный коэффициент амортизации не должен превышать отметку 3. Ежемесячные платежи по лизингу вносятся в группу затрат, что означает снижение налога на прибыль. Взносы по лизингу включаются в себестоимость продукции, а потому быстро окупаются. По истечению договора осуществляется выкуп предмета лизинга по низкой стоимости за счет ускоренных амортизационных темпов.

Что касается кредита, затраты на его погашение частично покрываются начислением амортизации. В отличие от лизинга, платежи по кредитам нельзя в полном объеме отнести к затратам, часть процентов переносится на прибыль. Данная сумма рассчитывается как разница между банковским процентом и ставкой рефинансирования ЦБ РФ, умноженной на максимальный коэффициент 1,8 (в иностранной валюте – 0,8).

Уплата НДС при лизинге – налоговая оптимизация на ОСН

Законодательство о лизинге позволяет принимать входящий НДС к зачету ежемесячно по мере уплаты платежей по лизинговому договору, в то время, как кредитный договор – только в конце, при постановке предмета на баланс организации.

Основное отличие также состоит в том, что проценты по кредиту не облагаются НДС, а значит их нельзя принять к зачету при уплате НДС организацией. В то время как при длительном сроке кредитования или лизинга, проценты составят очень значительную часть всей суммы сделки. Это очень важное экономическое преимущество лизинга для плательщика НДС.

Скидки от поставщика

Кредитные программы не предусматривает скидки на оплату товара для предпринимателей и организаций, акционные предложения доступны только частным лицам.

Лизинговые компании же могут предложить оборудование или авто по специальному предложению. Это объясняется тем, что такие организации часто закупают продукцию непосредственно у поставщика оптом, то есть по сниженной цене. В свою очередь, лизингодатель может сдать ее в аренду на выгодных условиях и при этом не остаться в минусе.

Самый яркий пример – лизинг с нулевым удорожанием, то есть по истечению срока договора клиент выходит на розничную стоимость предмета договора, несмотря на заемное финансирование. Чаще всего такой метод применяется при автомобильном лизинге, в итоге после нескольких лет использования транспортного средства лизингополучатель за весь период оплачивает сумму нового авто в салоне.

Недостатки лизинга

Стоимость финансирования

Так как длительная аренда не является бесплатной для самой лизинговой компании, а лизингодатели, как известно, сами привлекают заемное финансирование, то в среднем стоимость финансирования у лизинговых компаний выше, чем ставка кредитования у банка. Что, впрочем, обычно компенсируется скидками от поставщиков, налоговыми выгодами, а также увлечением срока договора.

Начисление НДС на УСН

НДС облагаются лизинговые платежи в полном объеме. Если предприятие работает по упрощенной системе налогообложения и не платит НДС, этот налог в составе лизинговых платежей увеличивает сумму затрат по оплате обязательств лизинга. Если же система налогообложения лизингополучателя предусматривает оплату НДС, недостаток аннулируется, а, напротив, становится налоговой оптимизацией.

Предмет лизинга – собственность лизинговой компании

Заключение договора лизинга означает лишь передачу его предмета во временное пользование клиенту, при этом он остается собственностью лизингодателя. Арендуемое имущество может эксплуатироваться в полном режиме, однако, несвоевременная оплата лизинговых платежей и просрочки без согласования с лизингодателем могут привести к его изъятию.

Компания, владеющая правами на собственность, имеет право забрать предмет договора без судебного решения в связи с грубым нарушением условий договора и эксплуатации.

И лизинг, и кредит применимы в современной практике компаний. Чтобы сделать верный выбор, внимательно изучите рынок предложений, задавайте вопросы, сделайте сравнительный расчет и привлекайте компетентных специалистов.

Similar articles:

Овердрафт для юридических лиц

Как уточнить сведения по задолженности по налогам юридических лиц

Договор аренды квартиры 2018 скачать образец и между физическими лицами бесплатно бланк в word комнаты, жилья и для юридических лиц – formy-i-blanki.ru – Скачать бесплатно бланки, приказы и формы отче

Авто в лизинг для юридических лиц – условия + подробное руководство

Лизинг авто для юридических лиц – условия, плюсы и минусы

tradefinances.ru

Лизинг или кредит что выгоднее расчет для юридических лиц. uristtop.ru

Выдача кредита подразумевает только оплату товара продавцу и страховки. Лизингодатели же предлагают включить в договор не только сам предмет аренды, но и его обслуживание. Это все опять же связано с тем, что страховая компания обычно специализируется на работе с предметом лизинга и имеет договоре не только с поставщиком, но и с сервисными компаниями, имеет возможность получения скидки от них.

Что выгоднее лизинг или кредит: сравнительный калькулятор Excel

8. Лизинг — лучший вариант для граждан, которые намерены приобрести спецтехнику (тяжелый транспорт, тракторы ), потому что банки выдают кредиты на такой транспорт неохотно и под высокий процент, это связано с низким спросом на данный товар по сравнению с легковыми машинами.

Лизинг или кредит: что выгоднее

Особенности Кредит Лизинг Для кого предназначен Да Да Кто покрывает страховку на ТС Будущий владелец Банк или лизинговая компания Схема ускоренной амортизации автомобиля Нет Да Кто принимает участие Юридическое лицо, банковское учреждение, дилер Юридическое лицо, лизинговая компания и автомагазин Требование к сторонам Кредитор обязан предоставить кредит покупателю ТС, как указанно в договоре, а тот обязуется своевременно вносить выплаты, включая процент за пользование денежных средств банка Согласно договору лизинга, лизингодатель приобретает указанное лизингодателем ТС у выбранного им автосалона и предоставляет арендатору ТС за арендную оплату Стоимость по договору Полная выплата займа с процентной ставкой Выплата аренды выше чем приобретение авто в кредит Процент Процент устанавливается во время подписания договора Процентная ставка назначается выше, чем в случаях займа или кредита

Что выгоднее, кредит или лизинг автомобиля

Условие для сравнения Автокредит Лизинг Первоначальный взнос От 0%

Некоторые банки предлагают специальные программы автокредитования без первоначального взноса. Однако по таким программам процент, взимаемый за использование заемных средств выше, так как повышаются риски компании От 5%

Лизинговые сделки предусматривают обязательную оплату начального взноса Размер комиссии Проценты по автокредиту определяются в зависимости от выбранной программы и могут составлять от 5,5% в год (льготное автокредитование) до 15% — 17% в год (экспресс программы) Вместо процентов лизингополучателем взимается удержание, размер которого варьируется от 5% до 15% — 17% Страховка КАСКО Оформляется за счет средств заемщика и увеличивает общую стоимость автокредита на 7% — 10% Оформляется лизингодателем и, как правило, включается в стоимость удорожания Налог на автотранспорт Оплачивается заемщиком и ежегодно увеличивает общую стоимость кредита Оплачивается лизингодателем (включен в стоимость удержания) НДС Не возмещается Возмещается в полном объеме Налог на имущество предприятий Налогооблагаемая база уменьшается только на размер % по автокредиту и сумму амортизации Платежи по лизинговому соглашению полностью исключаются из налогооблагаемой базы при определении прибыли организации

Автомобиль в лизинг выгоднее или кредит

- Официальная заявка с подписью руководителя предприятия.

- Анкета на проведение лизинговой операции, заверенная печатью компании заявителя.

- Копия действующего Устава коммерческой организации.

- Копия свидетельства о постановке на налоговый учет.

- Копия протокола о назначении руководителя компании.

- Копия паспорта руководителя компании (при необходимости – копии паспортов учредителей фирмы).

- Баланс компании, финансовый отчет.

- Справка об открытых счетах в банках.

- Согласие на обработку предоставленных персональных данных.

Автомобиль в лизинг для юридических лиц – подробное руководство по покупке авто в лизинг для юр лиц особенности и преимущества

- Кредит – это средства, которые можно получить здесь и сейчас, то есть именно тогда, когда они нужны. Это облегчает приобретение дорогостоящих товаров.

- Покупки за одолженные у банка деньги не так сильно влияют на финансовое положение. Ведь проще вносить небольшие платежи несколько месяцев (лет), чем оплатить сразу же большую сумму.

- Заем дисциплинирует и учит распоряжаться своим бюджетом. Каждый месяц платить придется, но при этом имуществом, купленным за одолженные деньги, можно пользоваться сразу же.

- При помощи подобной покупки можно зарабатывать и тем самым быстрее выплатить долг. Например, машину получится использовать в качестве такси (если это не запрещено договором), квартиру сдавать в аренду и т.д.

Чем отличается кредит от лизинга и что выгоднее

- до окончательной выплаты имущество находится в собственности лизинговой компании и в случае нарушения договорных отношений его могут изъять;

- в лизинговом договоре предусматриваются условия, согласно которым полученный транспорт не может сдаваться в субаренду.

Что выгоднее оформить — лизинг или кредит

Основное отличие лизинга – машина переходит в собственность не после первого, а после итогового платежа, поэтому она в любом случае становится гарантией выплат. Если договор просрочен, лизингодатель имеет право забрать собственный автомобиль, и для этого не нужно решение суда.

На каких условиях юридическое лицо может оформить лизинг авто

Изменения, внесенные в законодательство, позволили приобретать этим способом автомобили как юридическим, так и физическим лицам. Если решать, лизинг или кредит что выгоднее для юридических лиц, то для этой категории в лизинге есть существенное преимущество: возврат НДС. Поэтому лизинг с последующим окончательным выкупом будет для юр. лиц привлекательнее, чем физ. лицам.

Лизинг или кредит: что выгоднее

Очень многим компаниям необходим собственный автопарк: это касается не только служб такси или грузоперевозок, практически любой организации необходим собственный транспорт. Стоят коммерческие авто дороже, чем обычные легковые автомобили, и не каждая компания, особенно начинающая, может себе позволить сразу вывести из оборота крупную сумму.

Лизинг или кредит что выгоднее расчет для юридических лиц

Предметом законодательства о ценообразовании являются цены на товары и тарифы на работы, услуги. В соответствии со ст.3 Закона РБ от 10.05.1999 № 255-З «О ценообразовании» цена — это денежная оценка стоимости единицы товара; тариф — денежная оценка стоимости единицы работы, услуги. Обязательному экономическому обоснованию согласно Указу Президента РБ от 19.05.1999 № 285 «О некоторых мерах по стабилизации цен (тарифов) в Республике Беларусь» подлежат цены (тарифы) на товары (работы, услуги). Как установлено ГК, лизинг — это финансовая аренда. Договоры аренды направлены на возмездную передачу имущества в пользование, а не на возмездное оказание услуг, поэтому обосновывать установленный размер арендной платы и регистрировать ставку арендной платы организациям не нужно. Таким образом, вознаграждение лизингодателя не обосновывается и не подлежит регистрации, а полностью зависит от конъюнктуры рынка.

Расчеты и планы: Лизинг или кредит: что выгоднее

Руководители организаций, планируя приобрести новую технику, авто, оборудование или недвижимость, часто задаются вопросом, что выбрать из этих двух схем. Юридическим лицам желательно отдавать предпочтение лизингу, и тому имеется несколько причин:

Чем отличается лизинг от кредита на автомобиль

Кредитом называется сделка, участниками, которой являются заемщик, с одной стороны, и финансовая организация с другой. Банк выдает определенную сумму денежных средств, которые в дальнейшем клиент должен вернуть в кассу учреждения вместе с процентами за пользование кредитом. Ссуда может быть выдана как под залог, так и без него.

Чем отличается кредит от лизинга — преимущества и недостатки

Для лизингополучателя выгодно, когда имущество учитывается на балансе лизингодателя. В таком случае лизингополучатель не платит с него налоги. Для лизингополучателя стоимость предмета лизинга учитывается либо на забалансовом счете 001 «Арендованные основные средства» (учет на балансе лизингодателя), либо по дебету счета 08 «Капитальные вложения», субсчет «Приобретение отдельных объектов основных средств по договору лизинга» (учет на балансе лизингополучателя).

Лизинг и кредит: что выгоднее для юридических лиц

Лизинг — это вид кредитования, что подразумевает долгосрочную аренду основных фондов (помещения, оборудование, земельные участки, транспортные средства и т.д) с предоставлением в дальнейшем права выкупа арендуемых объектов. Это также можно назвать видом предпринимательской деятельности.

Отличие лизинга от кредита

31 Авг 2018 stopurist 52 Поделитесь записьюuristtop.ru

Что выгоднее: лизинг или кредит

Приобретение автомобиля – мечта каждого человека. Но собственных сбережений на покупку мечту порой не хватает. Постоянная инфляция «съедает» большую часть прибыли. В кризисное время спланировать покупку или сложно, или невозможно. Выход из такой ситуации есть: либо занять у друзей, либо взять кредит, либо взять автомобиль в лизинг. У знакомых денег, бывает, нет, тогда остается банк или лизинг. Естественно, хочется сэкономить, но что выгоднее: лизинг или кредит? Давайте разберемся.

Лизинг и кредит – это похожие финансовые программы. Вы можете приобрести и новый автомобиль и бывший в употреблении.

Кредитование

Желая взять автомобиль на заемные средства, люди задумываются, а чем отличается кредит от лизинга? Что лучше?

Главное отличие кредитования заключается в том, что покупателем автомобиля становится физическое лицо, которое оплачивает ежемесячно взносы. Банковская организация выступает в качестве кредитора и получает, в свою очередь, прибыль от сделки. В качестве обеспечения выступает автомобиль. При этом банк не вправе отказывать покупателю в оформлении страхового полиса, куда он впишет еще несколько лиц, которые будут управлять автомобилем.

В регистрационном свидетельстве отмечается кредитор. При оформлении кредитования новый владелец получает на руки все необходимые документы, кроме ПТС. С него снимается копия и отдается покупателю. Оригинал хранится в головном офисе банка до того момента, пока заемщик не расплатится по обязательствам.

Еще одним отличием является то, что кредитование представляет собой займ с процентами, а лизинг — это несколько другой вид.

Преимущества кредитования:

Автомобиль сразу принадлежит заемщику.

Низкий первоначальный взнос.

Низкая государственная пошлина.

Различные способы погашения кредита.

Разнообразные схемы платежа.

Большой срок кредитования.

Страхование обеспечения по кредиту.

Возможность обслуживать автомобиль на любом СТО, даже на неофициальном.

Недостатки:

Вознаграждение за рассмотрение кредитной заявки.

Наличие обязательной прописки в месте нахождения банка.

Наличие официального заработка, который подтверждается справкой 2НДФЛ и трудовой книжкой.

Требования к минимальному стажу работы – 3–6 мес., в зависимости от финансового учреждения.

Страхование автомобиля за счет заемщика на ежегодной основе.

Наличие дополнительных комиссий.

Возможность повышения процентной ставки в одностороннем порядке при форс-мажорных обстоятельствах.

Обязательное уведомление финансового учреждения обо всех изменениях со стороны заемщика – развод, рождение ребенка, брак, переезд.

Также стоит заметить, что кредитование более подходит для приобретения авто, так как зачастую банки имеют партнерские отношения с автодиллерами, и кредит можно взять с большой скидкой. Такая скидка проявляется в снижении стоимости самого автомобиля, дешевой страховке, стоимости дополнительного оборудования.

Лизинг. Преимущества и недостатки.

Лизинг для физических лиц и для юридических лиц – процедура новая. Понятие вошло в российский бизнес не так давно. И до сих пор многие люди не знают, что такое лизинг на автомобиль.

Лизинг представляет собой сложную процедуру, доступную в большей степени для ИП. Конечно, индивидуальным предпринимателям гораздо выгоднее приобрести автомобиль в лизинг, просто взяв его в аренду у банка или у лизинговой компании.

По окончанию действия составленного договора машина переходит в собственность заемщика, выплатившего все взносы.

Перед переходом права собственности рассчитывается окончательная стоимость автомобиля, возможно, человек еще доплачивает символическую денежную сумму арендодателю и выкупает авто. Если же клиента не устроило качество машины или он передумал ее выкупать, то он может просто отдать ключи и разорвать договор.

Физическим лицам такая услуга тоже доступна. Многие финансовые учреждения предлагают отдать по договору лизинга любой автомобиль. Но, прежде чем заключить договорные отношения, необходимо рассмотреть все преимущества и недостатки лизинга.

Преимущества:

Лизинг не предполагает большого пакета документов. При такой процедуре, как правило, справка 2НДФЛ и трудовая книжка не требуются.

Все платежи на автомобиль в виде страховки, учета, техосмотра, налога берет на себя арендодатель.

Отсутствие штрафов, комиссий.

Решение по сделке принимается в течение нескольких минут.

При ДТП оформление берет на себя арендодатель.

Плановый техосмотр по стоимости ниже, чем при кредитном решении.

Арендодатель вправе отсрочить погашение суммы. Если у вас возникнут проблемы с выплатой из-за отсутствия денег, вы может воспользоваться кредитными каникулами.

Недостатки:

- Большой первоначальный взнос.

Высокая процентная ставка.

Оплата государственной пошлины за оформление.

Маленький срок кредитования (до трех лет).

Автомобиль находится в собственности арендодателя. Соответственно, он может в любой момент попросить вас отдать автотранспортное средство.

При лизинге намного больше нюансов. Если человек не оплачивает взнос, то компания вправе в одностороннем порядке расторгнуть договор. Также договор можно расторгнуть по причине нарушения условий хранения автомобиля или нарушения правил эксплуатации. Помимо этого, все чаще арендодатель разрывает договорные отношения на основании несоблюдения пунктов договора страхования автомобиля.

Что выбрать

Однозначного ответа на вопрос не существует. Каждый человек выбирает сам для себя правильный выбор. Для решения такой дилеммы необходимо учесть множество факторов, таких как специфика деятельности, экономическая стабильность, размер бизнеса. Финансовые аналитики считают, что лизинг обходится гораздо дешевле, чем автокредит.

Независимо от мнения аналитиков, можно сказать, что лизинг значительно доступнее. Требования к заемщикам менее жестокие, что сказывается положительно на статистике арендодателей. Заключить договор можно без первоначального взноса.

По договору лизинга возможны разные схемы погашения. Здесь могут быть как аннуитетные платежи, так и дифференцированные.

При лизинге организация не понесет никаких дополнительных расходов, связанных с уплатой таможенных взносов. Все расходы, связанные с доставкой автомобиля, уплатой государственной пошлины, берет на себя лизингодатель. Однако это не может стать оправданием, так как все эти платежи заранее заложены в тело лизинга.

Еще одним преимуществом лизинга становится то, что такие обязательства никак не отразятся на финансовых показателях, которые отражают благосостояние компании.

Конечно, процентная ставка при лизинге ниже, чем при кредитовании. Но действующее законодательство подавляет лизинг за счет налоговых отчислений. Точно сказать, какой из этих двух видов кредитования лучше – нельзя. Преимущества того или иного вида определяются исходя из срока, на который будет заключаться сделка. А исходя уже из срока, будет определяться процентная ставка. Также важной особенностью являются штрафы в случае неуплаты ежемесячного взноса по кредиту.

Учитывая все вышесказанное, что лучше: лизинг или кредит – решать вам. Необходимо тщательно изучить и посчитать проценты, определить сроки и сделать выбор в пользу оптимального решения.

Видео

О преимуществах и недостатках лизинга и автокредита расскажет специалист:

Источник: finansovyesovety.ru

burl.ru

Добавить комментарий