Все о лизинге плюсы и минусы что означает: Новости и статьи журнала “Строительная техника и оборудование”. Медиагруппа Экскаватор Ру

суть, отличия от кредита, плюсы и минусы

Способов, при которых компания может приобрести какое-либо имущество для пополнения своих активов, много. Например, можно купить его за счет кредитных средств или за счет уменьшения собственных финансовых активов. А можно взять его в долгосрочную аренду. Вот только со временем такое имущество придется вернуть, да и расходы на арендные платежи сейчас очень высоки. Как быть? Для этого и существует лизинг – нечто среднее между кредитом и арендой имущества. В статье поговорим о лизинге, как об одном из инструментов для пополнения внеоборотных активов предприятия, его преимуществах и отличиях от аренды и кредита. Поможем вам взвесить все «за» и против» использования лизинга в своем бизнесе.

Лизинг – что это?

Когда у компании достаточно собственных денежных средств для приобретения имущества, речи о лизинге не возникает. Вопрос о приобретении актива за счет иных источников становится актуален, когда предприятию нужно увеличить внеоборотные активы (оборудование, транспорт, иное), но денег на расчетном счете нет, а кредиты и займы брать не хочется.

Лизинг – это некий гибрид аренды и кредита. Его суть в том, что лизингодатель приобретает у продавца определенное имущество и в дальнейшем предоставляет его компании-лизингополучателю в финансовую аренду. Срок аренды может быть небольшим (до года, в этом случае речь идет о краткосрочном лизинге) либо составлять более одного года (в этом случае мы говорим о долгосрочном лизинге). Следует отметить, что верхняя планка срока лизинга не установлена законодательно, но вряд ли будет превышать максимальный срок полезного использования имущества – ведь после него имущество и так находится в изношенном виде, дальнейшее его использование зачастую нерационально. Его остаточная стоимость, как правило, равна нулю.

К конечному пользователю актива (предмета лизинга) на время действия договора переходит только право владения и пользования этим активом. А вот право собственности перейдет только после окончания лизингового договора и только в том случае, если этим договором предусмотрен выкуп имущества лизингополучателем.

Нужно учитывать еще одну особенность договора лизинга – отделение юридической собственности (сохраняемой лизинговой компанией) от экономического использования актива (находящегося во владении арендатора). Лизинговую компанию интересует способность арендатора осуществлять арендную плату, а не его кредитная история, активы или собственный капитал. Такой договор особенно удобен новым, малым или средним предприятиям, не имеющим длительной финансовой истории. Обеспечением сделки является само лизинговое имущество.

Кредит, лизинг или аренда?

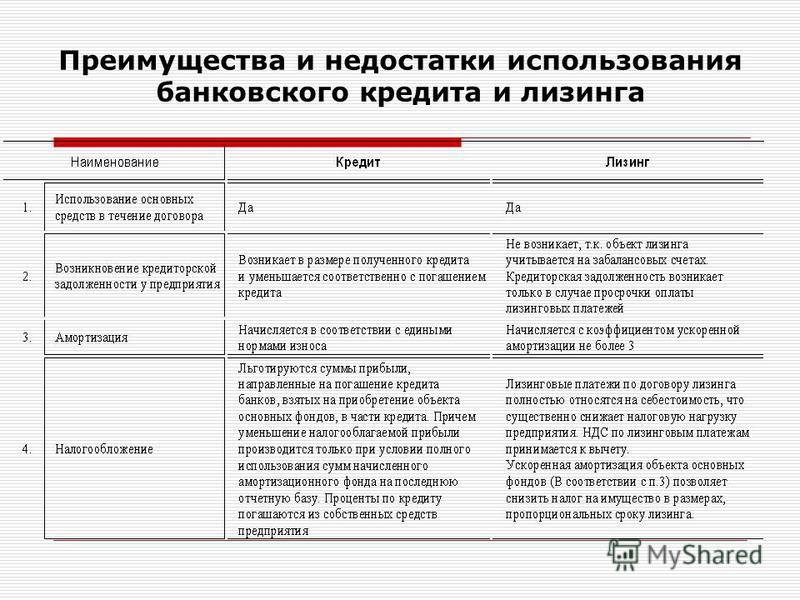

Говоря о сути лизинговых операций, зачастую финансисты проводят аналогию с договором аренды и при этом почти полностью отождествляют эти два разных инструмента. Однако при их детальном рассмотрении можно найти ряд существенных отличий. Для наглядности представим их в таблице.

Таблица. Чем лизинг отличается от аренды

Чем лизинг отличается от аренды

|

Лизинг |

Аренда |

|

Наличие третьей стороны по операциям лизинга обусловлено тем, что нельзя передать уже имеющееся на балансе имущество – нужно обязательно его приобрести, причем по выбору конкретного продавца и/или конкретного объекта специально для передачи в лизинг |

В аренду мы можем передать собственное имущество, находящееся у нас на балансе. Вообще, только его и можем. В ином случае – это уже будет называться субарендой |

|

Чтобы передать актив в лизинг, вы должны сначала купить его |

Способ поступления арендуемого имущества не ограничен, его могут подарить, передать по отступному, по договору мены и так далее |

|

Предметом лизинга не могут быть земельные участки и другие природные объекты |

Сдать в аренду можно что угодно |

|

Договор лизинга имеет строго определенный срок – как же иначе рассчитать величину лизингового платежа? |

Сроки договора могут не ограничиваться. |

|

Разные участники, да и немаловажный аспект – наличие третьей стороны – продавца имущества |

Два лица – тот, кто сдает в аренду, и тот, кто арендует |

|

В комплекте к лизинговому договору всегда идет договор купли-продажи (если предусматривается выкуп имущества) |

На арендные отношения должен быть оформлен только арендный контракт |

|

Как рассчитать величину лизингового платежа? Как правило в его величину закладывают остаточную стоимость, расходы лизингодателя, страховка и прочие расходы. Также учитывайте срок лизинга, величину налоговых обязательств лизингодателя и ряд других косвенных факторов |

Арендный платеж зависит исключительно от рыночных факторов, например, стоимости имущества на рынке

|

|

Лизингополучатель наделяется правами и обязанностями, свойственными покупателю |

Право собственности к арендополучателю не переходит |

|

Нашли у переданного предмета в лизинг недостатки? Лизингодатель тут не при чем – ведь вы сами выбрали и продавца и объект. |

При аренде за все недостатки актива (например, ремонт и техническое обслуживание) отвечает арендодатель. Он же их и обязан устранять про каждом заявлении арендатора |

|

Заканчивается лизинговый договор? Имущество либо возвращается лизингодателю, либо выкупается |

По арендному договору предусмотрен исключительно возврат имущества владельцу |

|

Лизингополучатель решил расторгнуть договор – причина не так важна. Важно то, что всю сумму лизинговых платежей необходимо будет выплатить в любом случае, даже за те месяцы, что актив не использовался |

А вот касаемо аренды – просто прекратите платить арендные платежи с момента расторжения. Нужно только уведомить собственника заранее |

Подчеркнем, что лизинг и долгосрочная аренда – абсолютно разные финансовые инструменты.

Лизинг или кредит?

У кредита и лизинга есть как общие черты, так и отличия. Общие черты – это тот факт, что в конечном итоге придется заплатить больше, чем реально стоит имущество. И лизингодатель, и кредитная организация берут свой процент (а иначе как они будут получать доходы от сделки?). Определенность во времени – это то, что также свойственно обоим видам договорных обязательств. Оба договора заключаются на конкретный срок (только кредитный договор можно продлевать неограниченное число раз). Ну и, конечно же, возврат имущества. Только в лизинге предусмотрено право дальнейшего выкупа. Но ведь прежде чем выкупать, имущество нужно вернуть владельцу.

Но ведь есть и отличия? Конечно да! И довольно существенные.

Например, первое (и самое важное) – это момент перехода права собственности. Оформили кредит? Сразу же стали собственником. При лизинге вы сможете расценивать имущество как свою собственность только после окончания лизингового договора и только в том случае, если в дальнейшем выкупили его.

Оформили кредит? Сразу же стали собственником. При лизинге вы сможете расценивать имущество как свою собственность только после окончания лизингового договора и только в том случае, если в дальнейшем выкупили его.

Кроме того, кредит выдается банком в форме денег. А вот взять в лизинг можно только имущество.

Теперь о дополнительных расходах: банки, как правило, четко фиксируют процентную ставку своего дохода, и она бывает значительно выше, чем по лизингу. При оформлении лизинга лизингодатель четко не прописывает процент своего дохода, просто закладывает его в величину лизингового платежа. Отсюда и экономическая выгодность лизинга для конечного пользователя.

Имущество в лизинге: что запрещено?

Любой земельный участок (независимо от того, кто им владеет и как долго), а также иные природные объекты (леса, заповедники, озера, месторождения и тому подобное) передавать в пользование по договору лизинга нельзя. Помимо этого, к запрещенному имуществу нужно относить любой актив, если для него нормативным актом установлен иной порядок обращения (например, федеральным законом) либо свободное обращение запрещено (к примеру, оружие передать по договору лизинга не удастся).

Помимо этого, к запрещенному имуществу нужно относить любой актив, если для него нормативным актом установлен иной порядок обращения (например, федеральным законом) либо свободное обращение запрещено (к примеру, оружие передать по договору лизинга не удастся).

Справочно! В лизинг допускается передавать (и получать, соответственно) любые непотребляемые вещи: целые предприятия и прочие имущественные комплексы, здания и сооружения, любое оборудование (производственное и офисное), транспортные средства всех видов и марок и прочее движимое и недвижимое имущество.

Три участника – кто они?

Начнем сначала – самый первый участник, с которого все начинается и им же все и заканчивается – это лизингополучатель. Он принимает решение о способе приобретения имущества в пользование или собственность (напомним, это в случае выкупа имущества после выплаты всех лизинговых платежей). Далее, он выбирает организацию, которая согласна выступить в роли лизингодателя. Также он определяет характеристики будущего актива, а также находит первоначального продавца.

Также он определяет характеристики будущего актива, а также находит первоначального продавца.

Продавец – тот, кто готов продать собственное имущество. Следует учитывать один интересный момент, о котором мало кому известно: продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения. Это встречается крайне редко, но скорее потому что нюанс малоизвестный.

А вот о лизингодателе стоит поговорить поподробнее. Как правило, просто так предложить любой компании выступить в роли лизингодателя нельзя. Этим занимаются специальные лизинговые компании. Зачастую, лизинговыми компаниями выступают «дочки» кредитных организаций, или компании, которые изначально определяют лизинг как основной вид деятельности (могут быть частниками либо созданы с участием органов власти, как федеральных, так и муниципальных). Могут ли выступать в роли лизингодателя иностранные организации или люди? Да! Никаких запретов на этот счет в нашем законодательстве не существует.

Интересно! Любой из трех сторон сделки по лизингу могут выступать и юрлица и физические лица (резиденты или нерезиденты РФ – не имеет значения).

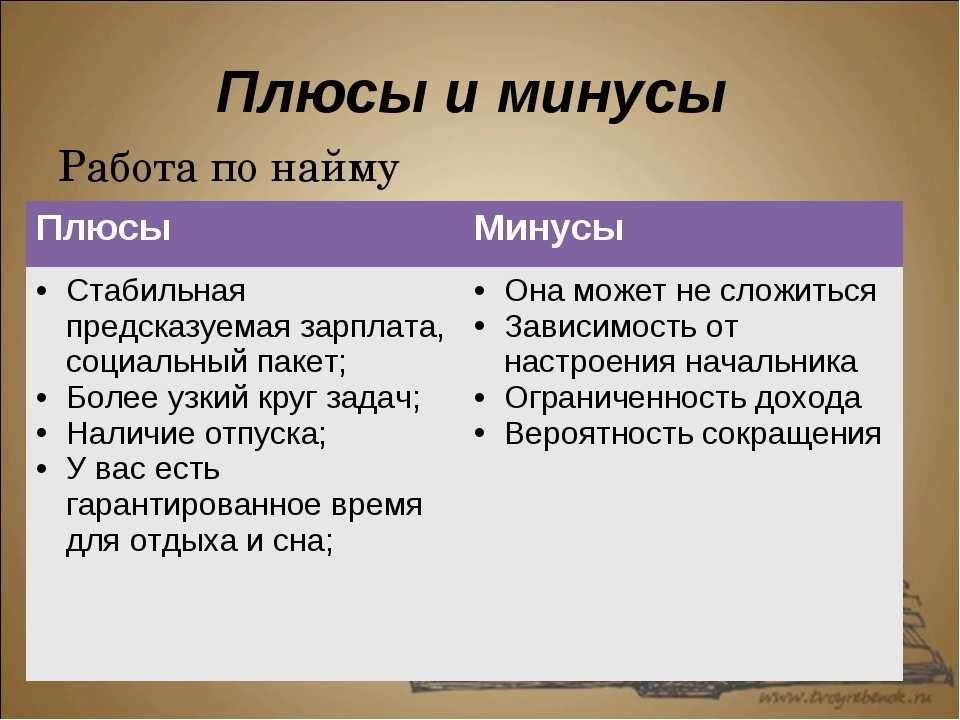

Лизинг – это выгодно?

Ответить на этот вопрос непросто. Выгода определенно есть. А вот кому – разберемся далее.

-

Малый и средний бизнес. Скорее да – ведь взять кредит для них не так уж и легко – чтобы получить достаточную сумму для развития бизнеса, приобретения новых производственных мощностей, цехов, офисов продаж и оплаты иных существенных расходов, банку нужно предоставить много документов и при этом иметь хорошую кредитную историю. Новичкам это точно нереально. Либо суммы полученного кредита будет недостаточно. Для них лизинг – это единственно возможный выход пополнения собственных внеоборотных активов. Он позволяет очень быстро получить актив в пользование, начать его использовать и гораздо быстрее получать прибыль.

-

Юридические лица – крупные организации.

Для них выгода заключается в том, что расходы на лизинговые платежи значительно ниже процентов по кредиту. Также выбор лизингового имущества огромен. Снижены трудозатраты бухгалтерии по учету расходов – величина платежа и срок его уплаты уже определена в договоре лизинга. Ничего ежемесячно рассчитывать не нужно (речь идет о расчете процентов и их отражении в бухучете и налоговом учете предприятия). Да и переход права собственности после завершения лизингового договора никто не отменял. Касаемо кредита – возможны случаи, когда кредит вы еще платите, а вот имущество, приобретенное по нему, уже самортизировано и не используется. Да и в целом, расходы на лизинговые платежи значительно меньше расходов за пользование кредитными средствами.

Для них выгода заключается в том, что расходы на лизинговые платежи значительно ниже процентов по кредиту. Также выбор лизингового имущества огромен. Снижены трудозатраты бухгалтерии по учету расходов – величина платежа и срок его уплаты уже определена в договоре лизинга. Ничего ежемесячно рассчитывать не нужно (речь идет о расчете процентов и их отражении в бухучете и налоговом учете предприятия). Да и переход права собственности после завершения лизингового договора никто не отменял. Касаемо кредита – возможны случаи, когда кредит вы еще платите, а вот имущество, приобретенное по нему, уже самортизировано и не используется. Да и в целом, расходы на лизинговые платежи значительно меньше расходов за пользование кредитными средствами.

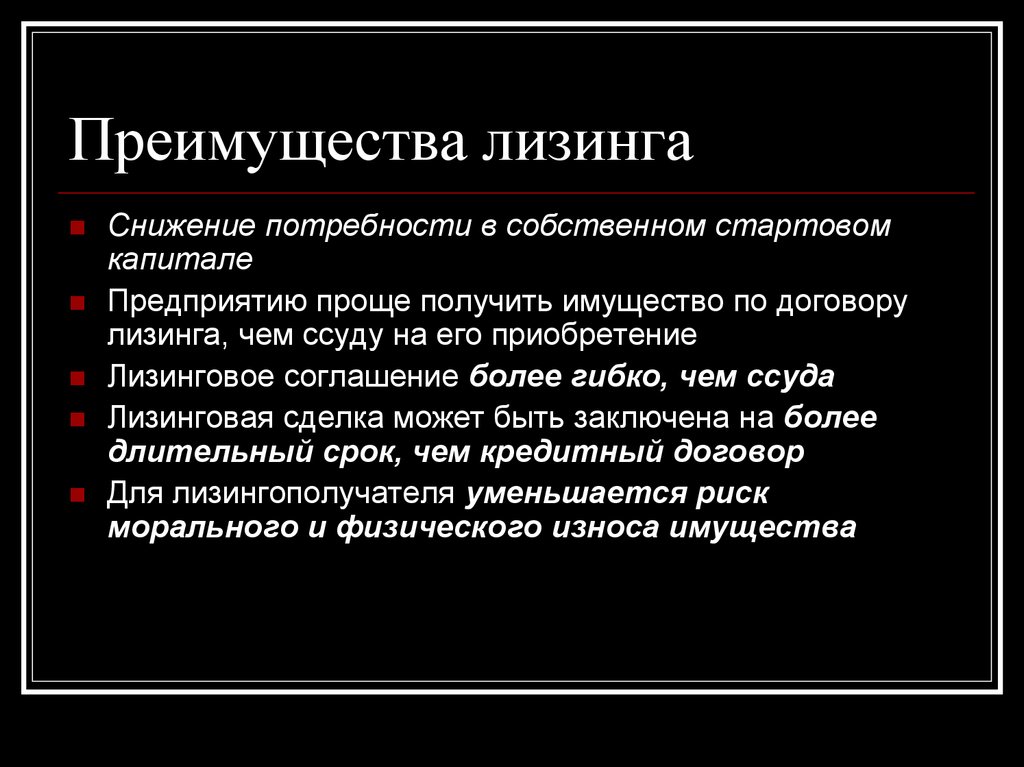

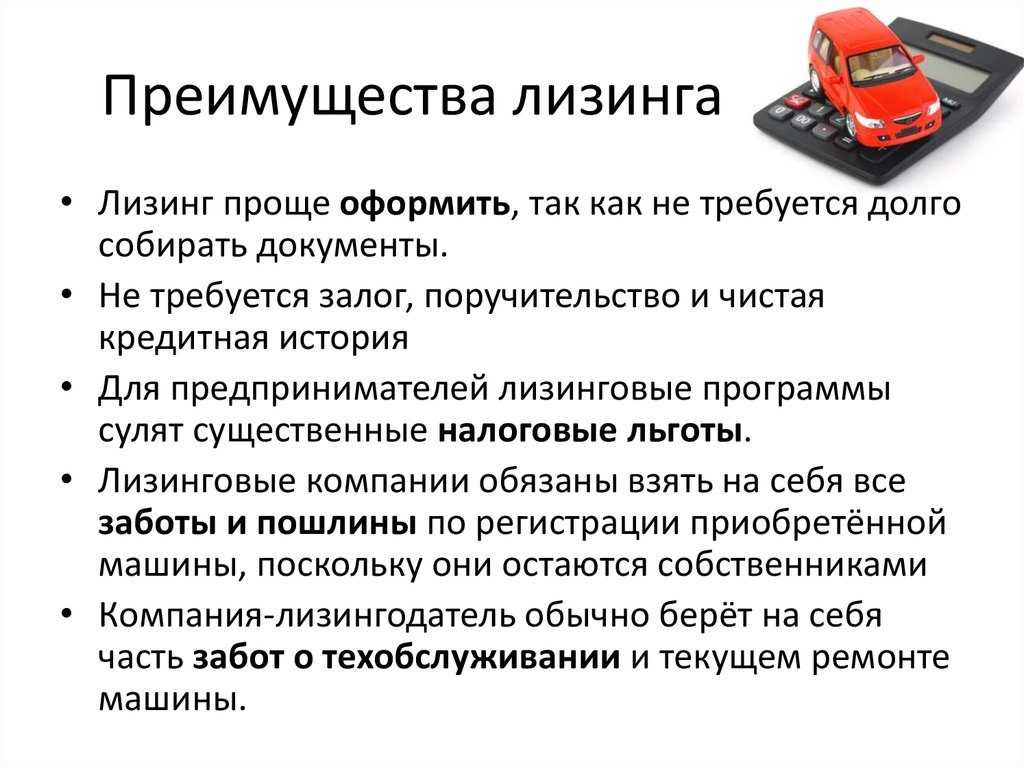

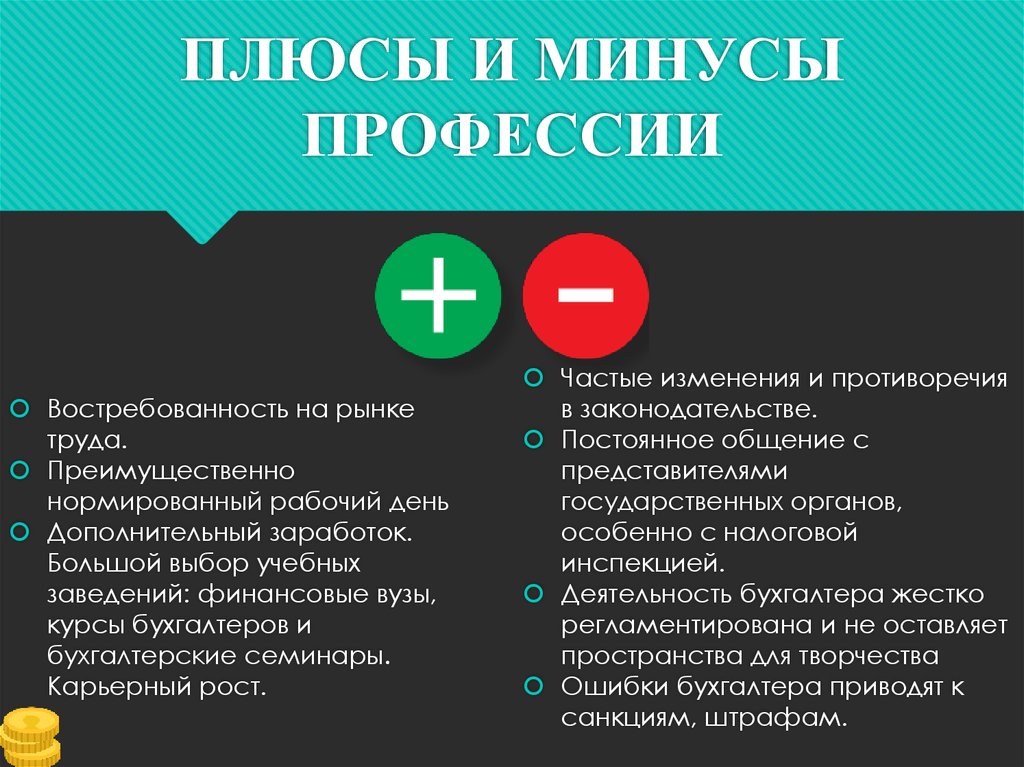

Преимущества и недостатки лизинга

Помимо вышеперечисленных выгод лизинга следует иметь ввиду:

- Лизингодатель учитывает имущество у себя на балансе? Огромный плюс — вы не платите налог на имущество.

Да и бухгалтерский учет упрощен — используйте забалансовые счета, не рассчитываете амортизацию, при расчете налога на прибыль в расходы принимаете все лизинговые платежи согласно графика. А это значит, что вы сможете значительно уменьшить величину налога. Учитываете имущество у себя? Примените коэффициент ускоренной амортизации — это также позволит вам увеличить расходы и, соответственно, значительно сократить налог к уплате.

Да и бухгалтерский учет упрощен — используйте забалансовые счета, не рассчитываете амортизацию, при расчете налога на прибыль в расходы принимаете все лизинговые платежи согласно графика. А это значит, что вы сможете значительно уменьшить величину налога. Учитываете имущество у себя? Примените коэффициент ускоренной амортизации — это также позволит вам увеличить расходы и, соответственно, значительно сократить налог к уплате. - НДС — вы имеете право принимать сумму входящего НДС к вычету по каждому платежу.

- Приобрести подержанное имущество в лизинг — это отличная возможность пополнить собственные активы, причем недорого. Предполагаемый срок использования можно установить и закрепить приказом самостоятельно.

А вот теперь пора и о главном недостатке – для отражения в бухгалтерском учете первоначальная стоимость актива завышается за счет включения в него дохода лизингодателя и иных расходов, например, страховки.

Другие недостатки не столь существенны – их список мал, по сравнению со списком преимуществ лизинга – вы облагаете все лизинговые платежи налогом на добавленную стоимость. А также вы не станете собственником имущества, пока не выкупите его. Это накладывает определенные ограничения для лизингополучателя – такое имущество нельзя продать.

А также вы не станете собственником имущества, пока не выкупите его. Это накладывает определенные ограничения для лизингополучателя – такое имущество нельзя продать.

Важно! Если ваш лизингодатель станет банкротом при незавершенном договоре лизинга – вы потеряете имущество. Поэтому следует внимательно и со всей серьезностью подойти к вопросу выбора лизинговой компании.

ЛИЗИНГ: преимущества и недостатки

Лизинг является одним из наиболее эффективных финансовых инструментов, предоставляет реальную возможность предприятиям приобретать и обновлять свои основные фонды, повышать конкурентоспособность, производительность, качество выпускаемой продукции, снижать налоговые и оперативные издержки. В некотором смысле лизинг можно назвать совершенной формой банковского кредита, который специально предназначен для инвестирования денежных средств в расширение и/или модернизацию производства.

Для справки, суть лизинговой операции заключается в следующем: Лизингополучатель выбирает предмет лизинга, а Лизингодатель приобретает это имущество в собственность и передает его во временное пользование Лизингополучателю, как правило, с последующим выкупом по остаточной стоимости по окончании срока договора.

На рынке Республики Беларусь работающие в сфере лизинга компании можно разделить на универсальные и специальные. К универсальным относятся, например: ЧУП «АСБ Лизинг», ООО «Контракт Лизинг», ООО «Юникомлизинг», ЧИП «ФОНДО». К специальным отнесем компании, занимающиеся по конкретному направлению. Например, ООО «Интеллект-лизинг» , ООО «Активлизинг» специализируются на лизинге автомобильной техники, ООО «Центроимпорт» специализируется на лизинге транспортных средств и оборудования. Кроме этого, необходимо отметить, что ЧУП «АСБ Лизинг» предпочитает работать по крупным контрактам, а ЗАО «Мобильный Лизинг» предлагает лизинговые программы на покупку техники и оборудования от 10 000 долларов США (или в эквиваленте других валют).

Что касается условий по лизинговым договорам, то необходимо отметить, что компании дают информацию только о сроках лизинга и первоначальных платежах. Что касается ставки удорожания объекта лизинга, то это условие, как привило, оговаривается в каждом конкретном случае. Например, при стоимости объекта лизинга 35000 долларов США лизинговая ставка составляла в 2011 г. 14,88 %., что в конечном счете привело к удорожанию в денежном выражении на 5290,24 долларов США. Кроме этого, после проблем 2011 года лизинговые компании в целях нивелирования валютных рисков предпочитают, чтобы в реализуемом проекте валюта кредита и валюта лизинговой сделки совпадали.

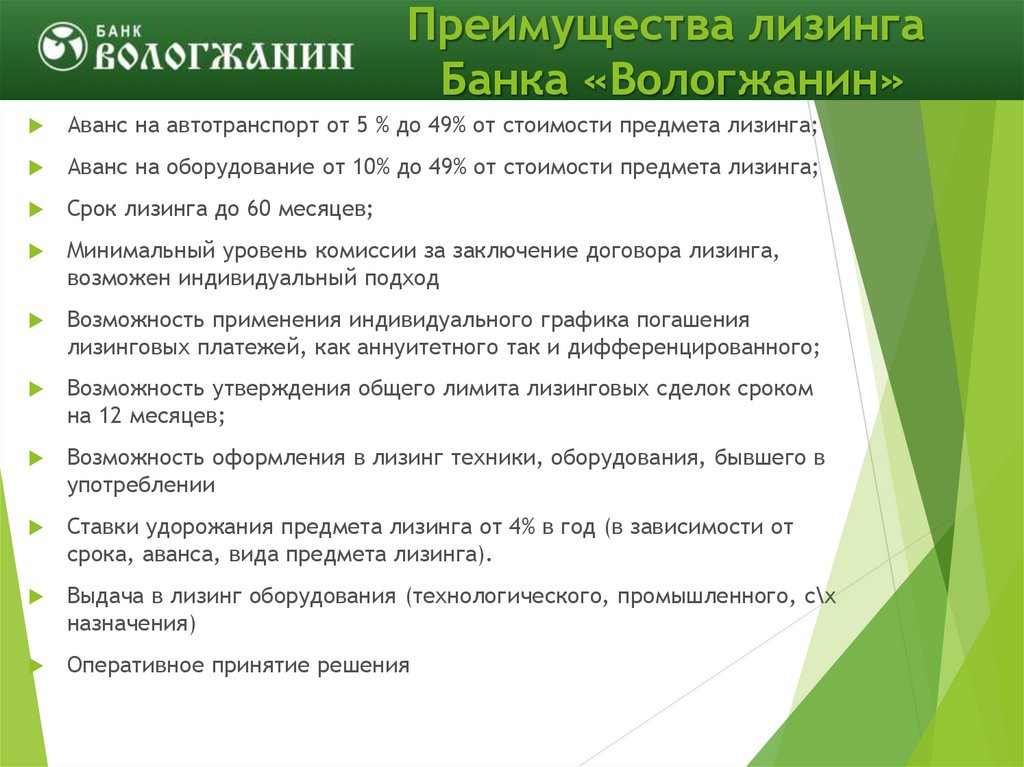

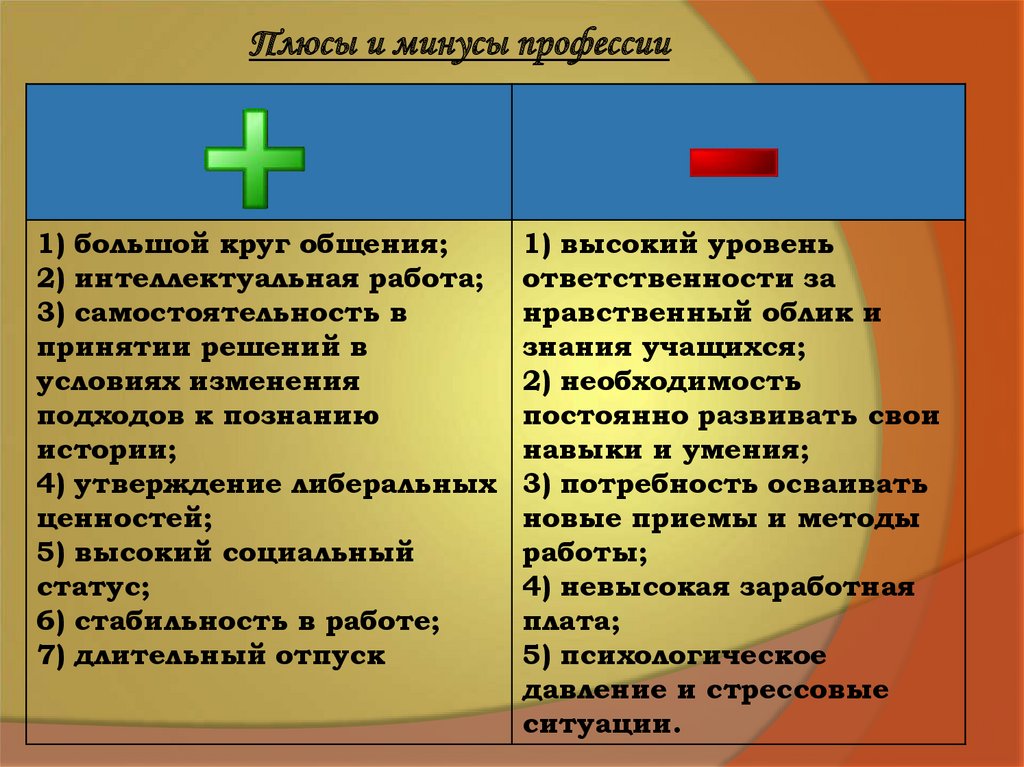

Эксперты отмечают следующие преимущества лизинга:

1.Лизинговая компания берет на себя поиск кредитных ресурсов, предназначенных для финансирования лизинговой сделки.

2.Оплата приобретаемого имущества в рассрочку на длительный срок (до 5 лет).

3.Оказание предприятиям полного содействия в изучении рынка товаров и услуг, поиске поставщиков оборудования. Заключение договора поставки (в том числе согласование сроков и порядка поставки), ведение претензионной работы с поставщиком, осуществление всех формальностей, связанных с приобретением оборудования (таможенное оформление, уплата соответствующих налогов и сборов, соблюдение валютного законодательства и осуществление валютного контроля, проведение государственной регистрации, страхование), полностью ложится на лизинговую компанию, что позволяет предприятию сконцентрировать усилия на решении вопросов, связанных с основной деятельностью.

Заключение договора поставки (в том числе согласование сроков и порядка поставки), ведение претензионной работы с поставщиком, осуществление всех формальностей, связанных с приобретением оборудования (таможенное оформление, уплата соответствующих налогов и сборов, соблюдение валютного законодательства и осуществление валютного контроля, проведение государственной регистрации, страхование), полностью ложится на лизинговую компанию, что позволяет предприятию сконцентрировать усилия на решении вопросов, связанных с основной деятельностью.

4.Возможность применения ускоренной амортизации имущества, передаваемого в лизинг, с коэффициентом до 3. Это позволяет списать стоимость оборудования в три раза быстрее и уменьшить в три раза сумму налога на имущество, привести затраты в бухгалтерском учете в целях налогообложения в соответствие с реальным денежным оттоком. НДС в составе лизинговых платежей подлежит зачету в полном объеме.

6.Меньший отток денежных средств — поскольку все затраты, связанные с пользованием и приобретением оборудования, относятся в полном объеме к себестоимости продукции, что значительно уменьшает налогооблагаемую базу (сокращаются платежи налога на прибыль), сохраняются оборотные средства, тем самым оптимизируется бухгалтерский учет.

7.Гибкий график выплат лизинговых платежей — индивидуальный подход позволяет подобрать схему оплаты лизинговых платежей, удобную для предприятия, что упрощает внутрипроизводственную калькуляцию и облегчает процесс планирования.

8.Получение оборудования в собственность(на баланс) предприятия по остаточной стоимости по окончании срока договора, то есть практически по нулевой стоимости.

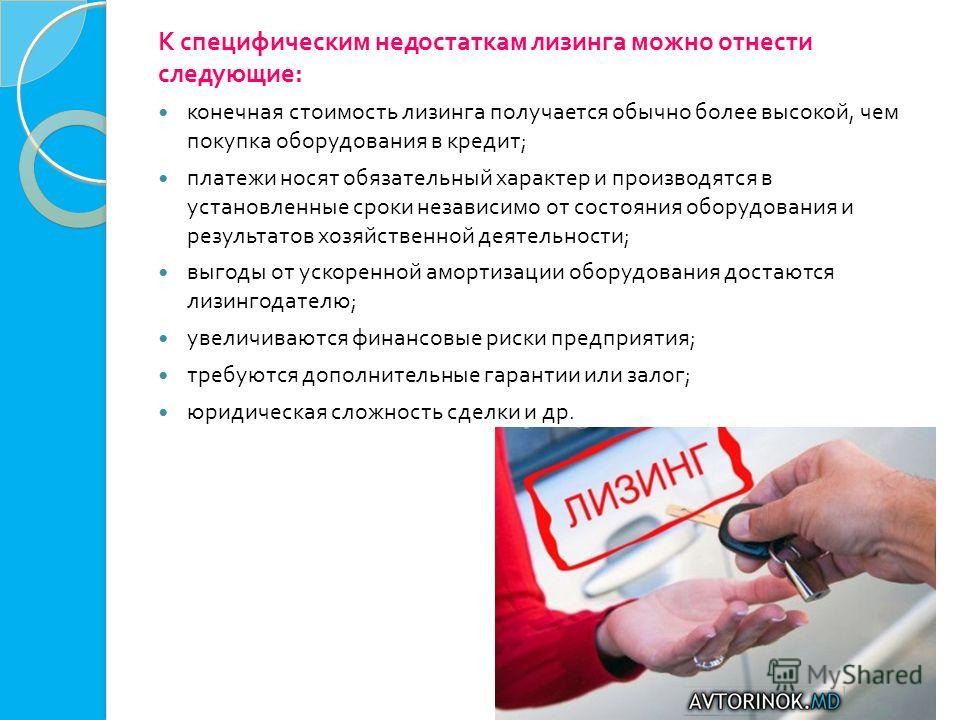

К недостаткам лизинга относят, например:

1. Необходимость внесения аванса.

2. Платежи носят обязательный характер и не зависят от результатов хозяйственной деятельности предприятия.

3. Для лизингополучателя стоимость лизинга более высокая, чем покупка в кредит.

4. Невозможность оформления взятого в лизинг оборудования в залог, при открытии кредитной линии в банке и т.д.

Как видим, проблемы эти достаточны специфичны, т.е. не обязательно являются таковыми для лизингополучателя. Работать с лизингом или нет решать всегда потребителю. Конечно, все зависит от стоимости техники, финансового состояния предприятия, перспектив развития бизнеса. И все же, если предприятие располагает достаточными средствами, то оборудование лучше покупать за свой счет без кредитов и лизинговых сделок. Это всегда приводит к значительной экономии. Однако, в ряде случаев мы сталкиваемся с ситуацией, когда единственно возможным путем остается заключение лизингового договора. В этом случае необходимо проработать условия по предстоящей сделке в максимально возможном числе компаний и выбрать наиболее приемлемые условия: по сроку, по процентной ставке, по графику выплат и т.д. Необходимо всегда помнить, что любой финансовый инструмент эффективен только тогда, когда его используют с умом, правильно и в нужное время.

Конечно, все зависит от стоимости техники, финансового состояния предприятия, перспектив развития бизнеса. И все же, если предприятие располагает достаточными средствами, то оборудование лучше покупать за свой счет без кредитов и лизинговых сделок. Это всегда приводит к значительной экономии. Однако, в ряде случаев мы сталкиваемся с ситуацией, когда единственно возможным путем остается заключение лизингового договора. В этом случае необходимо проработать условия по предстоящей сделке в максимально возможном числе компаний и выбрать наиболее приемлемые условия: по сроку, по процентной ставке, по графику выплат и т.д. Необходимо всегда помнить, что любой финансовый инструмент эффективен только тогда, когда его используют с умом, правильно и в нужное время.

Еще больше новостей – в нашем Telegram-канале

Подписаться на канал

Поделитесь своей новостью или «денежной» историей через @myfinby_bot

Оцените статью:

Лизинг или покупка автомобиля: плюсы и минусы

Выбор между лизингом или покупкой автомобиля может оказаться трудным. Аренда автомобиля означает, что у вас будут более низкие ежемесячные платежи, и вы, как правило, можете водить транспортное средство, которое может быть дороже, чем вы могли бы позволить себе купить. С другой стороны, если вы решите купить автомобиль, в конце концов он будет вашим владельцем, даже если это означает, что вы будете ежемесячно платить более высокий ежемесячный платеж по кредиту. Возможно, лучший способ принять решение — понять плюсы и минусы лизинга по сравнению с покупкой автомобиля, понять, как работает лизинг автомобиля и какие советы по аренде автомобиля могут помочь вам получить хорошую сделку.

Аренда автомобиля означает, что у вас будут более низкие ежемесячные платежи, и вы, как правило, можете водить транспортное средство, которое может быть дороже, чем вы могли бы позволить себе купить. С другой стороны, если вы решите купить автомобиль, в конце концов он будет вашим владельцем, даже если это означает, что вы будете ежемесячно платить более высокий ежемесячный платеж по кредиту. Возможно, лучший способ принять решение — понять плюсы и минусы лизинга по сравнению с покупкой автомобиля, понять, как работает лизинг автомобиля и какие советы по аренде автомобиля могут помочь вам получить хорошую сделку.

Что такое аренда автомобиля?

Вы можете слышать, что лизинг автомобиля сравнивают с арендой квартиры, и между ними есть сходство. Когда вы арендуете автомобиль или квартиру, вы арендуете имущество на определенный период времени. У вас и владельца недвижимости есть взаимопонимание, что активы будут возвращены в хорошем состоянии.

При аренде автомобиля есть дополнительные соображения, которых у вас не будет при аренде имущества. Многие соглашения об аренде автомобилей заключаются на два-три года и, как правило, позволяют вам приобрести автомобиль в конце срока. Договоры аренды автомобилей ограничивают количество миль, которое автомобиль может проехать ежегодно, обычно от 12 000 до 15 000 миль. Если вы превысите согласованный пробег, вы можете заплатить около 25 центов за каждую дополнительную милю. 1

Многие соглашения об аренде автомобилей заключаются на два-три года и, как правило, позволяют вам приобрести автомобиль в конце срока. Договоры аренды автомобилей ограничивают количество миль, которое автомобиль может проехать ежегодно, обычно от 12 000 до 15 000 миль. Если вы превысите согласованный пробег, вы можете заплатить около 25 центов за каждую дополнительную милю. 1

Как арендовать автомобиль

Если вы думаете об аренде автомобиля, просмотрите веб-сайты автосалонов, а затем позвоните или посетите дилерский центр, чтобы узнать о специальных предложениях по аренде и выборе.

Как правило, потребители, желающие купить автомобиль, заинтересованы в том, чтобы получить самую низкую цену продажи. Эта цена в сочетании с годовой процентной ставкой (APR) процентов по автокредиту, а также с налогами на транспортное средство будет распределена в течение многолетнего кредита. Однако, поскольку срок аренды обычно короче, чем срок автокредита при аренде автомобиля, вы, вероятно, захотите найти лучшую общую цену аренды с минимально возможным платежом, который включает все налоги и сборы. 2

2

Прежде чем выбрать автомобиль для лизинга, сделайте покупки в различных дилерских центрах, как если бы вы покупали автомобиль.

Плюсы аренды автомобиля

1. Дорогие автомобили

Некоторые люди предпочитают брать машину в аренду, потому что это позволяет им водить более дорогие автомобили за более доступную ежемесячную плату. Кроме того, аренда автомобиля на два-три года позволяет водителям легко и часто обновлять свои поездки.

2. Денежные привилегии

Конечно, не все берут в аренду, потому что им нужны роскошные колеса. Более низкие авансовые платежи, гарантии и бесплатное плановое техническое обслуживание являются одними из преимуществ, которые клиенты обычно получают при аренде автомобиля.

3. Защита от амортизации

Лизинг помогает защитить вас от непредвиденной амортизации. Если рыночная стоимость вашего автомобиля неожиданно упадет, ваше решение об аренде окажется мудрым финансовым шагом. Если арендованный автомобиль хорошо сохраняет свою стоимость, вы обычно можете купить его по хорошей цене в конце срока аренды и оставить себе или решить перепродать. 3

3

4. Вы можете купить автомобиль в конце срока аренды

Некоторые водители влюбляются в свои арендованные автомобили и решают их купить. Как правило, вы можете купить арендованный автомобиль в конце срока аренды. Цена, как правило, представляет собой остаточную стоимость автомобиля плюс сборы за обработку, требуемые производителем. Покупка арендованного автомобиля по цене ниже его текущей рыночной стоимости может быть хорошим финансовым ходом.

5. Вы можете передать аренду новому водителю

Если вы решите, что вам не очень нравится арендованная машина, вам не нужно зацикливаться на ней. Просто убедитесь, что ваш контракт позволяет вам передать соглашение новому водителю на оставшийся срок, прежде чем подписать договор аренды. Обратите внимание: ваша финансовая компания может взимать с вас комиссию за передачу в аренду, которая может составлять несколько сотен долларов, но если вы хотите отказаться от автомобиля, который вы не хотите оставлять себе, лизинг может предоставить такую возможность. если вы попросите об этом.

если вы попросите об этом.

Минусы лизинга автомобиля

1. Вы не являетесь владельцем автомобиля

Очевидным недостатком лизинга автомобиля является то, что вы не являетесь владельцем автомобиля по истечении срока аренды. Это означает, что у вас нет программы trade-in, если вы решите купить автомобиль. Потребители, которые регулярно арендуют автомобили в течение многих лет, могут в конечном итоге заплатить больше, чем если бы они изначально купили автомобиль.

2. Это может не сэкономить вам денег

Еще одна вещь, которую следует учитывать: вы можете расторгнуть договор аренды автомобиля, но обычно это будет стоить вам изрядной платы. Да, вы можете подписать долгосрочный договор аренды, но это может свести на нет денежные выгоды лизинга вместо покупки автомобиля.

Это потому, что лизинг обычно обходится вам дороже, чем вы могли бы взять в долгосрочной ссуде на покупку автомобиля. Посчитайте, чтобы выяснить, работают ли цифры в вашу пользу, чтобы подписать долгосрочный договор аренды.

Точно так же некоторые автопроизводители предлагают скидки на аренду, чтобы вызвать интерес к своим моделям. Будьте внимательны, чтобы прочитать мелкий шрифт, чтобы убедиться, что ваши сбережения не компенсируются дополнительными сборами, которые может потребовать дилер. Например, цена со скидкой может не включать налог с продаж или различные сборы за выезд. Скептически относитесь к любой сделке, которая звучит слишком хорошо, чтобы быть правдой.

3. Лизинг может быть сложнее, чем покупка

Покупка автомобиля проще, чем лизинг. При аренде автомобиля вы обычно платите за утраченную стоимость автомобиля в течение срока действия договора, а также набор комиссий. Договоры аренды могут быть сложными. Чтобы найти хорошую сделку, внимательно изучите свой контракт и задайте вопросы о том, чего вы не понимаете.

4. Пробег арендованных автомобилей ограничен ограниченным количеством миль

В каждом договоре аренды указано количество миль, которое вы можете проехать без уплаты штрафа. Этот предел обычно составляет от 12 000 до 15 000 миль. 4 Если вы превысите свой лимит, вы получите штраф за превышение пробега, который может быстро накапливаться.

Этот предел обычно составляет от 12 000 до 15 000 миль. 4 Если вы превысите свой лимит, вы получите штраф за превышение пробега, который может быстро накапливаться.

5. Увеличение страховых взносов

Как правило, лизинг автомобиля увеличивает ваши страховые взносы, потому что вы должны приобрести полную страховку, чтобы иметь достаточно средств для ремонта автомобиля в случае аварии. Организация, финансирующая транспортное средство, обычно требует этого, потому что у них есть финансовая заинтересованность в автомобиле. 5 Полное покрытие включает покрытие столкновений и полное покрытие. Они обеспечивают покрытие не только в случае случайного повреждения, но и в случае кражи или вандализма, если автомобиль будет поврежден в течение срока аренды.

Еще одним соображением является страховка на случай разрыва, которая покрывает разницу между текущей стоимостью вашего автомобиля и остатком задолженности. В стоимость многих арендованных автомобилей включен этот вид страхования.

Стоит ли покупать арендованный автомобиль?

Точно так же, как вы учитываете множество факторов при аренде автомобиля, вы должны проанализировать затраты и выгоды от покупки автомобиля в конце срока аренды.

Во-первых, тебе нравится машина? Вам нравится водить его и соответствует ли он вашим потребностям? Это может показаться забавным вопросом, но подумайте о своем образе жизни. Если вы арендовали небольшой компактный автомобиль, чтобы легко маневрировать в пробках, и переезжаете в сельскую местность, где вам может понадобиться транспортное средство с более прочными дорожными характеристиками, компактный автомобиль может оказаться неподходящим для вашего нового местоположения. С другой стороны, вы можете не захотеть водить большой внедорожник, если вы переезжаете в перегруженный городской район.

Довольны ли вы работой автомобиля? Как расход бензина? Автомобиль часто находится в магазине на гарантийном ремонте? Проанализируйте, во сколько вам обойдется содержание автомобиля, если вы его купите.

Если вы решите купить арендованный автомобиль, посмотрите на остаточную стоимость. Сколько стоит автомобиль и сколько вы заплатили бы, чтобы расторгнуть договор аренды до истечения срока его действия?

Существуют различные стратегии, помогающие сэкономить деньги при покупке арендованного автомобиля, включая финансирование через ваш банк или работу напрямую с кредитором (кредитором, которому принадлежит автомобиль). Если вы решили купить автомобиль в лизинг, изучите все возможные варианты.

Как и в случае большинства личных финансовых решений, плюсы и минусы аренды автомобиля сводятся к множеству факторов. Проанализируйте свои потребности и бюджет, а затем совершите покупку, чтобы убедиться, что вы приняли правильное решение.

Поговорите со своим местным независимым агентом или представителем Travelers, чтобы узнать больше об автостраховании от Travelers.

Источники:

1 https://www.autotrader.com/car-shopping/5-reasons-buying-your-leased-car-209158

2 https://www. edmunds.com/car-leasing/quick-guide-to-leasing-a-new-car.html

edmunds.com/car-leasing/quick-guide-to-leasing-a-new-car.html

3 https://www.edmunds.com/car -buying/compare-the-costs-buying-vs-leasing-vs-buying-a-used-car.html

4 https://www.federalreserve.gov/pubs/leasing/resource/faq. htm

5 https://www.iii.org/article/insuring-leased-car

Узнайте больше о страховании автомобиля

Дополнительная подготовка и предотвращение

4 вещи, которые следует учитывать перед покупкой гибридного автомобиля

Некоторые факторы, которые следует учитывать перед покупкой гибридного автомобиля, включают в себя, следует ли покупать подержанный автомобиль и имеете ли вы право на страховые скидки.

5 советов при покупке нового автомобиля

Заманчиво купить новую машину, которая прекрасно выглядит и доставляет удовольствие от вождения, но вы также должны учитывать расходы на безопасность и страховку.

Должен ли я покупать новый или подержанный автомобиль?

Сравнивая преимущества покупки нового и подержанного автомобиля, учитывайте причины покупки.

Плюсы и минусы лизинга автомобиля

Как и все варианты финансирования автомобиля, лизинг автомобиля имеет свои плюсы и минусы. Обычно лизинг (первоначально) дешевле, чем покупка автомобиля за счет финансирования. Однако оплата — не единственное, что следует учитывать при аренде нового автомобиля. Необходимо учитывать, как долго вы планируете владеть автомобилем, как далеко вы планируете на нем проехать и насколько хорошо вы справляетесь с износом.0003

Аренда машины хорошая идея?

Если вы раздумываете, стоит ли вам арендовать автомобиль, вам необходимо учитывать свои личные цели, потребности и финансы.

Аренда обычно имеет более короткий срок, чем финансирование покупки, и предназначена для людей, которые ценят новейшие технологии и инновации и/или хотят сократить расходы на техническое обслуживание и ремонт. Технологии и инновации постоянно развиваются, а это значит, что каждые несколько лет у вас будет возможность обновить свой автомобиль до последней модели или выбрать что-то совершенно другое. Если вы не были поклонником пикапа, теперь у вас есть шанс попробовать седан. Относительно короткие сроки аренды также могут дать растущим семьям возможность приобрести более вместительный и вместительный автомобиль.

Технологии и инновации постоянно развиваются, а это значит, что каждые несколько лет у вас будет возможность обновить свой автомобиль до последней модели или выбрать что-то совершенно другое. Если вы не были поклонником пикапа, теперь у вас есть шанс попробовать седан. Относительно короткие сроки аренды также могут дать растущим семьям возможность приобрести более вместительный и вместительный автомобиль.

Обычно первоначальный взнос для обеспечения лизинга ниже, чем первоначальный взнос, необходимый для финансирования покупки того же автомобиля. Некоторые договоры аренды могут вообще не требовать первоначального взноса. Однако вы все равно должны учитывать налоги и сборы, которые могут увеличить первоначальную стоимость.

Кроме того, вам нужно будет следить за одометром на протяжении всего срока аренды. Многие договоры аренды ограничивают пробег водителей от 10 000 до 15 000 миль в год (может быть возможность приобрести дополнительный пробег заранее по более низкой цене). Вождение сверх нормы пробега, вероятно, повлечет за собой дополнительные сборы. По данным Министерства транспорта США, средний американец проезжает 13 476 миль в год. Вы хотите учитывать свои привычки вождения и ожидаемые изменения в течение срока аренды, чтобы решить, подходят ли ограничения для вашего образа жизни.

Вождение сверх нормы пробега, вероятно, повлечет за собой дополнительные сборы. По данным Министерства транспорта США, средний американец проезжает 13 476 миль в год. Вы хотите учитывать свои привычки вождения и ожидаемые изменения в течение срока аренды, чтобы решить, подходят ли ограничения для вашего образа жизни.

Если вы решите арендовать, ваши платежи могут быть ниже, чем платежи для финансирования покупки того же автомобиля. Вместо того, чтобы покрывать проценты и основную сумму, как в случае с финансированием, ваши ежемесячные платежи покрывают амортизацию автомобиля, то есть стоимость, которую теряет ваш автомобиль, пока он находится в вашем владении, наряду с арендной платой и другими платежами. В отличие от дома, который со временем дорожает, стоимость автомобиля снижается после выезда с участка и, как правило, продолжает снижаться с течением времени. Поскольку вы не являетесь владельцем арендованного транспортного средства, вы не принимаете на себя риск того, что его стоимость будет ниже ожидаемой остаточной стоимости в конце срока аренды (только для бессрочной аренды).

Когда вы покупаете автомобиль через финансирование, вы являетесь владельцем автомобиля. Как правило, вы можете переделывать или настраивать его по своему усмотрению и ездить на нем, не беспокоясь о превышении установленных ограничений пробега. Позже вы можете продать его дилеру или передать своим детям. Покупка автомобиля предлагает вам некоторую свободу и гибкость, которых нет в лизинге. В конце концов, вам решать, какой метод вы предпочитаете.

Ниже мы составили список плюсов и минусов аренды автомобиля, чтобы помочь вам взвесить все варианты.

Плюсы лизинга автомобиля

Вот некоторые преимущества лизинга.

- Обновляйте часто: Аренда автомобиля позволяет обновлять его каждые два-четыре года. Средний срок аренды составляет 36 месяцев (три года). Если для вас важно вождение нового автомобиля, лизинг является хорошим вариантом.

- Меньшие платежи : При прочих равных условиях ежемесячный платеж за арендованный автомобиль, как правило, будет меньше, чем ежемесячный платеж за автомобиль, приобретенный за счет финансирования.

Это касается и первоначального взноса.

Это касается и первоначального взноса. - Техническое обслуживание и ремонт : Многие новые арендованные автомобили покрываются гарантией производителя на весь срок аренды. В соответствии с этим покрытием производитель или дилер может бесплатно выполнять покрываемый ремонт (ущерб, причиненный в результате аварии, не покрывается). Ваша аренда может покрывать все вопросы технического обслуживания, однако некоторые из них могут ограничивать вас такими вещами, как бесплатная замена масла. С другой стороны, если вы покупаете автомобиль, вы несете ответственность за все расходы на техническое обслуживание и все расходы на ремонт по истечении гарантийного срока.

- Страхование GAP может быть включено : Многие лизинговые компании включают страхование GAP. Покрытие GAP обычно покрывает вас в том случае, если ваша комплексная страховка или страхование от несчастных случаев не покрывает полную стоимость вашего арендованного автомобиля, если она будет суммирована.

Важно уточнить это покрытие в вашей лизинговой компании. Покрытие GAP может быть не включено, если вы финансируете покупку автомобиля, и может быть доступно для покупки отдельно.

Важно уточнить это покрытие в вашей лизинговой компании. Покрытие GAP может быть не включено, если вы финансируете покупку автомобиля, и может быть доступно для покупки отдельно. - Вариант выкупа : Аренда обычно включает возможность покупки автомобиля после окончания срока аренды. Если ваша аренда включает этот вариант, и если вы обнаружите, что привязаны к транспортному средству после окончания срока действия договора, или если транспортное средство стоит больше, чем цена опциона на покупку, покупка автомобиля может быть вариантом.

Минусы аренды автомобиля

Тем не менее, есть некоторые недостатки аренды автомобиля. Вот несколько аспектов, которые следует учитывать.

- Ограничение по милям : Существует ограничение на то, как далеко вы можете проехать на арендованном транспортном средстве, прежде чем вам придется платить штрафы. Обычно он составляет от 10 000 до 15 000 миль. Плата за превышение лимита пробега может варьироваться от 0,10 до 0,50 долларов США за каждую дополнительную милю.

Так, например, превышение вашего лимита на 100 миль может стоить вам до 50 долларов, и многие договоры аренды не зачисляют вам неиспользованные мили. Когда вы покупаете собственный автомобиль, вы можете управлять им без ограничения пробега (большой пробег обесценивает ваш автомобиль независимо от того, покупаете вы его или арендуете).

Так, например, превышение вашего лимита на 100 миль может стоить вам до 50 долларов, и многие договоры аренды не зачисляют вам неиспользованные мили. Когда вы покупаете собственный автомобиль, вы можете управлять им без ограничения пробега (большой пробег обесценивает ваш автомобиль независимо от того, покупаете вы его или арендуете). - Вы не можете создать собственный капитал : Так же, как покупка дома, покупка автомобиля дает вам контроль над вашим новым активом, который может принести вам пользу либо путем дальнейшего использования, либо в качестве предмета обмена, либо в качестве актива для продажи за наличные . У вас нет права собственности на арендованный автомобиль, если вы не воспользуетесь опционом на покупку.

- Чрезмерный износ и использование могут стоить вам : При аренде автомобиля вам может потребоваться дополнительная плата за чрезмерный износ и использование автомобиля. Ожидается стандартный износ и использование, но что-либо, что считается чрезмерным, может потребовать ремонта или привести к оплате.

Или его можно продлевать

Или его можно продлевать

И никаких гарантий лизингодатель здесь не может дать

И никаких гарантий лизингодатель здесь не может дать

Для них выгода заключается в том, что расходы на лизинговые платежи значительно ниже процентов по кредиту. Также выбор лизингового имущества огромен. Снижены трудозатраты бухгалтерии по учету расходов – величина платежа и срок его уплаты уже определена в договоре лизинга. Ничего ежемесячно рассчитывать не нужно (речь идет о расчете процентов и их отражении в бухучете и налоговом учете предприятия). Да и переход права собственности после завершения лизингового договора никто не отменял. Касаемо кредита – возможны случаи, когда кредит вы еще платите, а вот имущество, приобретенное по нему, уже самортизировано и не используется. Да и в целом, расходы на лизинговые платежи значительно меньше расходов за пользование кредитными средствами.

Для них выгода заключается в том, что расходы на лизинговые платежи значительно ниже процентов по кредиту. Также выбор лизингового имущества огромен. Снижены трудозатраты бухгалтерии по учету расходов – величина платежа и срок его уплаты уже определена в договоре лизинга. Ничего ежемесячно рассчитывать не нужно (речь идет о расчете процентов и их отражении в бухучете и налоговом учете предприятия). Да и переход права собственности после завершения лизингового договора никто не отменял. Касаемо кредита – возможны случаи, когда кредит вы еще платите, а вот имущество, приобретенное по нему, уже самортизировано и не используется. Да и в целом, расходы на лизинговые платежи значительно меньше расходов за пользование кредитными средствами.

Да и бухгалтерский учет упрощен — используйте забалансовые счета, не рассчитываете амортизацию, при расчете налога на прибыль в расходы принимаете все лизинговые платежи согласно графика. А это значит, что вы сможете значительно уменьшить величину налога. Учитываете имущество у себя? Примените коэффициент ускоренной амортизации — это также позволит вам увеличить расходы и, соответственно, значительно сократить налог к уплате.

Да и бухгалтерский учет упрощен — используйте забалансовые счета, не рассчитываете амортизацию, при расчете налога на прибыль в расходы принимаете все лизинговые платежи согласно графика. А это значит, что вы сможете значительно уменьшить величину налога. Учитываете имущество у себя? Примените коэффициент ускоренной амортизации — это также позволит вам увеличить расходы и, соответственно, значительно сократить налог к уплате. Это касается и первоначального взноса.

Это касается и первоначального взноса. Важно уточнить это покрытие в вашей лизинговой компании. Покрытие GAP может быть не включено, если вы финансируете покупку автомобиля, и может быть доступно для покупки отдельно.

Важно уточнить это покрытие в вашей лизинговой компании. Покрытие GAP может быть не включено, если вы финансируете покупку автомобиля, и может быть доступно для покупки отдельно. Так, например, превышение вашего лимита на 100 миль может стоить вам до 50 долларов, и многие договоры аренды не зачисляют вам неиспользованные мили. Когда вы покупаете собственный автомобиль, вы можете управлять им без ограничения пробега (большой пробег обесценивает ваш автомобиль независимо от того, покупаете вы его или арендуете).

Так, например, превышение вашего лимита на 100 миль может стоить вам до 50 долларов, и многие договоры аренды не зачисляют вам неиспользованные мили. Когда вы покупаете собственный автомобиль, вы можете управлять им без ограничения пробега (большой пробег обесценивает ваш автомобиль независимо от того, покупаете вы его или арендуете).

Добавить комментарий