Учет у лизингополучателя на балансе лизингополучателя налоговый учет: Бухгалтерский и налоговый учёт лизинга в 2022 году

Проблемы налогообложения при покупке оборудования в лизинг

Что в последнее время прояснилось или изменилось в законодательстве, касающемся лизинга?<br><br>Не так давно был принят Федеральный закон РФ № 58-ФЗ от 06.06.2005 <br><i>«О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации о налогах и сборах»</i>, который, по нашему мнению, заметно улучшит ситуацию по налогообложению операций, связанных с договором лизинга. Достаточно обратиться к нормам Закона № 58-ФЗ, из текста которых сразу видны изменения в лучшую сторону.<br><br>В соответствии с п.16 ст.1 новая редакция подп.10 п.1 ст.264 НК РФ выглядит следующим образом:<br><br><i>«1. К прочим расходам, связанным с производством и реализацией, относятся следующие расходы налогоплательщика:<br>…<br>10) арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество, а также расходы на приобретение имущества, переданного в лизинг.

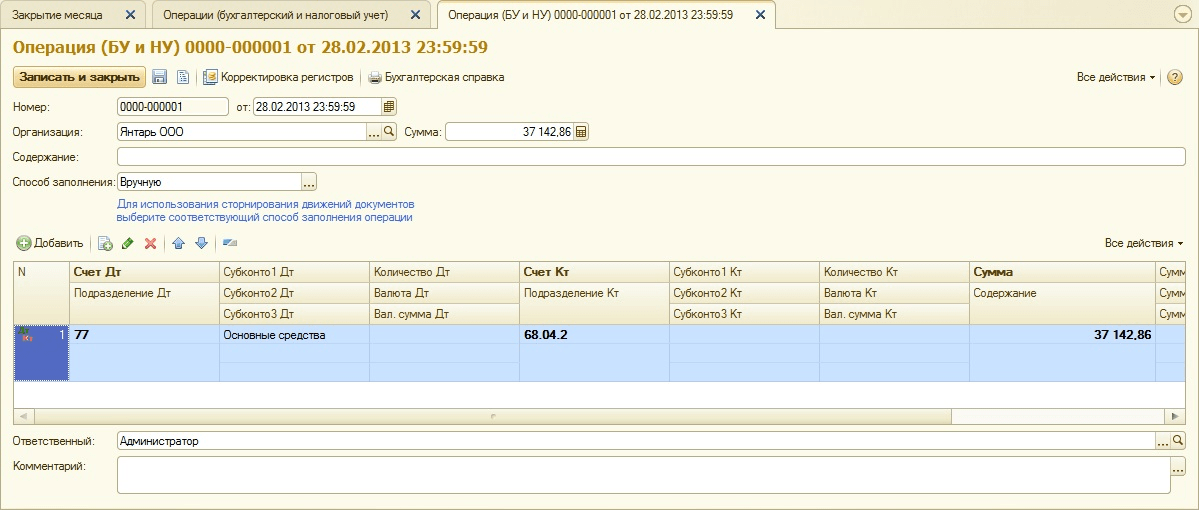

01.2006 (п.1 ст.8 Закона № 8-ФЗ).<br><br>2. Налоговый учет лизингодателем имущества, переданного лизингополучателю на баланс.<br><br>Некоторые специалисты (в т.ч. налоговых органов) считают, что при учете лизингополучателем имущества на своем балансе лизингодатель должен учитывать доходы и расходы следующим образом:<br>- сначала признает лизинговые платежи как доходы без учета затрат;<br>- при переходе права собственности на лизинговое имущество включает единовременно в состав расходов первоначальную стоимость лизингового имущества без учета доходов. <br><br>Обоснование такой позиции состоит в следующем.<br><br>Из п.7 ст.258 НК РФ следует, что имущество по договору лизинга включается в соответствующую амортизационную группу той стороной, у которой учитывается это имущество. Поскольку имущество учитывается у лизингополучателя, то лизингодатель не может включать в расходы для целей налогообложения суммы амортизации по лизинговому имуществу.

01.2006 (п.1 ст.8 Закона № 8-ФЗ).<br><br>2. Налоговый учет лизингодателем имущества, переданного лизингополучателю на баланс.<br><br>Некоторые специалисты (в т.ч. налоговых органов) считают, что при учете лизингополучателем имущества на своем балансе лизингодатель должен учитывать доходы и расходы следующим образом:<br>- сначала признает лизинговые платежи как доходы без учета затрат;<br>- при переходе права собственности на лизинговое имущество включает единовременно в состав расходов первоначальную стоимость лизингового имущества без учета доходов. <br><br>Обоснование такой позиции состоит в следующем.<br><br>Из п.7 ст.258 НК РФ следует, что имущество по договору лизинга включается в соответствующую амортизационную группу той стороной, у которой учитывается это имущество. Поскольку имущество учитывается у лизингополучателя, то лизингодатель не может включать в расходы для целей налогообложения суммы амортизации по лизинговому имуществу.

<br><br>При этом, необходимо отметить, что лизингодатель реализует имущество, не являющееся для лизингодателя амортизируемым. В связи с этим сумма полученного убытка учитывается в составе расходов организации единовременно. Единовременный учет суммы указанных убытков в составе расходов не зависит от соотношения срока нахождения имущества в лизинге и срока эксплуатации имущества в рамках сроков эксплуатации, установленных для соответствующей амортизационной группы.

Таким образом, получается, что лизингодатель сначала признает лизинговые платежи как доходы без учета затрат, а затем, при переходе права собственности на лизинговое имущество, включает единовременно в состав расходов первоначальную стоимость лизингового имущества без учета доходов. Поэтому лизингодатель должен платить налог на прибыль со всей суммы лизинговых платежей без учета расходов.

Наша позиция состоит в том, что такой налоговый учет доходов и расходов по договору лизинга противоречит принципу равномерности признания доходов и расходов, закрепленный в нормах НК РФ.

<br><br>При этом, необходимо отметить, что лизингодатель реализует имущество, не являющееся для лизингодателя амортизируемым. В связи с этим сумма полученного убытка учитывается в составе расходов организации единовременно. Единовременный учет суммы указанных убытков в составе расходов не зависит от соотношения срока нахождения имущества в лизинге и срока эксплуатации имущества в рамках сроков эксплуатации, установленных для соответствующей амортизационной группы.

Таким образом, получается, что лизингодатель сначала признает лизинговые платежи как доходы без учета затрат, а затем, при переходе права собственности на лизинговое имущество, включает единовременно в состав расходов первоначальную стоимость лизингового имущества без учета доходов. Поэтому лизингодатель должен платить налог на прибыль со всей суммы лизинговых платежей без учета расходов.

Наша позиция состоит в том, что такой налоговый учет доходов и расходов по договору лизинга противоречит принципу равномерности признания доходов и расходов, закрепленный в нормах НК РФ.

Из подп.10 п.1 ст.264 НК РФ следует, что, при учете лизингополучателем лизингового имущества на своем балансе он в налоговом учете относит на расходы:

– начисленную амортизацию;

– разницу между суммой лизинговых платежей и суммой начисленной амортизации.

Эта величина (разница между суммой лизинговых платежей и суммой начисленной амортизации) будет положительной в каждом отчетном периоде в том случае, если лизинговый платеж будет больше суммы начисленной амортизации. В противном случае эта величина будет отрицательной.

Отрицательная величина может возникнуть, например, в последующие периоды в ситуации, если лизинговая компания не включает в каждый лизинговый платеж амортизацию лизингового имущества. Однако такая ситуация у лизингополучателя не возникнет при учете лизингового имущества на балансе у лизингодателя. Тогда лизингополучатель будет включать в затраты лизинговые платежи, а не амортизацию лизингового имущества

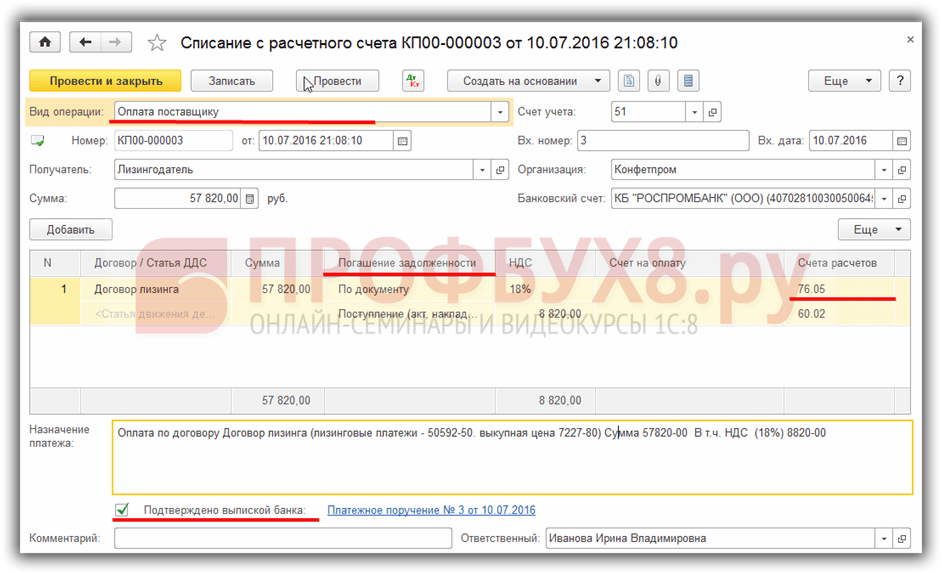

<b>Предъявление лизингополучателем к вычету НДС, уплаченного в составе лизинговых платежей</b>

Специалисты налоговых органов отказывают лизингополучателю в вычете НДС, уплаченного в составе лизинговых платежей за установленный период.

Из подп.10 п.1 ст.264 НК РФ следует, что, при учете лизингополучателем лизингового имущества на своем балансе он в налоговом учете относит на расходы:

– начисленную амортизацию;

– разницу между суммой лизинговых платежей и суммой начисленной амортизации.

Эта величина (разница между суммой лизинговых платежей и суммой начисленной амортизации) будет положительной в каждом отчетном периоде в том случае, если лизинговый платеж будет больше суммы начисленной амортизации. В противном случае эта величина будет отрицательной.

Отрицательная величина может возникнуть, например, в последующие периоды в ситуации, если лизинговая компания не включает в каждый лизинговый платеж амортизацию лизингового имущества. Однако такая ситуация у лизингополучателя не возникнет при учете лизингового имущества на балансе у лизингодателя. Тогда лизингополучатель будет включать в затраты лизинговые платежи, а не амортизацию лизингового имущества

<b>Предъявление лизингополучателем к вычету НДС, уплаченного в составе лизинговых платежей</b>

Специалисты налоговых органов отказывают лизингополучателю в вычете НДС, уплаченного в составе лизинговых платежей за установленный период.

Данная позиция обосновывается тем, что лизинг является видом аренды, оказание услуг по аренде производится в одинаковом количестве за каждый отчетный период. Поэтому оплата этих услуг осуществляется равномерно за каждый отчетный период.

Ввиду принципа равномерного оказания услуг и равномерной оплаты за их оказание лизингополучатель может принимать к вычету НДС только в сумме, рассчитанной за отчетный период по оказанной услуге, а не НДС со всего единовременного платежа.

Однако, на наш взгляд, приведенная позиция некоторых специалистов является ошибочной.

Размер, способ, форму и периодичность выплат по договору лизинга лизингодатель и лизингополучатель устанавливают в договоре по своему усмотрению (п.2 ст.28 Закона № 164-ФЗ). Из этого следует, что те суммы НДС, которые уплачены лизингополучателем лизингодателю в составе лизинговых платежей, возмещаются лизингополучателю на основании выставленных лизингодателем счетов-фактур.

Следовательно, при надлежащем оформлении счетов-фактур и других первичных документов лизингополучатель вправе предъявить к вычету НДС со всего единовременного платежа, уплаченного лизингодателю.

Данная позиция обосновывается тем, что лизинг является видом аренды, оказание услуг по аренде производится в одинаковом количестве за каждый отчетный период. Поэтому оплата этих услуг осуществляется равномерно за каждый отчетный период.

Ввиду принципа равномерного оказания услуг и равномерной оплаты за их оказание лизингополучатель может принимать к вычету НДС только в сумме, рассчитанной за отчетный период по оказанной услуге, а не НДС со всего единовременного платежа.

Однако, на наш взгляд, приведенная позиция некоторых специалистов является ошибочной.

Размер, способ, форму и периодичность выплат по договору лизинга лизингодатель и лизингополучатель устанавливают в договоре по своему усмотрению (п.2 ст.28 Закона № 164-ФЗ). Из этого следует, что те суммы НДС, которые уплачены лизингополучателем лизингодателю в составе лизинговых платежей, возмещаются лизингополучателю на основании выставленных лизингодателем счетов-фактур.

Следовательно, при надлежащем оформлении счетов-фактур и других первичных документов лизингополучатель вправе предъявить к вычету НДС со всего единовременного платежа, уплаченного лизингодателю.

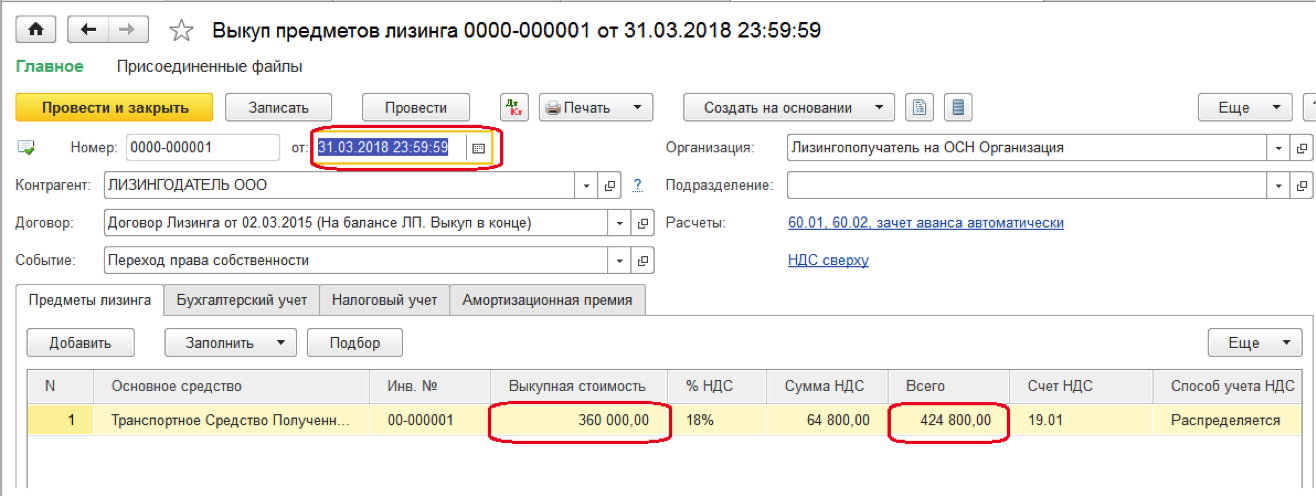

<b>Приравнивание выкупной цены лизингового имущества к нулю</b>

В ряде случаев лизингодатель и лизингополучатель не устанавливают выкупную стоимость лизингового имущества или указывают нулевую стоимость этого имущества. Это обстоятельство может повлечь неблагоприятные последствия.

Во-первых, отсутствие выкупной стоимости противоречит принципу возмездности договора лизинга, установленному нормами Закона № 164-ФЗ. Поэтому при нулевой выкупной стоимости лизингового имущества может быть поставлен вопрос о недействительности договора лизинга.

Кроме того, в соответствии со ст.575 ГК РФ дарение между коммерческими организациями запрещено, за исключением обычных подарков стоимостью не выше пяти минимальных размеров оплаты труда. Поэтому, если лизингодателем и лизингополучателем являются коммерческие организации и выкупная стоимость лизингового имущества равна нулю, то также может быть поставлен вопрос о признании договора недействительным.

Во-вторых, если абстрагироваться от юридической квалификации и рассмотреть только налоговый аспект, то безвозмездную передачу лизингового имущества формально можно считать у лизингополучателя как внереализационный доход (п.

<b>Приравнивание выкупной цены лизингового имущества к нулю</b>

В ряде случаев лизингодатель и лизингополучатель не устанавливают выкупную стоимость лизингового имущества или указывают нулевую стоимость этого имущества. Это обстоятельство может повлечь неблагоприятные последствия.

Во-первых, отсутствие выкупной стоимости противоречит принципу возмездности договора лизинга, установленному нормами Закона № 164-ФЗ. Поэтому при нулевой выкупной стоимости лизингового имущества может быть поставлен вопрос о недействительности договора лизинга.

Кроме того, в соответствии со ст.575 ГК РФ дарение между коммерческими организациями запрещено, за исключением обычных подарков стоимостью не выше пяти минимальных размеров оплаты труда. Поэтому, если лизингодателем и лизингополучателем являются коммерческие организации и выкупная стоимость лизингового имущества равна нулю, то также может быть поставлен вопрос о признании договора недействительным.

Во-вторых, если абстрагироваться от юридической квалификации и рассмотреть только налоговый аспект, то безвозмездную передачу лизингового имущества формально можно считать у лизингополучателя как внереализационный доход (п. 8 ст.250 НК РФ).

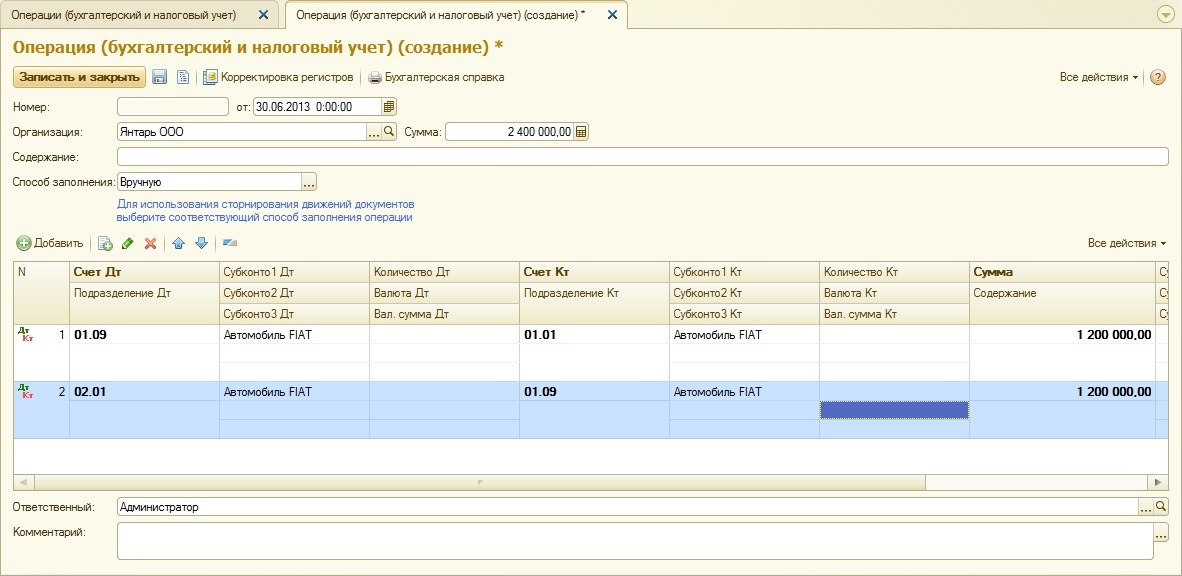

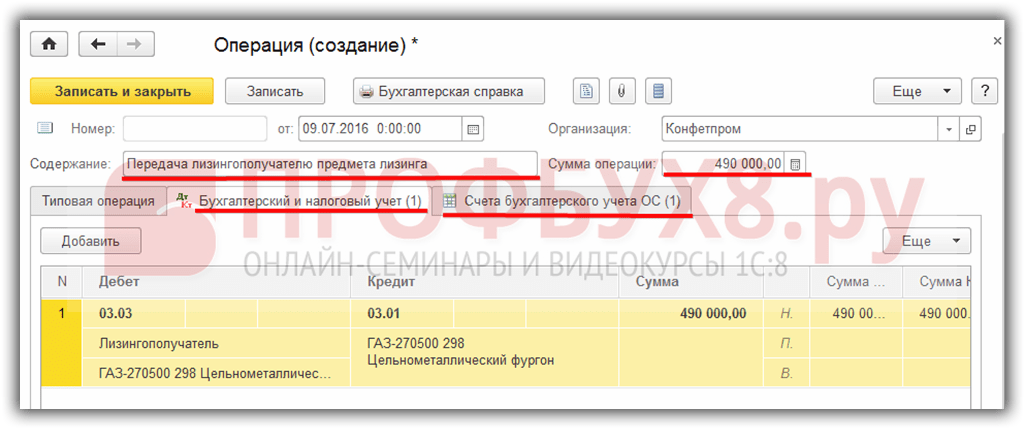

<b>Использование проводки Д-т сч.91 К-т сч.03</b>

На сегодняшний день в практике бухгалтерского учета лизинговых операций передача лизингодателем лизингового имущества лизингополучателю на баланс отражается проводкой Д-т сч.91 К-т сч.03. Однако, на наш взгляд, методологически эта проводка является неверной.

Дело в том, что в ныне действующем Плане счетов бухгалтерского учета, утвержденном Приказом МФ РФ № 94н от 31.10.2000, в отличие прежнего Плана счетов, отсутствует сч.47 «Реализация и прочее выбытие основных средств». Ранее лизингодатель отражал в бухгалтерском учете передачу лизингового имущества на баланс лизингополучателя проводкой Д-т сч.47 К-т сч.03. Об использовании такой проводки говорится в п.4 Указаний об отражении в бухгалтерском учете операций по договору лизинга, утвержденных Приказом МФ РФ № 15 от 17.02.1997.

В связи с отменой сч.47 лизингодатель стал отражать передачу лизингополучателю имущества проводкой Д-т сч.91 К-т сч.03.

По дебету сч.

8 ст.250 НК РФ).

<b>Использование проводки Д-т сч.91 К-т сч.03</b>

На сегодняшний день в практике бухгалтерского учета лизинговых операций передача лизингодателем лизингового имущества лизингополучателю на баланс отражается проводкой Д-т сч.91 К-т сч.03. Однако, на наш взгляд, методологически эта проводка является неверной.

Дело в том, что в ныне действующем Плане счетов бухгалтерского учета, утвержденном Приказом МФ РФ № 94н от 31.10.2000, в отличие прежнего Плана счетов, отсутствует сч.47 «Реализация и прочее выбытие основных средств». Ранее лизингодатель отражал в бухгалтерском учете передачу лизингового имущества на баланс лизингополучателя проводкой Д-т сч.47 К-т сч.03. Об использовании такой проводки говорится в п.4 Указаний об отражении в бухгалтерском учете операций по договору лизинга, утвержденных Приказом МФ РФ № 15 от 17.02.1997.

В связи с отменой сч.47 лизингодатель стал отражать передачу лизингополучателю имущества проводкой Д-т сч.91 К-т сч.03.

По дебету сч. 91 учитываются, в частности, расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции. Об этом говорится в Инструкции по применению Плана счетов, утвержденной также Приказом МФ РФ № 94н от 31.10.2000, и п.11 Положения по бухгалтерскому учету «Расходы организации» (ПБУ10/99), утвержденного Приказом МФ РФ № 33н от 06.05.1999.

В закрытом перечне случаев выбытия основных средств, указанном в п. 29 Положения по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01), утвержденного Приказом МФ РФ №26н от 30.03.2001, отсутствует передача лизингового имущества на баланс лизингополучателя.

В п.2 ПБУ 6/01 установлено, что ПБУ 6/01 применяется к доходным вложениям в материальные ценности. Однако ввиду отсутствия указания в перечне п.29 ПБУ 6/01 под выбытием имущества не понимается, в частности, передача лизингового имущества.

Отсюда следует, что передача лизингового имущества не отражается в дебете 91 счета.

91 учитываются, в частности, расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции. Об этом говорится в Инструкции по применению Плана счетов, утвержденной также Приказом МФ РФ № 94н от 31.10.2000, и п.11 Положения по бухгалтерскому учету «Расходы организации» (ПБУ10/99), утвержденного Приказом МФ РФ № 33н от 06.05.1999.

В закрытом перечне случаев выбытия основных средств, указанном в п. 29 Положения по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01), утвержденного Приказом МФ РФ №26н от 30.03.2001, отсутствует передача лизингового имущества на баланс лизингополучателя.

В п.2 ПБУ 6/01 установлено, что ПБУ 6/01 применяется к доходным вложениям в материальные ценности. Однако ввиду отсутствия указания в перечне п.29 ПБУ 6/01 под выбытием имущества не понимается, в частности, передача лизингового имущества.

Отсюда следует, что передача лизингового имущества не отражается в дебете 91 счета. Необходимо обратить внимание, что в п.76 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом ММФ РФ № 91н от 13.10.2003, перечень случаев выбытия основных средств не является исчерпывающим. Однако для данного случая это не имеет значения, так как, если к доходным вложениям в материальные ценности не применяется ПБУ 6/01, то, соответственно, к ним не применяются и Методические указания.

Таким образом, возникает вопрос: через дебет какого счета лизингодатель может отражать у себя в бухгалтерском учете передачу лизингового имущества, соблюдая правильную методологию?

По нашему мнению, вместо дебета сч.91 лизингодатель может использовать дебет сч.76 «Расчеты с разными дебиторами и кредиторами». При этом лизингодатель будет отражать передачу лизингового имущества лизингополучателю следующим образом:

Д-т сч.76 К-т сч.03 (по кредиту сч.03 отражается стоимость лизингового имущества),

Д-т сч.76 К-т сч.98 (по кредиту сч.98 отражается разница между суммой всех лизинговых платежей и суммой, отраженной по кредиту сч.

Необходимо обратить внимание, что в п.76 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом ММФ РФ № 91н от 13.10.2003, перечень случаев выбытия основных средств не является исчерпывающим. Однако для данного случая это не имеет значения, так как, если к доходным вложениям в материальные ценности не применяется ПБУ 6/01, то, соответственно, к ним не применяются и Методические указания.

Таким образом, возникает вопрос: через дебет какого счета лизингодатель может отражать у себя в бухгалтерском учете передачу лизингового имущества, соблюдая правильную методологию?

По нашему мнению, вместо дебета сч.91 лизингодатель может использовать дебет сч.76 «Расчеты с разными дебиторами и кредиторами». При этом лизингодатель будет отражать передачу лизингового имущества лизингополучателю следующим образом:

Д-т сч.76 К-т сч.03 (по кредиту сч.03 отражается стоимость лизингового имущества),

Д-т сч.76 К-т сч.98 (по кредиту сч.98 отражается разница между суммой всех лизинговых платежей и суммой, отраженной по кредиту сч. 03 в первой проводке).

<div align=”right”><b>Ирина Галай, директор по аудиту ООО «Вердикт»</b></div>

03 в первой проводке).

<div align=”right”><b>Ирина Галай, директор по аудиту ООО «Вердикт»</b></div>ASC Тема 842 вносит изменения в финансовый, но не налоговый учет аренды

Редактор: Аннетт Б. Смит, CPA

FASB в 2016 году выпустила Обновление стандартов бухгалтерского учета № 2016-02, Аренда (тема 842) , которое действует для публичных компаний в течение финансовых лет и промежуточных периодов в течение финансовых лет, начинающихся после 15 декабря 2018 г. (15 декабря 2021 г. для организаций, не соответствующих определению FASB публичного коммерческого предприятия).

Кодификация стандартов бухгалтерского учета FASB Тема 842, Аренда существенно влияет на учет арендаторов в финансовой отчетности, устраняя традиционную концепцию операционной аренды и требуя представления практически всех договоров аренды в балансе. Тема 842 не должна существенно повлиять на финансовый учет арендодателей, хотя некоторые арендодатели могут прийти к выводу, учитывая влияние Темы 842, что они неправильно учитывали аренду.

Раздел 842 не влияет на то, как аренда рассматривается для целей федерального подоходного налога. Таким образом, различия в трактовке аренды для целей финансового учета и учета налога на прибыль сохраняются, и применение Раздела 842 может выявить неправильные методы налогового учета в прошлом.

Новая модель финансового учета для арендаторов и арендодателей

До публикации Темы 842 арендаторы раскрывали сведения об операционной аренде в примечаниях к финансовой отчетности. Тема 842 требует, чтобы арендаторы признавали в балансе актив в форме права пользования и обязательство по аренде практически для всех договоров аренды (кроме краткосрочной аренды). Обязательство равно приведенной стоимости будущих арендных платежей. Актив в форме права пользования основан на обязательстве, подлежащем корректировке (например, в отношении первоначальных прямых затрат).

Для целей отчета о прибылях и убытках Тема 842 сохраняет двойную модель, требующую, чтобы аренда классифицировалась либо как операционная, либо как финансовая. Операционная аренда приводит к прямолинейным расходам, а финансовая аренда приводит к авансовым расходам.

Операционная аренда приводит к прямолинейным расходам, а финансовая аренда приводит к авансовым расходам.

Арендодатели продолжают классифицировать аренду как операционную, прямое финансирование или продажу в соответствии с Признаком 842.

Налоговый учет аренды

В ходе принятия Признака 842 налогоплательщики должны пересмотреть свои методы учета налога на прибыль для статей, связанных с арендой , включая характеристику аренды (т. е. продажа, аренда или финансирование), сроки получения арендного дохода или расхода в соответствии с гл. 467, порядок учета пособий арендаторам на улучшение и порядок учета затрат на приобретение жилья в аренду. Изменение метода налогового учета может обеспечить более подходящий или выгодный налоговый режим.

Характеристика аренды : Как правило, налоговая характеристика аренды не соответствует ее бухгалтерской характеристике. Соответственно, налогоплательщики должны продолжать проводить отдельный анализ характеристик аренды для целей налогообложения.

Многие налогоплательщики применяют четкие стандарты для определения классификации аренды для бухгалтерских целей. Напротив, для целей налогообложения аренда характеризуется на основании всех фактов и обстоятельств, существующих на момент заключения договора. Является ли лизинговая сделка настоящей арендой, а не, например, договором купли-продажи/финансирования, определяется тем, перешли ли к покупателю/арендатору достаточные выгоды и бремя владения.

В договоре о продаже/финансировании арендатор является налогоплательщиком арендованного имущества и амортизирует имущество в соответствии с пп. 167 и 168. Платежи по договору аренды учитываются как погашение кредита. Арендодатель считается продающим имущество и признает прибыль, равную приведенной стоимости арендных платежей за вычетом ее основы в арендованном имуществе, и признает процентный доход в течение срока платежа. При настоящей аренде арендатор не имеет права собственности на арендованное имущество и рассматривает платежи в течение срока аренды как расходы по аренде. Арендодатель считается собственником недвижимости и признает амортизационные отчисления и доход от аренды в течение срока аренды.

Арендодатель считается собственником недвижимости и признает амортизационные отчисления и доход от аренды в течение срока аренды.

Аренда в соответствии с гл. 467 : сек. 467 обычно применяется к арендодателям и арендаторам, когда (1) договоры аренды заключаются на использование материального имущества; (2) общая арендная плата по соглашению превышает 250 000 долларов США; и (3) соглашение об аренде предусматривает увеличение или уменьшение арендной платы, предоплату или отсрочку арендной платы с некоторыми исключениями (такими как трехмесячный отпуск по арендной плате в начале срока аренды).

сек. 467 требует, чтобы арендодатели и арендаторы учитывали доходы и расходы от аренды одним из трех методов: постоянное начисление арендной платы, пропорциональное начисление арендной платы или ст. 467 начисление договора аренды. Большинство сек. 467 договоров аренды подпадают под действие гл. 467 метод начисления по соглашению об аренде, который приводит к арендному доходу или расходу, когда арендные платежи подлежат уплате в соответствии с соглашением. Таким образом, доходы и расходы по аренде почти никогда не отражаются на прямолинейной основе, поскольку они используются для целей бухгалтерского учета.

Таким образом, доходы и расходы по аренде почти никогда не отражаются на прямолинейной основе, поскольку они используются для целей бухгалтерского учета.

Надбавки за улучшения арендатора : Для целей бухгалтерского учета платежи арендодателя арендатору за аренду или надбавки за улучшение арендатора уменьшают возмещение по договору, фактически уменьшая актив в форме права пользования. Резерв на улучшение арендованного имущества или арендатора признается равномерно в течение периода, в течение которого амортизируется актив в форме права пользования.

Напротив, наиболее важным фактором при определении надлежащего учета федеральным подоходным налогом пособия на улучшение арендатора, как правило, является налоговая собственность на произведенные улучшения арендованного имущества, определяемая в ходе анализа выгод и бремени владения.

Когда арендодатель, предоставляющий арендатору скидку на улучшение арендованного имущества, владеет полученными в результате улучшениями арендованного имущества, арендатор, как правило, не признает скидку в качестве дохода и не имеет амортизируемого интереса к улучшениям. Арендодатель может амортизировать активы в соответствии с пп. 167 и 168. Когда арендатор владеет полученными в результате улучшениями арендованного имущества, арендатор, как правило, признает доход и имеет амортизируемую долю в этих улучшениях. Арендодатель, как правило, капитализирует пособие арендатора на улучшение и амортизирует его в течение срока аренды.

Арендодатель может амортизировать активы в соответствии с пп. 167 и 168. Когда арендатор владеет полученными в результате улучшениями арендованного имущества, арендатор, как правило, признает доход и имеет амортизируемую долю в этих улучшениях. Арендодатель, как правило, капитализирует пособие арендатора на улучшение и амортизирует его в течение срока аренды.

Сек. 110 предусматривает ограниченное исключение из валового дохода арендатора выплаты арендодателем «надбавки на строительство квалифицированному арендатору». Надбавка квалифицированного арендатора на строительство должна относиться к краткосрочной аренде торговых площадей и использоваться для строительства или улучшения квалифицированного долгосрочного недвижимого имущества, используемого в торговых площадях.

Арендаторы, соблюдающие учет надбавок на улучшения арендатора, могут неправильно указывать доходы и расходы по надбавке или могут завышать налогооблагаемый доход.

Затраты на приобретение лизинга : И бухгалтерский учет, и налоги требуют капитализации затрат на приобретение лизинга. Однако рег. сек. 1.263(a)-4 предусматривает, что некоторые внутренние затраты (например, оплата труда сотрудников и накладные расходы) и de minimis затраты не подлежат капитализации для целей налогообложения. Соответственно, налогоплательщики, следующие бухгалтерскому учету, могут чрезмерно капитализировать расходы.

Однако рег. сек. 1.263(a)-4 предусматривает, что некоторые внутренние затраты (например, оплата труда сотрудников и накладные расходы) и de minimis затраты не подлежат капитализации для целей налогообложения. Соответственно, налогоплательщики, следующие бухгалтерскому учету, могут чрезмерно капитализировать расходы.

Изменения в методах учета

Компании, которые неправильно квалифицировали аренду для целей налога на прибыль, могут изменить свои методы учета, используя автоматические процедуры в Rev. Proc. 2019-43. Изменение вносится с помощью п. 481(a) и имеет право на защиту от аудита. Налогоплательщики, как правило, также могут вносить автоматические изменения в метод учета пособий на улучшение арендаторов, гл. 467 договоров аренды, а также расходы на приобретение аренды с гл. 481(a) корректировка и защита от аудита.

Вывод

При переходе к Разделу 842 налогоплательщики должны знать, что стандарт не меняет порядок учета аренды по налогу на прибыль. Соответственно, порядок учета в бухгалтерском и налоговом учете может различаться.

Соответственно, порядок учета в бухгалтерском и налоговом учете может различаться.

Редактор Примечания

Аннетт Б. Смит , дипломированный бухгалтер, является партнером PricewaterhouseCoopers LLP, Национальной налоговой службы Вашингтона, в Вашингтоне, округ Колумбия

За дополнительной информацией по этим вопросам обращайтесь к г-же Смит по телефону 202-414 -1048 или [email protected].

Если не указано иное, участники являются членами или связаны с PricewaterhouseCoopers LLP.

Налоговые последствия новых стандартов учета аренды: часть первая

Совет по стандартам финансового учета (FASB) недавно кодифицировал новые стандарты учета аренды в Разделе 842 кодификации стандартов бухгалтерского учета, Аренда (ASC 842), что представляет собой существенное изменение в том, как арендаторы учитывают аренду, особенно операционную аренду. Внедрение новых стандартов для непубличных предприятий в 2022 году приведет к тому, что все договоры аренды будут отражаться в бухгалтерском балансе, включая «встроенные» договоры аренды, которые, возможно, ранее не были идентифицированы как договоры аренды.

Правила учета аренды бухгалтерских книг изменены; однако изменения не затрагивают напрямую правила, регулирующие учет аренды для целей налога на прибыль. По-прежнему крайне важно проанализировать влияние новых правил учета аренды с точки зрения налогообложения. Также важно отметить, что в соответствии с новым руководством по отчетности по аренде данные, необходимые для соблюдения налоговых требований, могут быть не так легко доступны. Продолжайте читать, чтобы узнать, как это изменение может повлиять на ваш бизнес, и ознакомьтесь с часть вторая настоящей статьи.

Краткое изложение изменений

FASB ASC 842 сохраняет различие между «финансовой арендой» (ранее классифицированной как «капитальная аренда») и «операционной арендой» из предыдущих стандартов аренды, ASC 840 . Основные изменения теперь требуют от компаний отражать активы и обязательства в форме права пользования (ROU) в балансе по всем договорам аренды и раскрывать новую информацию об аренде.

ASC 842 состоит из четырех подтем, как показано ниже:

- Изменения в учете арендатора в отношении операционной аренды путем признания активов в форме права пользования и обязательств по арендным платежам, возникающих в результате аренды. Учет финансовой аренды остается аналогичным предыдущему учету капитальной аренды в соответствии с ASC 840.

- Учет арендодателя остается в основном неизменным:

- Арендованный актив будет по-прежнему признаваться в качестве основного средства в бухгалтерских книгах арендодателя по операционной аренде. Доход признается в отчете о прибылях и убытках по мере получения дохода от аренды.

- Арендодатель не признает арендованный актив ни для продажи, ни для аренды с прямым финансированием, а вместо этого отражает в балансе чистую инвестицию в аренду. Когда денежные средства получены от продажной аренды и аренды с прямым финансированием, часть полученной суммы применяется как уменьшение чистых инвестиций в аренду, а часть признается как процентный доход.

- Операции продажи с обратной арендой (отвечающие требованиям «Темы 606»):

- Покупатель-арендодатель должен предоставить раскрытие информации арендодателям.

- Продавец-арендатор должен раскрывать основные положения и условия сделки продажи с обратной арендой, а также любые прибыли или убытки, возникающие в результате сделки, отдельно от прибылей или убытков от выбытия других активов.

*ASC Тема 606 — это новый стандарт признания выручки для учета выручки по договорам с клиентами. Основной принцип нового стандарта заключается в том, что организация должна признавать выручку, отражающую передачу товаров или услуг покупателям, в сумме, отражающей сумму, которую организация ожидает получить в обмен на эти товары или услуги. Тема 842 ASC согласовывает учет арендатора и арендодателя в нескольких ключевых аспектах с положениями руководства по признанию выручки в Теме 606. В ней не проводится различие между арендой недвижимого имущества и арендой других активов.

Продавец-арендатор может учитывать передачу активов как продажу при наличии следующих двух условий (согласно ASC 842-40-25-1):

- Наличие договора (ASC 606-10-25 -1 – 25-8)

- Продавец-арендатор выполняет свою обязанность к исполнению путем передачи контроля над активами покупателю-арендодателю (ASC 606-10-25-30)

Покупатель-арендодатель получает контроль над активом, когда существует договор (в соответствии с ASC 606-10-25-1 – 25-8), и продавец-арендатор выполнил свои обязательства, передав контроль над активами покупателю-арендодателю. Тема 606 ASC определяет следующие пять признаков того, что клиент (в данном случае покупатель-арендодатель) получил контроль над активом:

- Покупатель имеет право собственности

- Покупатель имеет физическое владение

- Покупатель несет значительные риски и выгоды, связанные с правом собственности

- Покупатель принял актив

- Продавец имеет право на платеж в настоящее время

4. Договоры аренды с использованием заемных средств не сохраняются для договоров аренды, которые начинаются после даты вступления в силу ASC 842.

Договоры аренды с использованием заемных средств не сохраняются для договоров аренды, которые начинаются после даты вступления в силу ASC 842.

Налоговые последствия изменений ASC 842

Для целей налогообложения аренда рассматривается либо как настоящая налоговая аренда, либо как неналоговая аренда. Настоящая налоговая аренда проста: арендодатель сохраняет за собой право собственности на актив и соответствующие вычеты, в то время как арендатор будет вычитать арендные платежи (это похоже на операционную аренду в соответствии с предыдущими рекомендациями ОПБУ США). При неналоговой аренде предполагается, что риски и выгоды, связанные с правом собственности, лежат на арендаторе, поэтому налоговые льготы, связанные с владением, такие как амортизационные отчисления и процентная часть платежей, учитываются арендатором ( это как капитальная аренда в соответствии с предыдущими рекомендациями ОПБУ США). В этом случае арендодатель признает процентный доход.

Новые стандарты учета аренды не влияют на федеральный налоговый режим США, в отличие от предыдущих стандартов, ASC 840. Однако увеличение активов и обязательств, добавленных в баланс, может изменить несколько областей налоговой функции. Налоговые последствия, перечисленные в части второй этой статьи, могут применяться с ASC 842. В этой статье мы приводим краткий обзор этих конкретных налоговых последствий.

Нажмите здесь и ознакомьтесь с инструментом Sikich Lessee Ledger

Ссылки: Стандарты ASC 842, запрос на аренду

Эта публикация содержит только общую информацию, и Sikich посредством этой публикации не предоставляет бухгалтерские, деловые, финансовые, инвестиционные, юридические, налоговые или любые другие профессиональные консультации или услуги. Эта публикация не является заменой таких профессиональных советов или услуг, и вы не должны использовать ее в качестве основы для любого решения, действия или бездействия, которые могут повлиять на вас или ваш бизнес.

Добавить комментарий