Лизинг в бухгалтерском и налоговом учете у лизингополучателя: Бухгалтерский учет лизинга у лизингополучателя

Что такое лизинг и какие бывают виды лизинга

Бухгалтерский учетПредмет лизинга на балансе лизингополучателя:

Текущие лизинговые платежи, причитающиеся к уплате в соответствии с графиком платежей, относите в уменьшение общей суммы кредиторской задолженности перед лизингодателем (п. 9 Указаний об отражении в бухгалтерском учете операций по договору лизинга).

Если одновременно с лизинговыми платежами вы частями выплачиваете выкупную стоимость предмета лизинга, то суммы, перечисленные в счет ее уплаты, до перехода права собственности на объект учитывайте в качестве аванса (п. п. 3, 16 ПБУ 10/99 “Расходы организации”).

Предмет лизинга учтен на балансе лизингодателя:

Лизинговые платежи за предмет лизинга, который используется в деятельности, связанной с изготовлением и продажей продукции, приобретением и продажей товаров, выполнением работ, оказанием услуг, отражайте в расходах по обычным видам деятельности. Расход признавайте на последнее число каждого месяца пользования лизинговым имуществом (п. п. 5, 16, 18 ПБУ 10/99 “Расходы организации”).

Расход признавайте на последнее число каждого месяца пользования лизинговым имуществом (п. п. 5, 16, 18 ПБУ 10/99 “Расходы организации”).

Начисляйте лизинговые платежи записями по кредиту счета 76 “Расчеты с разными дебиторами и кредиторами” в корреспонденции со счетами учета затрат на производство (расходов на продажу и др.) (п. 9 Указаний об отражении в бухгалтерском учете операций по договору лизинга).

Если одновременно с лизинговыми платежами вы частями выплачиваете выкупную стоимость предмета лизинга, то суммы, перечисленные в счет ее уплаты, до перехода права собственности на объект учитывайте в качестве аванса на отдельном субсчете, открытом к счету 76 “Расчеты с разными дебиторами и кредиторами” (п. п. 3, 16 ПБУ 10/99 “Расходы организации”).

Бухгалтерский учет лизинговых платежей при применении УСН такой же, как и в случае применения иных систем налогообложения. Он зависит от того, на чьем балансе согласно условиям договора учитывается лизинговое имущество – на балансе лизингодателя или на балансе лизингополучателя.

Единственная особенность обусловлена тем, что НДС, предъявленный лизингодателем в составе лизингового платежа, вы к вычету принять не можете. Поэтому в учете сделайте следующее:

– если предмет лизинга учитывается на балансе лизингодателя, то начисляйте лизинговые платежи в сумме, включающей НДС;

– если предмет лизинга учитывается на вашем балансе, то включите НДС в стоимость лизингового имущества и в сумму арендных обязательств. Начисляйте лизинговые платежи за счет суммы арендных обязательств в размере, включающем НДС.

Налоговый учетОСНО предмет лизинга учтен на балансе лизингодателя:

Лизинговые платежи лизингополучатель включает в прочие расходы, связанные с производством и реализацией, на последнее число отчетного периода (пп. 10 п. 1 ст. 264, пп. 3 п. 7 ст. 272 НК РФ).

ОСНО предмет лизинга учтен на балансе лизингополучателя:

Лизинговые платежи он включает в расходы за вычетом сумм начисленной амортизации (пп. 10 п. 1 ст. 264 НК РФ).

10 п. 1 ст. 264 НК РФ).

Налоговый учет, УСН (доходы-расходы):

Учесть в расходах по УСН лизинговые платежи вы сможете, только если выбрали объект “доходы минус расходы”. Если вы применяете объект “доходы”, эти расходы учесть нельзя (п. п. 1, 2 ст. 346.18 НК РФ).

Специальных правил учета лизинговых платежей нет. В связи с этим, по нашему мнению, их надо учитывать в общем порядке – после перечисления лизингодателю. У кого на балансе учитывается предмет лизинга (у лизингодателя или у лизингополучателя), значения не имеет. “Входной” НДС по таким платежам тоже учитывайте после перечисления, отдельно от основного платежа (пп. 4, 8 п. 1 ст. 346.16, п. 2 ст. 346.17 НК РФ, Письмо Минфина России от 13.02.2019 N 03-15-06/8733).

Если лизинговые платежи перечисляете авансом, не учитывайте их в расходах, пока не завершится период, который оплачиваете, и они не станут оплатой (п. 2 ст. 346.17 НК РФ, Письмо Минфина России от 30. 03.2012 N 03-11-06/2/49).

03.2012 N 03-11-06/2/49).

Если лизинговый платеж включает выкупную стоимость, то часть платежа, приходящуюся на нее, нужно учитывать в специальном порядке. Сразу включить ее в расходы не получится.

Налоговый учет, УСН (доходы): лизинговые платежи в расходах признать нельзя.

Бухгалтерский учет у лизингополучателя и некоторые особенности лизинга – АКГ «Деловой профиль»

Одной из форм арендных отношений является лизинг. Данный термин имеет английские корни (англ. leasing от англ. to lease – сдать в аренду). Предметом лизинга могут быть любые непотребляемые вещи, кроме земельных участков и других природных объектов (ст. 666 ГК РФ). Согласно ст. 607 ГК РФ непотребляемые вещи – это, например, предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другие вещи, которые не теряют своих натуральных свойств в процессе их использования. Кроме ГК РФ, лизинговые отношения регулируются также Федеральным законом от 29.

В соответствии со ст. 665 ГК РФ по договору финансовой аренды (договору лизинга) арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование. В этом случае арендодатель не несет ответственности за выбор предмета аренды и продавца. Также договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется арендодателем.

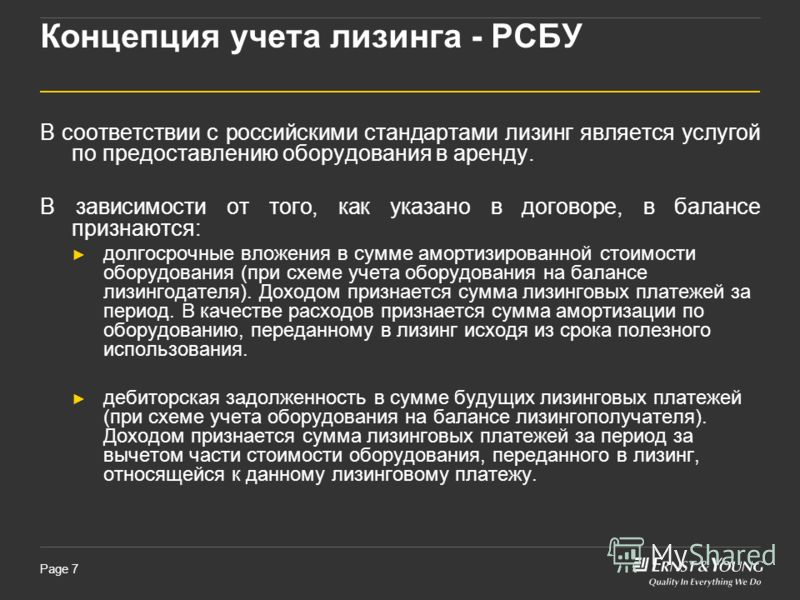

Имущество, переданное во временное владение и пользование лизингополучателю, является собственностью лизингодателя (п. 1 ст. 11 Закона N 164-ФЗ). При этом по взаимному соглашению сторон лизинговое имущество может учитываться на балансе лизингополучателя или на балансе лизингодателя (п. 1 ст. 31 Закона N 164-ФЗ).

В Законе говорится, что стороны договора лизинга вправе применять ускоренную амортизацию лизингового имущества (абз. 2 п. 1 ст. 31 Закона N 164-ФЗ). То есть ускоренная амортизация должна быть предусмотрена условиями договора и стороны вовсе не обязаны ее применять. Амортизационные отчисления производит та сторона договора лизинга, на балансе которой находится лизинговое имущество (п. 2 ст. 31 Закона N 164-ФЗ).

2 п. 1 ст. 31 Закона N 164-ФЗ). То есть ускоренная амортизация должна быть предусмотрена условиями договора и стороны вовсе не обязаны ее применять. Амортизационные отчисления производит та сторона договора лизинга, на балансе которой находится лизинговое имущество (п. 2 ст. 31 Закона N 164-ФЗ).

В этой статье мы рассмотрим некоторые юридические особенности лизинговых отношений, ответим на вопрос, всегда ли можно применять ускоренную амортизацию, предусмотренную договором, расскажем о бухгалтерском учете лизинговых операций у лизингополучателя.

Согласно п. 2 ст. 15 Закона N 164-ФЗ для выполнения своих обязательств по договору лизинга субъекты лизинга заключают обязательные и сопутствующие договоры. Обязательным договором является договор купли-продажи. К сопутствующим договорам относятся договор о привлечении средств, договор залога, договор гарантии, договор поручительства и др.

Из этого следует, что основным и определяющим отличием договоров лизинга от договоров обычной аренды является то обязательное условие, что лизингодатель приобретает в собственность имущество, являющееся предметом лизинга, специально во исполнение договора лизинга.

Лизингополучатель вправе предъявлять требования к качеству и комплектности, срокам исполнения обязанности передать товар, а также другие требования, установленные законодательством РФ и договором купли-продажи между продавцом и лизингодателем, непосредственно продавцу предмета лизинга (п. 2 ст. 10 Закона N 164-ФЗ, п. 1 ст. 670 ГК РФ). При этом лизингополучатель имеет права и исполняет обязанности, предусмотренные ГК РФ для покупателя (кроме обязанности оплатить приобретенное имущество), как если бы он был стороной договора купли-продажи указанного имущества, но не может расторгнуть договор купли-продажи с продавцом без согласия лизингодателя. В силу абз. 2 п. 1 ст. 670 и п. 1 ст. 326 ГК РФ лизингополучатель вправе предъявить к продавцу требование в полном объеме. А если по условиям договора лизинга выбор продавца лежит на лизингодателе, то лизингополучатель по своему выбору вправе предъявить требования, вытекающие из договора купли-продажи, как продавцу имущества, так и лизингодателю, которые несут солидарную ответственность (п.

Обратите внимание! Из вышеприведенных норм следует, что лизингодатель не вправе отказать лизингополучателю в ознакомлении с условиями договора купли-продажи, заключенного лизингодателем с продавцом.

Законодательством не предусмотрена обязанность лизингополучателя приобретать в собственность имущество, полученное им в лизинг. Предмет лизинга может быть передан лизингополучателю во временное владение и в пользование как с переходом к лизингополучателю права собственности на предмет лизинга, так и без перехода прав. В первом случае лизингополучатель обязан приобрести предмет лизинга в собственность на основании обязательного договора купли-продажи, во втором – возвратить предмет лизинга (п. 5 ст. 15 Закона N 164-ФЗ).

При этом необходимо учитывать правовую позицию ВАС касательно купли-продажи предмета лизинга. Так, из Постановления Президиума ВАС РФ от 01.03.2005 N 12102/04 следует, что договор лизинга с правом выкупа необходимо рассматривать исключительно как смешанный договор, содержащий в себе элементы договора аренды и договора купли-продажи. В соответствии с п. 3 ст. 421 ГК РФ к отношениям сторон по смешанному договору применяются в соответствующих частях правила о договорах, элементы которых содержатся в смешанном договоре, если иное не вытекает из соглашения сторон или существа смешанного договора. Таким образом, отношения сторон в части пользования имуществом и в части его купли-продажи регламентируются одним договором лизинга. То есть дополнительный договор купли-продажи лизингового имущества между лизингодателем и лизингополучателем заключать не требуется.

В соответствии с п. 3 ст. 421 ГК РФ к отношениям сторон по смешанному договору применяются в соответствующих частях правила о договорах, элементы которых содержатся в смешанном договоре, если иное не вытекает из соглашения сторон или существа смешанного договора. Таким образом, отношения сторон в части пользования имуществом и в части его купли-продажи регламентируются одним договором лизинга. То есть дополнительный договор купли-продажи лизингового имущества между лизингодателем и лизингополучателем заключать не требуется.

Как уже отмечалось, предметом лизинга не могут быть земельные участки и другие природные объекты (ст. 666 ГК РФ, ст. 3 Закона N 164-ФЗ). Однако в лизинг можно сдать другое недвижимое имущество: здания и сооружения. Можно ли оформить в собственность здание и земельный участок, если расположенное на этом участке здание передано лизингополучателю во временное владение и пользование и согласно условиям договора лизинга к лизингополучателю в дальнейшем переходит право собственности на это здание?

Ответ на этот вопрос можно найти в Постановлении Президиума ВАС РФ от 16. 09.2008 N 4904/08: п. 4 ст. 35 ЗК РФ содержит запрет на отчуждение земельного участка без находящегося на нем здания, строения, сооружения в случае, если они принадлежат одному лицу. Таким образом, законодательством установлен принцип единства юридической судьбы земельного участка и расположенного на нем здания, строения, сооружения. Следовательно, поскольку здания, строения и сооружения могут являться предметом договора лизинга, то согласно ст. 19 Закона N 164-ФЗ эти здания, строения и сооружения могут переходить в собственность лизингополучателя на условиях, предусмотренных соглашением сторон, и без включения в договор земельного участка в качестве составной части этого недвижимого имущества. В таком случае, указал Президиум, нужно руководствоваться положениями ст. 273 ГК РФ, предусматривающей переход права собственности на земельный участок к приобретателю здания (сооружения), либо отдельным договором между собственником земельного участка и лизингополучателем.

09.2008 N 4904/08: п. 4 ст. 35 ЗК РФ содержит запрет на отчуждение земельного участка без находящегося на нем здания, строения, сооружения в случае, если они принадлежат одному лицу. Таким образом, законодательством установлен принцип единства юридической судьбы земельного участка и расположенного на нем здания, строения, сооружения. Следовательно, поскольку здания, строения и сооружения могут являться предметом договора лизинга, то согласно ст. 19 Закона N 164-ФЗ эти здания, строения и сооружения могут переходить в собственность лизингополучателя на условиях, предусмотренных соглашением сторон, и без включения в договор земельного участка в качестве составной части этого недвижимого имущества. В таком случае, указал Президиум, нужно руководствоваться положениями ст. 273 ГК РФ, предусматривающей переход права собственности на земельный участок к приобретателю здания (сооружения), либо отдельным договором между собственником земельного участка и лизингополучателем.

Обратите внимание! В указанном Постановлении ВАС сделал еще один важный вывод: взаимосвязанное толкование ст. 666 ГК РФ и ст. 3 Закона N 164-ФЗ позволяет сделать вывод, что предметом договора лизинга не могут быть только земельные участки, являющиеся самостоятельным предметом договора лизинга. Содержащийся в указанных нормах запрет не распространяется на случаи, когда предметом лизинга служат здание (сооружение), предприятие или иной имущественный комплекс.

666 ГК РФ и ст. 3 Закона N 164-ФЗ позволяет сделать вывод, что предметом договора лизинга не могут быть только земельные участки, являющиеся самостоятельным предметом договора лизинга. Содержащийся в указанных нормах запрет не распространяется на случаи, когда предметом лизинга служат здание (сооружение), предприятие или иной имущественный комплекс.

На практике часто договорами лизинга устанавливается, что предмет лизинга переходит в собственность лизингополучателя по истечении срока действия договора или до его истечения при условии выплаты лизингополучателем в полном объеме всех сумм, предусмотренных действующим законодательством и договором, включая выкупную стоимость. В таких случаях основанием возникновения права собственности на лизинговое имущество является исполнение лизингополучателем предусмотренных договором лизинга вышеизложенных обязательств, а обстоятельство, что не оформлен акт приемки-передачи предмета лизинга в собственность лизингополучателя, на возникновение данного права не влияет (Постановление ФАС МО от 13. 07.2011 по делу N А40-68753/10-105-590, Определением ВАС РФ от 27.10.2011 N ВАС-13502/11 отказано в пересмотре данного дела).

07.2011 по делу N А40-68753/10-105-590, Определением ВАС РФ от 27.10.2011 N ВАС-13502/11 отказано в пересмотре данного дела).

Бухгалтерский учет лизинга – чем руководствоваться?

Предмет лизинга, переданный лизингополучателю, учитывается на балансе лизингодателя или лизингополучателя по взаимному соглашению (п. 1 ст. 31 Закона N 164-ФЗ). Сторона договора лизинга, которая учитывает лизинговое имущество на своем балансе, начисляет по нему амортизацию.

Учет лизинговых операций необходимо осуществлять согласно Приказу Минфина России от 17.02.1997 N 15, которым утверждены Указания об отражении в бухгалтерском учете операций по договору лизинга (далее – Указания). Несмотря на то что Указания были приняты давно, они применяются и в настоящее время, что подтверждается Решением ВС РФ от 03.10.2013 N АКПИ13-731, в соответствии с которым Указания сохраняют свою силу до утверждения соответствующего федерального стандарта бухгалтерского учета. Суд отметил, что Указания имеют равную юридическую силу с иными приказами Минфина и не противоречат законодательству и другим нормативным правовым актам, имеющим большую юридическую силу.

В соответствии с общими принципами права в случае коллизии норм применению подлежат нормы правового акта, имеющего большую иерархию, а в случае коллизии норм равных по силе правовых актов применяться должны нормы акта, принятого по времени позднее, при условии, что в нем не установлено иное. При этом приоритетом над общими нормами обладают специальные нормы (Определения КС РФ от 05.10.2000 N 199-О и от 24.01.2008 N 53-О-О, Постановление КС РФ от 29.06.2004 N 13-П, Определение ВС РФ от 19.10.2011 N 56-Г11-19).

Согласно названному Решению ВС РФ Указания в иерархии правовых актов имеют равную юридическую силу с ПБУ 6/01 “Учет основных средств” <1>. Однако Указания являются специальной нормой и, следовательно, обладают приоритетом над ПБУ 6/01.

——————————–

<1> Утверждено Приказом Минфина России от 30.03.2001 N 26н.

Ускоренная амортизация – будьте внимательны

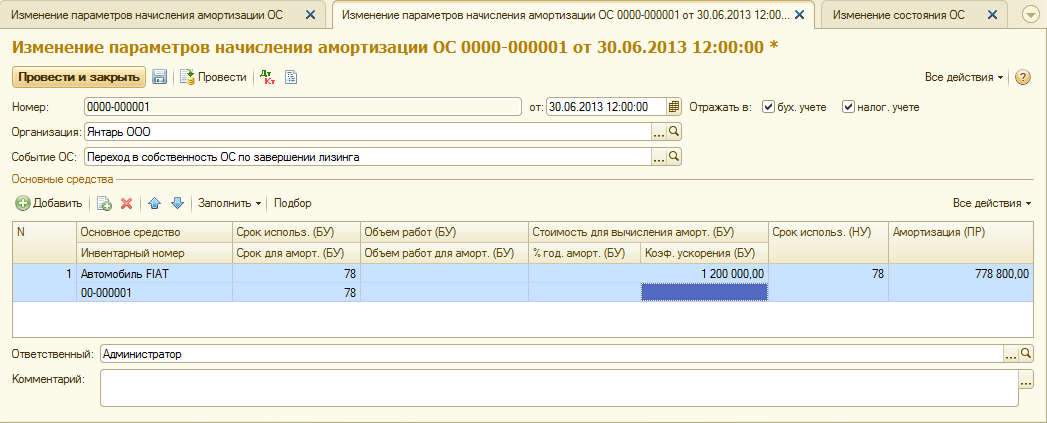

Лизингодатель и лизингополучатель вправе предусмотреть в договоре лизинга ускоренное начисление амортизации предмета лизинга с применением коэффициента не выше трех (абз. 2 п. 1 ст. 31 Закона N 164-ФЗ, п. 19 ПБУ 6/01, абз. 3 п. 9 Указаний). В Указаниях нет норм, регулирующих начисление амортизации, поэтому амортизацию по лизинговому имуществу нужно начислять по правилам ПБУ 6/01 и Методических указаний <2>.

2 п. 1 ст. 31 Закона N 164-ФЗ, п. 19 ПБУ 6/01, абз. 3 п. 9 Указаний). В Указаниях нет норм, регулирующих начисление амортизации, поэтому амортизацию по лизинговому имуществу нужно начислять по правилам ПБУ 6/01 и Методических указаний <2>.

——————————–

<2> Методические указания по бухгалтерскому учету основных средств, утв. Приказом Минфина России от 13.10.2003 N 91н.

Примечание. Применение ускоренного коэффициента при линейном методе начисления амортизации приведет к занижению базы по налогу на имущество (Постановление Президиума ВАС РФ от 05.07.2011 N 2346/11).

Согласно п. 18 ПБУ 6/01 начисление амортизации объектов основных средств производится одним из следующих способов:

- линейным;

- способом уменьшаемого остатка;

- способом списания стоимости по сумме чисел лет срока полезного использования;

- способом списания стоимости пропорционально объему продукции (работ).

При этом применение ускоренного коэффициента не выше трех предусмотрено только лишь при начислении амортизации способом уменьшаемого остатка (п. 19 ПБУ 6/01, п. 54 Методических указаний).

Проанализировав названные нормы, Президиум ВАС в Постановлении от 05.07.2011 N 2346/11 пришел к выводу, что применение ускоренного коэффициента амортизации по лизинговому имуществу, несмотря на то что это допускается Законом N 164-ФЗ, возможно только лишь при начислении амортизации способом уменьшаемого остатка. На этом основании судьи решили, что, применяя линейный способ начисления амортизации, лизингополучатель не вправе использовать ускоренный коэффициент амортизации и с учетом этого коэффициента определять срок полезного использования имущества, полученного в лизинг. Аналогичный вывод со ссылкой на данное Постановление Президиума содержится в Постановлениях ФАС МО от 05.11.2013 по делу N А40-73532/12-118-688, ФАС ВВО от 14.11.2013 по делу N А28-12484/2012, ФАС ЗСО от 17. 01.2014 по делу N А03-19339/2012 и других судебных актах. Кроме того, в 2014 г. на Постановление N 2346/11 высшие судьи сослались в Определении ВАС РФ от 15.01.2014 N ВАС-19160/13, подтвердив тем самым актуальность ранее высказанной позиции.

01.2014 по делу N А03-19339/2012 и других судебных актах. Кроме того, в 2014 г. на Постановление N 2346/11 высшие судьи сослались в Определении ВАС РФ от 15.01.2014 N ВАС-19160/13, подтвердив тем самым актуальность ранее высказанной позиции.

Если предмет лизинга – на балансе лизингополучателя

Если согласно условиям договора лизинговое имущество учитывается на балансе лизингополучателя, то он ведет учет следующим образом.

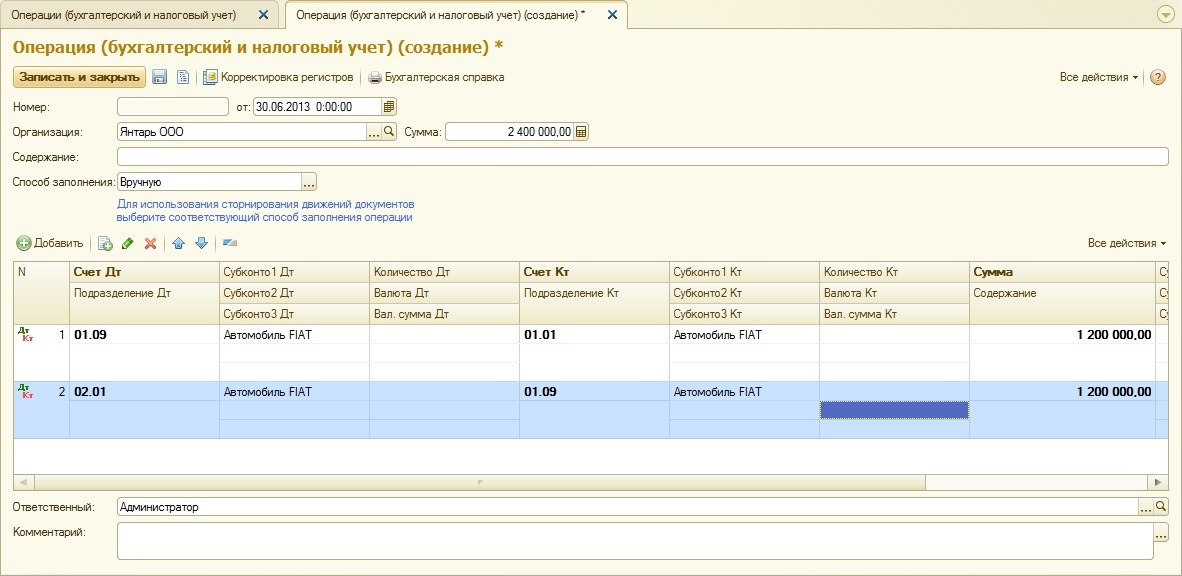

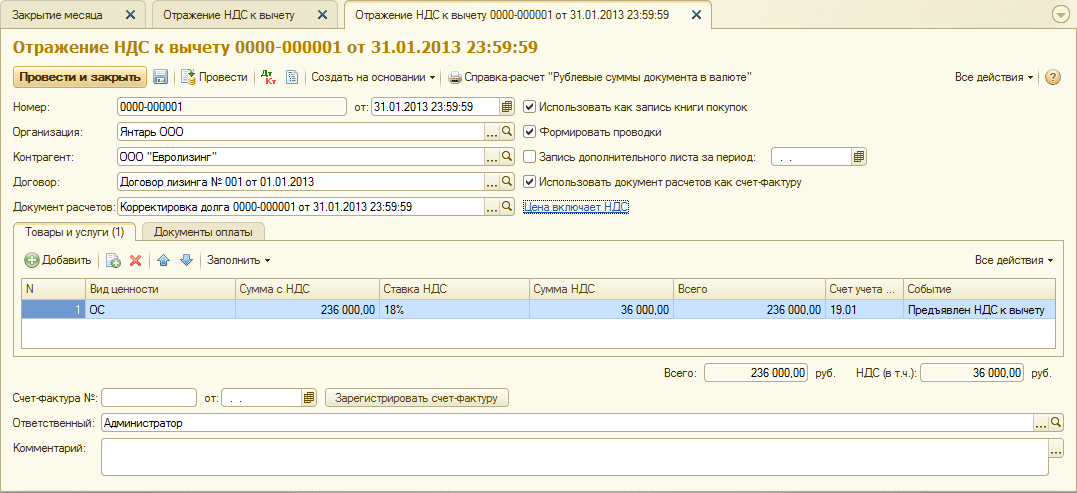

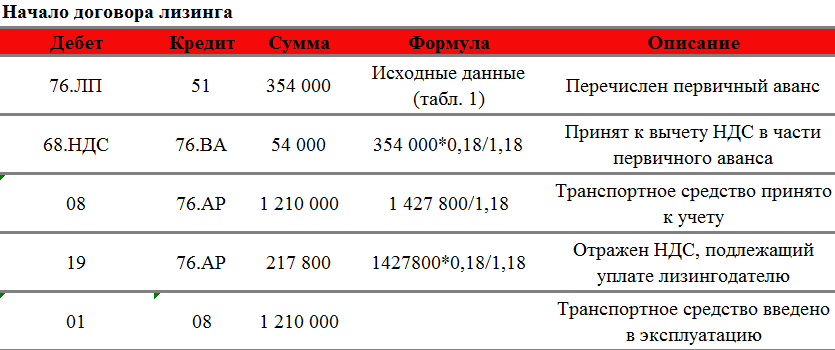

Поступление лизингового имущества. Стоимость поступившего лизингового имущества отражается по дебету счета 08 “Вложения во внеоборотные активы”, субсчет “Приобретение отдельных объектов основных средств по договору лизинга”, в корреспонденции с кредитом счета 76 “Расчеты с разными дебиторами и кредиторами”, субсчет “Арендные обязательства”. Затем затраты, связанные с получением лизингового имущества, и стоимость самого объекта списываются с кредита счета 08 в дебет счета 01 “Основные средства”, субсчет “Арендованное имущество” (абз. 2 п. 8 Указаний).

2 п. 8 Указаний).

Из положений п. п. 4, 7, 8 ПБУ 6/01 и абз. 2 п. 8 Указаний следует, что если лизинговое имущество учитывается на балансе лизингополучателя, то предмет лизинга принимается лизингополучателем на балансовый учет в составе основных средств по первоначальной стоимости, которая равна общей сумме задолженности перед лизингодателем по договору лизинга без учета НДС. Расходы, понесенные лизингополучателем по доставке, доведению предмета лизинга до состояния, в котором он пригоден к эксплуатации (в том числе проектные, монтажные и пусконаладочные работы), не подлежат включению в первоначальную стоимость предмета лизинга, учитываемого согласно договору финансовой аренды (лизинга) на балансе лизингополучателя (Постановление ФАС СЗО от 19.11.2010 по делу N А26-11541/2009, Определением ВАС РФ от 12.04.2011 N ВАС-251/11 отказано в пересмотре данного дела).

К сведению. Для целей налогообложения прибыли первоначальная стоимость лизингового имущества определяется по-другому: как сумма расходов лизингодателя на его приобретение, сооружение, доставку, изготовление и доведение до пригодного к использованию состояния (абз. 3 п. 1 ст. 257 НК РФ).

3 п. 1 ст. 257 НК РФ).

Начисление причитающихся лизингодателю лизинговых платежей отражается по дебету счета 76 “Расчеты с разными дебиторами и кредиторами”, субсчет “Арендные обязательства”, в корреспонденции со счетом 76 “Расчеты с разными дебиторами и кредиторами”, субсчет “Задолженность по лизинговым платежам” (абз. 2 п. 9 Указаний). То есть суммы причитающихся лизингодателю лизинговых платежей у лизингополучателя в этом случае расходом не признаются.

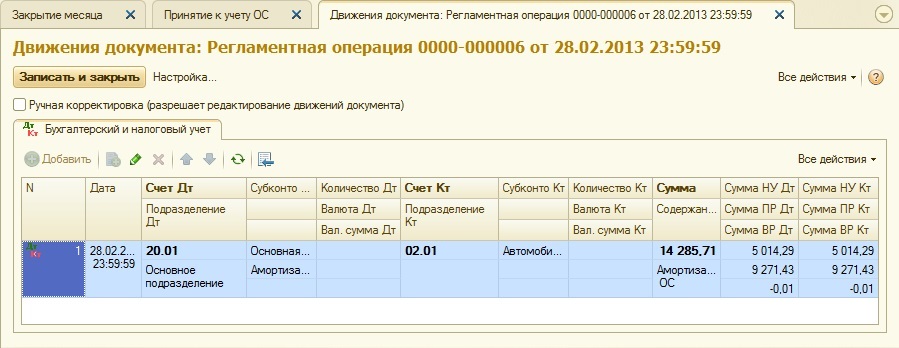

Начисление амортизации по объекту основных средств, являющемуся предметом договора лизинга, производится исходя из его стоимости и норм, утвержденных в установленном порядке, либо указанных норм, увеличенных в связи с применением механизма ускоренной амортизации на коэффициент не выше трех. Суммы амортизации отражаются по дебету счетов учета затрат на производство (расходов на продажу) в корреспонденции со счетом 02 “Амортизация основных средств”, субсчет “Амортизация имущества, сданного в лизинг” (абз. 3 п. 9 Указаний, п. 50 Методических указаний).

50 Методических указаний).

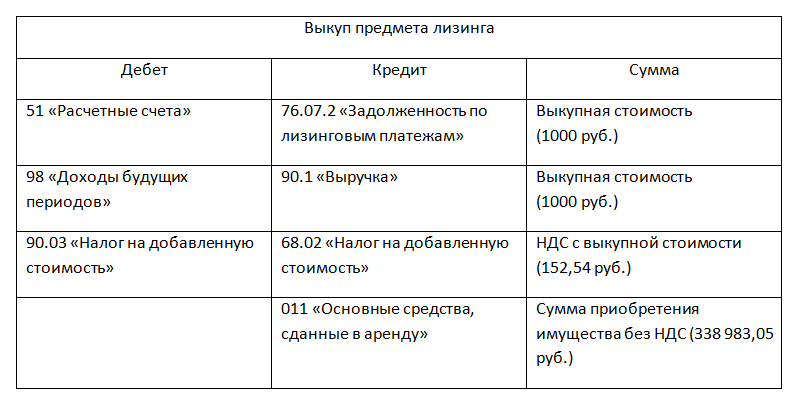

При выкупе лизингового имущества и переходе его в собственность лизингополучателя при условии погашения всей суммы предусмотренных договором лизинга лизинговых платежей производится внутренняя запись на счетах 01 “Основные средства” и 02 “Амортизация основных средств”, связанная с переносом данных с субсчета по имуществу, полученному в лизинг, на субсчет собственных основных средств (абз. 2 п. 11 Указаний).

А вот абз. 2 п. 12 Указаний, где говорится, что если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то досрочно начисленные платежи относятся в дебет счета “Расходы будущих периодов” в корреспонденции со счетом “Амортизация основных средств”, неприменим. Нормы данного абзаца противоречат более поздним специальным нормам, определяющим амортизацию ОС (п. п. 21, 22 ПБУ 6/01), согласно которым амортизация начисляется ежемесячно и прекращает начисляться по истечении срока полезного использования основного средства или при его списании с бухгалтерского учета.

Если предмет лизинга – на балансе лизингодателя

Если согласно условиям договора лизинговое имущество учитывается на балансе лизингодателя, то лизингополучатель учитывает лизинговые операции следующим образом.

Поступление лизингового имущества отражается лизингополучателем на забалансовом счете 001 “Арендованные основные средства” (п. 8 Указаний) в оценке, указанной в договоре (Инструкция по применению Плана счетов <3>).

——————————–

<3> Утверждена Приказом Минфина России от 31.10.2000 N 94н.

Начисление лизинговых платежей, причитающихся лизингодателю, за отчетный период отражается по кредиту счета 76 “Расчеты с разными дебиторами и кредиторами”, субсчет “Задолженность по лизинговым платежам”, в корреспонденции со счетами учета затрат (п. 9 Указаний).

К сведению. Для документального оформления затрат по лизинговым платежам акт приемки-передачи услуг составлять не обязательно. В Письме ФНС России от 05. 09.2005 N 02-1-07/81 разъяснено, что если договаривающимися сторонами заключен договор аренды (лизинга) и подписан акт приема-передачи имущества, являющегося предметом аренды (лизинга), то из этого следует, что услуга реализуется (потребляется) сторонами договора вне зависимости от подписания акта приема-передачи услуги, тем более что требование об обязательном составлении актов приема-передачи услуг в виде аренды (лизинга) ни гл. 25 НК РФ, ни законодательством о бухгалтерском учете не предусмотрено. Похожее мнение содержится также в Письме Минфина России от 30.01.2008 N 03-03-06/2/9. Аналогичного мнения придерживаются и арбитражные суды (Постановления ФАС СЗО от 09.07.2008 по делу N А13-6245/2007, Девятого арбитражного апелляционного суда от 04.02.2010 по делу N А40-86438/09-35-632 (оставлено без изменений Постановлением ФАС МО от 19.05.2010)).

09.2005 N 02-1-07/81 разъяснено, что если договаривающимися сторонами заключен договор аренды (лизинга) и подписан акт приема-передачи имущества, являющегося предметом аренды (лизинга), то из этого следует, что услуга реализуется (потребляется) сторонами договора вне зависимости от подписания акта приема-передачи услуги, тем более что требование об обязательном составлении актов приема-передачи услуг в виде аренды (лизинга) ни гл. 25 НК РФ, ни законодательством о бухгалтерском учете не предусмотрено. Похожее мнение содержится также в Письме Минфина России от 30.01.2008 N 03-03-06/2/9. Аналогичного мнения придерживаются и арбитражные суды (Постановления ФАС СЗО от 09.07.2008 по делу N А13-6245/2007, Девятого арбитражного апелляционного суда от 04.02.2010 по делу N А40-86438/09-35-632 (оставлено без изменений Постановлением ФАС МО от 19.05.2010)).

При возврате лизингового имущества лизингодателю его стоимость списывается с забалансового счета 001 “Арендованные основные средства” (п. 10 Указаний).

10 Указаний).

При выкупе предмета лизинга его стоимость на дату перехода права собственности списывается с забалансового счета 001 “Арендованные основные средства”. Одновременно производится запись на эту стоимость по дебету счета 01 “Основные средства” и кредиту счета 02 “Амортизация основных средств”, субсчет “Амортизация собственных основных средств” (абз. 1 п. 11 Указаний).

Никаких иных вариантов учета выкупаемого лизингового имущества для лизингополучателя, не учитывающего предмет лизинга на своем балансе, Указания не содержат. Следовательно, в бухгалтерском учете необходимо применять корреспонденцию счетов, предусмотренную п. 11 Указаний. Представленный порядок бухгалтерского учета также подтверждается судебной практикой (Постановления ФАС ЗСО от 20.12.2010 по делу N А45-6044/2010, ФАС МО от 25.04.2007 N КА-А40/1228-07 по делу N А40-19169/06-99-121 (Определением ВАС РФ от 14.09.2007 N 9800/07 отказано в пересмотре данного дела).

Некоторые выводы

В отношении имущества, передаваемого в лизинг, обязательно должен быть заключен договор купли-продажи между продавцом и лизингодателем. Договор лизинга является первичным по отношению к договору купли-продажи предмета лизинга и является основанием для заключения договора купли-продажи. Иначе договор, пусть даже и именуемый лизинговым, не будет являться договором финансовой аренды, что важно в том числе для целей бухгалтерского и налогового учета.

Договор лизинга является первичным по отношению к договору купли-продажи предмета лизинга и является основанием для заключения договора купли-продажи. Иначе договор, пусть даже и именуемый лизинговым, не будет являться договором финансовой аренды, что важно в том числе для целей бухгалтерского и налогового учета.

Предметом договора лизинга не могут быть только земельные участки, являющиеся самостоятельным предметом договора лизинга. Здания, строения и сооружения могут переходить в собственность лизингополучателя на условиях, предусмотренных соглашением сторон, и без включения в договор земельного участка в качестве составной части этого недвижимого имущества.

Учет лизинговых операций необходимо осуществлять согласно Указаниям.

Лизингополучатель, применяя линейный способ начисления амортизации, не вправе использовать ускоренный коэффициент амортизации, так как его применение предусмотрено только при начислении амортизации способом уменьшаемого остатка.

Если лизинговое имущество учитывается на балансе лизингополучателя, то предмет лизинга принимается лизингополучателем на балансовый учет в составе основных средств по первоначальной стоимости, которая равна общей сумме задолженности перед лизингодателем по договору лизинга без НДС. При этом лизингополучатель отражает в затратах начисленную амортизацию, а лизинговые платежи в затратах не учитываются.

При этом лизингополучатель отражает в затратах начисленную амортизацию, а лизинговые платежи в затратах не учитываются.

Если лизинговое имущество учитывается на балансе лизингодателя, то лизингополучатель отражает начисленные лизинговые платежи в составе затрат. При выкупе (переходе права собственности на лизинговое имущество) в конце срока договора данное имущество списывается с забалансового счета 001 “Арендованные основные средства” с одновременным отражением этой суммы по дебету счета 01 “Основные средства” и кредиту счета 02 “Амортизация основных средств”.

Источник: Пресс-служба АКГ “ДЕЛОВОЙ ПРОФИЛЬ”, Журнал ” Строительство: налоговый и бухгалтерский учет ” №4, апрель 2014 г.

Налоговые последствия новых стандартов учета аренды: Часть первая

Совет по стандартам финансового учета (FASB) недавно кодифицировал новые стандарты учета аренды в Разделе кодификации стандартов бухгалтерского учета 842, Аренда (ASC 842), что представляет собой существенное изменение в способе арендаторы учитывают аренду, особенно операционную аренду. Внедрение новых стандартов для непубличных предприятий в 2022 году приведет к тому, что все договоры аренды будут отражаться в бухгалтерском балансе, включая «встроенные» договоры аренды, которые, возможно, ранее не были идентифицированы как договоры аренды.

Внедрение новых стандартов для непубличных предприятий в 2022 году приведет к тому, что все договоры аренды будут отражаться в бухгалтерском балансе, включая «встроенные» договоры аренды, которые, возможно, ранее не были идентифицированы как договоры аренды.

Правила учета аренды бухгалтерских книг изменены; однако изменения не затрагивают напрямую правила, регулирующие учет аренды для целей налога на прибыль. По-прежнему крайне важно проанализировать влияние новых правил учета аренды с точки зрения налогообложения. Также важно отметить, что в соответствии с новым руководством по отчетности по аренде данные, необходимые для соблюдения налоговых требований, могут быть не так легко доступны. Продолжайте читать, чтобы узнать, как это изменение может повлиять на ваш бизнес, и ознакомьтесь с часть вторая настоящей статьи.

Краткое изложение изменений

FASB ASC 842 сохраняет различие между «финансовой арендой» (ранее классифицированной как «капитальная аренда») и «операционной арендой» из предыдущих стандартов аренды, ASC 840 . Основные изменения теперь требуют от компаний отражать активы и обязательства в форме права пользования (ROU) в балансе по всем договорам аренды и раскрывать новую информацию об аренде.

Основные изменения теперь требуют от компаний отражать активы и обязательства в форме права пользования (ROU) в балансе по всем договорам аренды и раскрывать новую информацию об аренде.

ASC 842 состоит из четырех подтем, как указано ниже:

- Изменения в учете арендатора в отношении операционной аренды путем признания активов в форме права пользования и обязательств по арендным платежам, возникающих в результате аренды. Учет финансовой аренды остается таким же, как и предыдущий учет капитальной аренды в соответствии с ASC 840.

- Учет арендодателя остается в основном неизменным:

- Арендованный актив будет по-прежнему признаваться в качестве основного средства в бухгалтерских книгах арендодателя по операционной аренде. Доход признается в отчете о прибылях и убытках по мере получения дохода от аренды.

- Арендодатель не признает арендованный актив ни для продажи, ни для аренды с прямым финансированием, а вместо этого отражает в балансе чистую инвестицию в аренду.

Когда денежные средства получены от продажной аренды и аренды с прямым финансированием, часть полученной суммы применяется как уменьшение чистых инвестиций в аренду, а часть признается как процентный доход.

Когда денежные средства получены от продажной аренды и аренды с прямым финансированием, часть полученной суммы применяется как уменьшение чистых инвестиций в аренду, а часть признается как процентный доход.

- Операции продажи с обратной арендой (отвечающие требованиям «Темы 606»):

- Покупатель-арендодатель должен предоставить раскрытие информации арендодателям.

- Продавец-арендатор должен раскрывать основные положения и условия сделки продажи с обратной арендой, а также любые прибыли или убытки, возникающие в результате сделки, отдельно от прибылей или убытков от выбытия других активов.

*ASC Тема 606 — это новый стандарт признания выручки для учета выручки по договорам с клиентами. Основной принцип нового стандарта заключается в том, что организация должна признавать выручку, отражающую передачу товаров или услуг покупателям, в сумме, отражающей сумму, которую организация ожидает получить в обмен на эти товары или услуги. Тема 842 ASC согласовывает учет арендатора и арендодателя в нескольких ключевых аспектах с положениями руководства по признанию выручки в Теме 606. В ней не проводится различие между арендой недвижимого имущества и арендой других активов.

В ней не проводится различие между арендой недвижимого имущества и арендой других активов.

Продавец-арендатор может учитывать передачу активов как продажу при наличии следующих двух условий (согласно ASC 842-40-25-1):

- Наличие договора (ASC 606-10-25 -1 – 25-8)

- Продавец-арендатор выполняет свою обязанность к исполнению путем передачи контроля над активами покупателю-арендодателю (ASC 606-10-25-30)

Покупатель-арендодатель получает контроль над активом, когда существует договор (в соответствии с ASC 606-10-25-1 – 25-8), и продавец-арендатор выполнил свои обязательства, передав контроль над активами покупателю-арендодателю. Тема 606 ASC определяет следующие пять признаков того, что клиент (в данном случае покупатель-арендодатель) получил контроль над активом:

- Покупатель имеет право собственности

- Покупатель имеет физическое владение

- Покупатель несет значительные риски и выгоды, связанные с правом собственности

- Покупатель принял актив

- Продавец имеет текущее право на платеж

4. Договоры аренды с использованием заемных средств не сохраняются для договоров аренды, которые начинаются после даты вступления в силу ASC 842.

Договоры аренды с использованием заемных средств не сохраняются для договоров аренды, которые начинаются после даты вступления в силу ASC 842.

Налоговые последствия изменений ASC 842

Для целей налогообложения аренда рассматривается либо как настоящая налоговая аренда, либо как неналоговая аренда. Настоящая налоговая аренда проста: арендодатель сохраняет за собой право собственности на актив и соответствующие вычеты, в то время как арендатор будет вычитать арендные платежи (это похоже на операционную аренду в соответствии с предыдущими рекомендациями ОПБУ США). При неналоговой аренде предполагается, что риски и выгоды, связанные с правом собственности, лежат на арендаторе, поэтому налоговые льготы, связанные с владением, такие как амортизационные отчисления и процентная часть платежей, учитываются арендатором ( это как капитальная аренда в соответствии с предыдущими рекомендациями ОПБУ США). В этом случае арендодатель признает процентный доход.

Новые стандарты учета аренды не влияют на федеральный налоговый режим США, в отличие от предыдущих стандартов, ASC 840. Однако увеличение активов и обязательств, добавленных в баланс, может изменить несколько областей налоговой функции. Налоговые последствия, перечисленные в части второй этой статьи, могут применяться с ASC 842. В этой статье мы приводим краткий обзор этих конкретных налоговых последствий.

Щелкните здесь и ознакомьтесь с инструментом Sikich Lessee Ledger

. профессиональные консультации или услуги. Эта публикация не является заменой таких профессиональных советов или услуг, и вы не должны использовать ее в качестве основы для любого решения, действия или бездействия, которые могут повлиять на вас или ваш бизнес. Прежде чем принимать какое-либо решение, предпринимать какие-либо действия или отказываться от действий, которые могут повлиять на вас или ваш бизнес, вам следует проконсультироваться с квалифицированным профессиональным консультантом. Вы признаете, что Sikich не несет ответственности за любые убытки, понесенные вами или любым лицом, которое полагается на эту публикацию.

Вы признаете, что Sikich не несет ответственности за любые убытки, понесенные вами или любым лицом, которое полагается на эту публикацию.

Запись для Insights

Присоединяйтесь к 14 000+ руководителям бизнеса и лицам, принимающим решения,

Предстоящие события

Последние идеи

Просмотр All Insights

Налоговые налога.

Информация об операционной аренде скоро будет перемещена из сносок ваших финансовых отчетов прямо в ваши балансовые отчеты. Совет по стандартам финансового учета (FASB) Кодификации стандартов бухгалтерского учета (ASC), раздел 842, «Аренда», требует, чтобы компании и организации, сдающие в аренду такие активы, как недвижимость, самолеты и оборудование, включали эту операционную аренду в свой баланс. (Ранее они указывались только в операционных расходах и в примечаниях к финансовой отчетности.)

Стандарт был введен в ответ на запросы инвесторов и других пользователей финансовой отчетности о предоставлении более прозрачной, сопоставимой информации об обязательствах по аренде и более точном представлении лизинговой деятельности организации и будущих обязательств.

Раздел 842 ACS вступает в силу для частных компаний и некоммерческих организаций, годовые отчетные периоды которых начинаются после 15 декабря 2021 года. Если у вашей компании финансовый год заканчивается 31 декабря 2022 года, этот стандарт необходимо внедрить в текущем году — конец финансовой отчетности, и вы должны знать о налоговых последствиях этого изменения.

Прочтите наш технический документ по теме 842 FASB, чтобы получить дополнительную информацию о том, как идентифицировать аренду, обзор изменений и следующие шаги, которые необходимо предпринять.

Налоговые последствия ASC Тема 842

Для целей налогообложения аренда рассматривается одним из двух способов:

- Истинная налоговая аренда – В этой ситуации арендодатель сохраняет право собственности на актив и признает амортизацию и доход от аренды. Тем временем арендатор вычитает арендные платежи (аналогично операционной аренде в соответствии с предыдущими рекомендациями GAAP).

- Неналоговая аренда – Арендатор является налоговым собственником актива и требует амортизации и процентных вычетов. Арендодатель рассматривается как продавец имущества и признает прибыль, равную приведенной стоимости арендных платежей (за вычетом ее основы в арендованном имуществе), и признает процентный доход (аналогично капитальной аренде в соответствии с предыдущими рекомендациями ОПБУ).

ASC 842 не влияет на то, как аренда рассматривается для целей федерального подоходного налога. Конгресс не вносил изменений в налоговый кодекс IRS. Но хотя подход к аренде в отношении налога на прибыль не изменился, арендодатели и арендаторы могут обнаружить, что некоторые существующие операции по аренде/продаже/финансированию могут быть неправильно классифицированы для целей GAAP и/или для целей федерального дохода. Это может привести к изменению методов учета для изменения существующих связанных операций или изменения их налогового режима.

При внедрении систем для отслеживания вашей аренды в соответствии с ASC 842 важно оценить структуру учета аренды в следующих областях на предмет соответствия налоговым правилам.

- Характеристика аренды

- Сроки прихода и расхода

- Пособия на улучшение условий аренды

- Затраты на приобретение аренды

Вам также следует определить, возможно ли изменение метода учета для более благоприятного налогового режима аренды.

Отложенные налоги

Основное изменение в разделе 842 ASC состоит в том, что ВСЕ договоры аренды теперь должны быть включены в баланс. Операционная аренда теперь учитывается так же, как и финансовая аренда. Общая сумма будущих арендных платежей по обязательствам и стоимость права использования арендованного актива, перечисленные в разделе «Активы», которые приведут к выверке статей бухгалтерского учета и налогов. В частности, это приведет к возникновению новых отложенных налоговых обязательств и отложенных налоговых активов.

Это изменение является временным и будет отменено в течение срока аренды. А поскольку актив в форме права пользования и связанное с ним обязательство по аренде оцениваются одинаково в соответствии с новым руководством, первоначальная оценка временных разниц, как правило, будет одинаковой (независимо от классификации аренды).

Однако способ восстановления первоначальных временных разниц зависит от того, классифицируется ли аренда как финансовая или операционная в соответствии с новым стандартом. В отношении финансовой аренды Раздел 842 ASC, как правило, приводит к ускоренному признанию расходов для целей финансовой отчетности. Это связано с тем, что обязательство по аренде основано на расчете эффективной процентной ставки. Кроме того, если возникнет какое-либо обесценение актива в форме права пользования для целей бухгалтерского учета, его необходимо будет восстановить для целей налогообложения.

Надбавки на улучшение арендатора (TI)

В некоторых случаях аренды арендодатель может предоставить арендатору надбавку на улучшение арендатора, которую арендатор может использовать для улучшения арендованного имущества. Наиболее важным фактором при определении налогового режима надбавок за улучшения арендатора является налоговая собственность на улучшение арендованного имущества.

Как правило, когда арендодатель сохраняет за собой полученные в результате улучшения арендованного имущества, он может амортизировать активы, в то время как арендатор, как правило, не признает доход от резерва на улучшение арендатора и не имеет амортизируемого интереса к улучшениям.

Напротив, когда арендатору принадлежит улучшение арендованного имущества, он обычно признает резерв как доход и имеет амортизируемую долю в улучшении.

IRC сек. 110 предусматривает ограниченное исключение из валового дохода арендатора выплаты арендодателем «надбавки на строительство квалифицированному арендатору». Надбавка квалифицированного арендатора на строительство должна относиться к краткосрочной аренде торговых площадей и использоваться для строительства или улучшения квалифицированного долгосрочного недвижимого имущества, используемого в торговых площадях.

Затраты на приобретение по аренде

И бухгалтерский учет, и налоги требуют капитализации затрат на приобретение по аренде. Однако рег. сек. 1.263(a)-4 предусматривает, что некоторые внутренние затраты (например, оплата труда сотрудников и накладные расходы) и минимальные затраты не подлежат капитализации для целей налогообложения.

Однако рег. сек. 1.263(a)-4 предусматривает, что некоторые внутренние затраты (например, оплата труда сотрудников и накладные расходы) и минимальные затраты не подлежат капитализации для целей налогообложения.

Государственные и другие налоги

Принятие нового стандарта аренды может также повлиять на другие налоги, не связанные с доходом, такие как налог на франшизу и налог на чистую стоимость. Тема 842 ASC означает, что эти налоги основаны на чистой стоимости активов GAAP (поскольку активы в форме права пользования и обязательства по аренде будут отражены в балансе).

Внедрение нового стандарта лизинга может повлиять на налоговую базу вашей франшизы, взимаемую на уровне штата, поскольку все операции по аренде должны отражаться в балансе. Кроме того, коэффициент собственности, используемый для расчета многих коэффициентов государственного распределения (как для целей налога на прибыль, так и для налога на франшизу), определяется с использованием средней стоимости собственности или кратного чистой годовой арендной платы.

Добавить комментарий