Бухгалтерский учет лизинга: Методика бухгалтерского учета в лизинговых операциях | Проводки по лизингу | Статьи

Бухгалтерский учет и налоговое администрирование

Налогообложение лизинговых операций

Минфин и ФНС России регулируют налогообложение лизинговых операций.

Ключевая преференция лизинговых операций – право ускорения амортизации лизингового имущества с коэффициентом не выше 3, регулируемое налоговым законодательством. Ускорение амортизации не применяется к лизинговому имуществу 1-3 амортизационных групп.

Наряду с правом собственности на лизинговое имущество, право ускорения амортизации – одно из основных конкурентных преимуществ лизинга перед другими финансовыми инструментами. Его сохранение является важнейшим и принципиальным для лизинговых компаний вопросом в рамках отраслевой реформы.

- Возможность сужения права ускорения амортизации лизингового имущества в рамках отраслевой реформы

- Повышение НДС с 1 января 2019 года – новая значительная нагрузка на лизинговые компании, связанная с необходимостью пересчитывать лизинговые платежи и заключать дополнительные соглашения.

Также, повышение НДС

Также, повышение НДС - Нагрузка на лизинговые компании в связи с повышением НДС с 1 января 2019 года.

- Снижение привлекательности лизинга в связи с отменой налога на движимое имущество.

Бухгалтерский отчет и отчетность лизинговых компаний

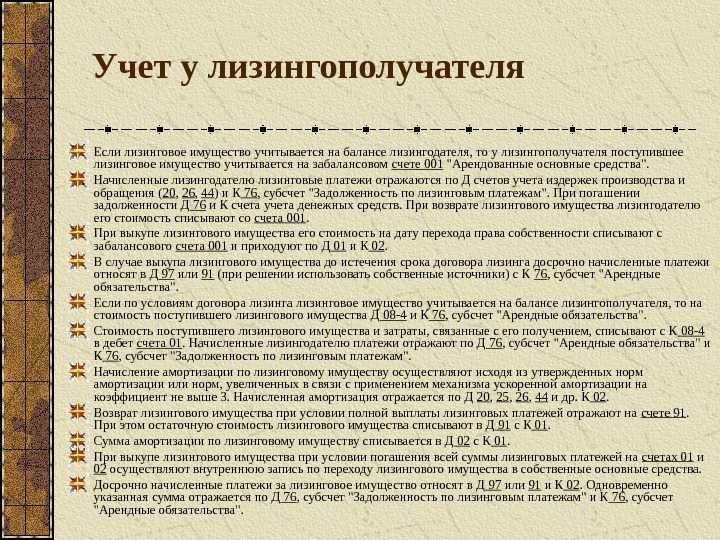

Бухгалтерский учет лизинговых операций регулируется утвержденным приказом Минфина России от 17.02.1997 №15 с указаниями «Об отражении в бухгалтерском учете операций по договору лизинга» (с изменениями от 23.01.2001). Положения по бухгалтерскому учету лизинговых операций на сегодняшний день не существует.

Вместе с тем, бухгалтерский учет лизинговые компании могут вести в соответствии с международным стандартом бухгалтерской отчетности МСФО IAS’17. Множество лизинговых компаний являются дочерними компаниями банков и готовят отчетность по МСФО в рамках группы в соответствии с ФЗ №208‑ФЗ от 27.07.2010 «О консолидирован-ной финансовой отчетности». Такие компании вынуждены вести как минимум три вида учета (бухгалтерский, налоговый и МСФО), что существенно увеличивает операционные расходы.

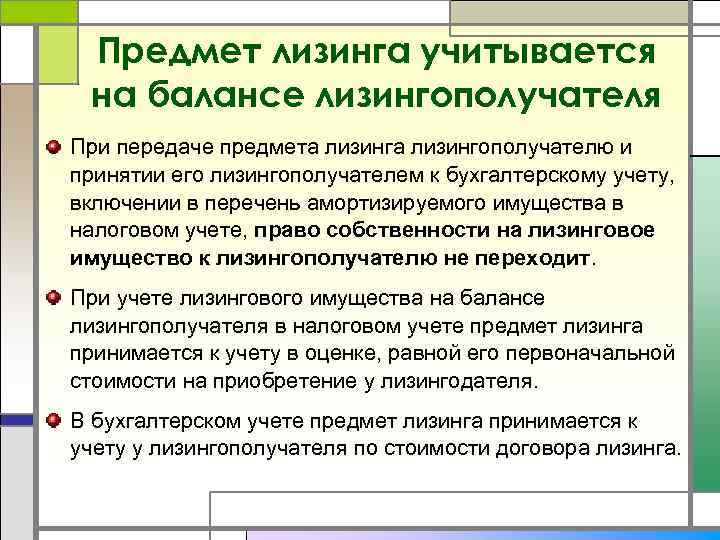

Порядок учета лизинговых операций зависит от выбранной компанией и закрепленной в учетной политике методологии. Лизинговые компании могут принять учетную политику в соответствии с продолжающими действовать указаниями, утвержденными приказом Минфина России от 17.02.1997 №15. В этом случае стороны договора финансового лизинга продолжают выбирать балансодержателя лизингового оборудования в соответствии с рекомендациями ПБУ.

Возможность выбора порядка учета лизинговых операций сохраниться для лизинговых компаний до вступления в силу нового российского стандарта ПБУ.

13.01.2016 Советом по МСФО выпущен новый международный стандарт IFRS16 «Аренда». Данный стандарт обязателен к применению на территории РФ, начиная с отчетности за 2019 год. Добровольное применение допускается уже сейчас, но при условии, что организация также начала добровольное применение IFRS15 «Выручка от контрактов с покупателями». Стандарт заменяет собой прежний стандарт по аренде IAS17, а также интерпретации SIC 15, SIC 27, IFRIC 4.

Минфином России разрабатывается новый ФСБУ «Аренда», в основе которого будут лежать принципы МСФО. Его принятие планируется министерством в период 2020-2021 гг.

- Внедрение международного стандарта финансовой отчетности IAS 16 в Российской Федерации

- Переход в рамках реформы на отраслевые стандарты бухгалтерского учета и план счетов бухгалтерского учета для некредитных финансовых организаций вступают в действие и обязательны к применению для ССЛД с 2021 года.

- Переход в рамках реформы специальных субъектов лизинговой деятельности на единый план счетов для некредитных финансовых организаций

Деятельность Подкомитета Партнерства в рамках проекта Бухгалтерский учет и налоговое администрирование

Курс повышения квалификации Особенности бухгалтерского учета и налогообложения лизинговых организаций

PR. Пресс-служба

Гостиницы. Рестораны. Общественное питание

Рестораны. Общественное питание

Инженерные сети: строительство и ремонт

Медицина

Организация деятельности учреждений культуры

Организация перевозок. Транспорт

АХО. Офис

Охрана труда. Безопасность

Безопасность

Право. ВЭД

Производство

Социальная защита

Тренинги

Услуги

Энергетика. Энергосбережение

Промышленность

Бережливое производство

Гособоронзаказ

Закупки. Снабжение. Склад

Снабжение. Склад

Закупки и снабжение

Госзакупки

Склад

Импортозамещение

Интеллектуальная собственность

Легкая промышленность

Материалы, технологии, оборудование

Пищевая промышленность

Стандартизация. Метрология

Метрология

Транспорт

Транспортная логистика

ЖД перевозки

Автотранспорт

Управление инновациями

Управление качеством

Управление производством

Безопасность

Безопасность систем управления

Информационная безопасность

Кадровые риски

Комплексная безопасность

Охрана труда

Пожарная безопасность

Промышленная безопасность

Экологическая безопасность

Экономическая и юридическая

Энергетика

Правовое регулирование в энергетике

Экономика и инвестиции в энергетике

Эксплуатация объектов ТЭК

Энергосбережение

Строительство и инженерные сети

Дорожное строительство

Инженерные сети: проектирование и строительство

Слаботочные системы

Газоснабжение

Водоснабжение и водоотведение

Теплоснабжение и вентиляция

Электроснабжение

Правовое регулирование строительной деятельности

Проектирование. Изыскания

Изыскания

Сметное дело

Строительные материалы и технологии

Строительство: организация и управление

Экономика строительства

ЖКХ. Городское хозяйство

ЖКХ. Городское хозяйство

Ремонт и эксплуатация зданий и сооружений

Недвижимость

Управление и эксплуатация недвижимости

Экология и землепользование

Землепользование

Недропользование

Экология

Управление персоналом

HR-технологии. Управление персоналом

Управление персоналом

Трудовое право. Кадровое делопроизводство

Офисные службы

Архивы

Делопроизводство

Работа с руководителем

Менеджмент

Общий менеджмент

Специальный менеджмент

Спортивный менеджмент

Управление административно-хозяйственной деятельностью

Маркетинг.

PR

PRМаркетинг. Продажи

Реклама. PR

Экономика. Финансы. Бухгалтерский учет

Бухгалтерский учет

Бюджетный учет

Отраслевой учет

Бухгалтерский учет в коммерческих организациях

Налогообложение

Нормирование труда

Оплата труда и мотивация

Финансовый менеджмент. Экономика

Экономика

Право. ВЭД

Внешнеэкономическая деятельность

Гражданское и процессуальное право

Договорная работа

Другие отрасли права

Корпоративное право

Право по виду деятельности

Информационные технологии

Автоматизация процессов, прикладное ПО

Управление ИТ-инфраструктурой

Связь

Проектирование и строительство объектов связи

Юридическое сопровождение и ФХД

Государственное и муниципальное управление

Бюджетное финансирование

Некоммерческие организации

Организация деятельности учреждений и органов власти

Социальная защита

Организация работы органов социальной защиты населения

Технологии социального обслуживания

Медицина

Организация здравоохранения

Право в здравоохранении

Фармация

Экономика и финансы в здравоохранении

Ветеринария

Ветеринария

Образование

Высшее образование

Дополнительное профессиональное образование

Среднее общее и специальное (коррекционное) образование

Среднее профессиональное образование

Культура

Музеи. Библиотеки

Библиотеки

Организация культурно-досуговых мероприятий

Театры. ДК

Технологии: звук, свет, сцена

Управление в сфере культуры и досуга

Массмедиа

Дизайн

Переводы

СМИ, редакция

HoReCa

Гостиницы

Общепит

ХАССП и контроль качества

Операционная и финансовая аренда и оценка

Учет аренды — необычная тема, потому что концепция сложнее, чем ее использование в реальной жизни.

Обычно все наоборот.

Например, такие методологии, как анализ сопоставимых компаний и модель DCF, концептуально просты…

…но когда вы применяете их к реальным компаниям, вы сталкиваетесь с такими проблемами, как запутанная финансовая отчетность, неясные факторы доходов/расходов и сомнительные « корректировки».

Но тот факт, что реальные компании имеют десятки или сотни договоров аренды, упрощает процесс моделирования — по большей части.

Содержание

- Краткая версия учета аренды

- Операционная аренда по сравнению с финансовой арендой AKA Capital Leases

- Учет финансовой аренды и операционной аренды в соответствии с МСФО (IFRS)

- Учет операционной аренды в соответствии с ОПБУ США

- Учет аренды в реальной жизни в моделях с 3 отчетами

- Как учет аренды влияет на оценку, стоимость собственного капитала и стоимость предприятия

- Учет аренды и модели DCF

- Это кажется сложным – насколько важен учет аренды для интервью?

Мы рассмотрим все это здесь, но давайте начнем с краткого обзора учета аренды и того, как правила операционной аренды изменились в 2019 году:

Краткая версия учета арендыВы можете получить версию YouTube этого руководства, а также файлы и ресурсы ниже:

youtube.com/embed//ZM3oVUTuiko” frameborder=”0″ allowfullscreen=”allowfullscreen”>- Учет аренды – примеры Excel

- Учет аренды – слайды (PDF)

Временные метки:

- 4:41: Часть 1: Операционная аренда и финансовая аренда (капитальная аренда)

- 6:04: Часть 2: Финансовая аренда и операционная аренда в соответствии с МСФО (IFRS)

- 10:29: Часть 3. Отношение к операционной аренде в соответствии с ОПБУ США

- 14:20: Часть 4. Аренда в реальной жизни в моделях с тремя операторами

- 17:55: Часть 5: Влияние на оценку, стоимость собственного капитала и стоимость предприятия

- 20:59: Удар DCF

- 24:25: Часть 6: Что нужно знать для интервью?

- 25:38: Резюме и резюме

В соответствии с правилами МСФО 16 (ASC 842 в ОПБУ США), которые вступили в силу в 2019 году, компании теперь рассматривают арендованные активы (например, здания и оборудование, которые они арендуют), как если бы они приобрели активы, используя долг .

(Есть несколько незначительных исключений, но мы игнорируем их и сосредоточиваемся на наиболее распространенных случаях.)

При первом подписании договора аренды компания создает Актив с правом пользования соответствующее Обязательство по аренде на другой стороне баланса.

Затем компания каждый год оплачивает расходы по аренде наличными в соответствии с условиями аренды.

Это может означать фиксированные выплаты в размере 100 долларов США в год или выплаты, которые каждый год незначительно увеличиваются, например, 100 долларов США в год 1, 105 долларов США в год 2, 110 долларов США в год 3 и т. д.

Новые правила учета аренды не изменяют денежных потоков, связанных с арендными платежами.

Все, что они делают, это изменяют представление аренды в финансовых отчетах.

В частности, компании теперь рассчитывают «Проценты», «Амортизацию» и «Выплаты основного долга» для всех своих договоров аренды, делая вид, что они финансируются за счет долга.

В соответствии с МСФО компании отражаются этих статей непосредственно в финансовой отчетности.

Следовательно, «Процентные расходы» для компании, работающей в соответствии с МСФО, включают фактические Проценты, выплаченные по ее Долгу, а также «Проценты по аренде».

То же самое относится к амортизации и погашению основного долга.

Для единовременной аренды с фиксированными ежегодными платежами проценты и выплаты основной суммы меняются каждый год, амортизация остается неизменной, а активы и обязательства по аренде каждый год уменьшаются, достигая 0 долларов США к концу срока аренды:

В соответствии с ОПБУ США компании используют тот же подход для Финансовая аренда , но не для Операционная аренда (см. ниже).

Для Операционной аренды в соответствии с ОПБУ США компании регистрируют простые «Расходы на аренду» или «Расходы по аренде» в своих отчетах о прибылях и убытках.

Однако они по-прежнему рассчитывают Проценты, Амортизацию и Основные выплаты и изменяют свои Активы и Обязательства по операционной аренде на их основе.

Но согласно ОПБУ США они не показывают эти цифры непосредственно в финансовой отчетности!

Вы увидите только расходы на аренду и несколько пунктов отчета о движении денежных средств для «Изменений в арендованных активах» и «Изменений в арендных обязательствах» — и, возможно, даже их нет.

Поскольку подходы ОПБУ США к операционной аренде и финансовой аренде различаются, нам необходимо объяснить, чем они отличаются.

По договору операционной аренды компания подписывает договор об аренде здания или оборудования на определенный период, ежегодной оплате определенной суммы и возврате здания или оборудования арендодателю в конце.

Например, компания может платить 20 долларов в год в течение 10 лет за аренду оборудования, и она вернет это оборудование его владельцу по истечении этих 10 лет.

A Финансовый лизинг для того же оборудования имеет те же ежегодные платежи, но в конце срока есть вариант «передачи права собственности» или «выгодной покупки», поэтому компания имеет около потенциала владения .

Существуют и другие критерии для классификации аренды (например, если срок аренды превышает 75% срока полезного использования актива или если приведенная стоимость арендных платежей превышает 90% от справедливой рыночной стоимости актива).

Но в реальной жизни компании перечисляют в своей финансовой отчетности договоров аренды по категории , поэтому вам не нужно ничего определять или классифицировать.

Учет финансовой аренды и операционной аренды в соответствии с МСФО (IFRS)Мы начнем с рассмотрения МСФО для единичной аренды с постоянными ежегодными платежами , поскольку правила МСФО менее запутанны, поскольку они применяются к обоим типам аренды.

Мы будем использовать следующие предположения:

- Арендные платежи: Фиксированная сумма 20 долларов США в год.

- Срок аренды: 10 лет.

- Ставка дисконтирования: 5% (это близко к ставке, которую компания будет платить по обеспеченному долгу).

Первоначально компания создает Актив по аренде на основе Текущей стоимости арендных платежей в течение следующих 10 лет:

Она также создает соответствующее Обязательство по аренде на основе того же расчета.

После этого каждый год компания регистрирует Проценты по аренде, Амортизацию по аренде и Выплаты по основному долгу по аренде на основе следующих расчетов:

- Проценты по аренде = Ставка дисконтирования * Обязательство по аренде, поэтому изначально 5% * 154 доллара = 8 долларов. Это число уменьшается каждый год по мере уменьшения Обязательств по аренде.

- Амортизация по аренде = Первоначальный арендованный актив / Срок аренды = 154 долл. США / 10 = 15,4 долл. США здесь. Это остается постоянным.

- Погашение основного долга по аренде = Расходы по аренде наличными – Расходы по процентам по аренде каждый год, поэтому они увеличиваются по мере уменьшения процентов по аренде.

Проценты по аренде + Выплата основной суммы по аренде, или total денежные оттоки , всегда добавляйте к годовым расходам по аренде в размере 20 долларов:

Если это не постоянный платеж в размере 20 долларов в год, эти отношения будут немного отличаться, поскольку расходы по аренде наличными будут постоянно меняться.

Учет операционной аренды в соответствии с ОПБУ СШАВ соответствии с ОПБУ США финансовая аренда всегда применялась в соответствии с изложенным выше подходом.

Изменение правил в 2019 году коснулось только Операционной аренды , что важно, поскольку операционная аренда, как правило, намного больше, чем финансовая аренда для большинства компаний.

При операционной аренде в соответствии с ОПБУ США компания по-прежнему создает Актив и Обязательство по аренде таким же образом (на основе Текущей стоимости будущих арендных платежей).

Но компания ежегодно регистрирует в отчете о прибылях и убытках простые расходы на аренду в размере 20 долларов США в разделе «Операционные расходы»:

0007 по-прежнему рассчитывает проценты по аренде, амортизацию по аренде и погашение основной суммы по аренде и ежегодно изменяет активы по аренде и обязательства по аренде.

Но правила немного отличаются:

- Проценты по аренде = Ставка дисконтирования * Обязательство по аренде, поэтому первоначально 5% * 154 доллара = 8 долларов. Эта часть аналогична ОПБУ США.

- Амортизация по аренде = Расходы по аренде наличными – Проценты по аренде в этом году для аренды с постоянными платежами, поэтому это меняется в соответствии с ОПБУ США.

- Погашение основного долга по аренде = Примерно равно ежегодной амортизации по аренде.

В результате согласно ОПБУ США активы по аренде и обязательства по аренде должны уменьшаться примерно на одинаковую сумму каждый год (для одной аренды):

Компания часто отражает эти изменения в отчете о движении денежных средств. в таких статьях, как «Изменения в арендованных активах» и «Изменения в арендных обязательствах»:

в таких статьях, как «Изменения в арендованных активах» и «Изменения в арендных обязательствах»:

Несмотря на то, что компания рассчитывает амортизацию по аренде и основные платежи по аренде, не показывает их непосредственно в отчетах.

Обратите внимание, что многие американские компании даже не имеют строк «Изменения в арендованных активах» и «Изменения в арендных обязательствах» в Отчете о движении денежных средств, поскольку они, как правило, компенсируют друг друга.

Некоторые компании также объединяют их с другими позициями, поэтому вам придется копаться в сносках, чтобы найти их.

Учет аренды в реальной жизни в моделях с тремя отчетамиУчет аренды в реальной жизни, например, в моделях с тремя отчетами, проще, потому что крупные компании имеют портфелей аренды с разными датами начала и окончания.

Компании никогда не раскрывают достаточно информации, чтобы составить график для каждого актива и аренды, поэтому лучшее, что вы можете сделать, это приблизительно.

Если компания растет, со временем должно происходить следующее:

- Арендные платежи должны увеличиваться вместе с выручкой.

- и Активы по аренде и Обязательства по аренде также должны увеличиться вместе с этими платежами.

В соответствии с ОПБУ США смоделировать просто: активы, сдаваемые в операционную аренду, составляют простой процент от общих и административных расходов или операционных расходов, а обязательства по аренде по операционной аренде увеличиваются на ту же сумму:

часто они настолько малы, что их даже не стоит прогнозировать отдельно; многие компании даже группируют соответствующие активы с чистыми основными средствами, а обязательства с долгами.

В соответствии с МСФО это сложнее, потому что вам нужны отдельные цифры для процентов по аренде, амортизации по аренде и основных выплат.

Кроме того, вам необходимо включить статьи «Дополнения к арендованным активам» и «Дополнения к арендным обязательствам» в Отчете о движении денежных средств, чтобы отразить новые договоры аренды, подписываемые каждый год.

Самый простой подход — сделать эти элементы процентами от таких статей, как доход или операционные расходы, или связать их с такими показателями, как арендованные квадратные футы или количество арендованных зданий:

Мы настоятельно рекомендуем хранить эти строки отдельно от «обычных» амортизационных отчислений, процентов и погашения основного долга, поскольку аренда на самом деле не является обычным долгом — несмотря на порядок учета.

Как учет аренды влияет на оценку, стоимость собственного капитала и стоимость предприятияОсновные вопросы оценки:

- Стоимость предприятия и мультипликаторы оценки Расчет стоимости использования в оценочных мультипликаторах, таких как TEV/EBITDA? Или вы должны добавить одно, но не другое? Или ни один?

- Влияние DCF — Как эти статьи, связанные с арендой, влияют на свободный денежный поток без привлечения заемных средств? Включаете ли вы аренду в расчет WACC? А мост в конце?

К вопросу №1, согласно МСФО (IFRS) проще всего добавить как операционную аренду, так и финансовую аренду при переходе от стоимости собственного капитала к стоимости предприятия.

Это связано с тем, что метрики на основе TEV, такие как выручка и EBITDA , уже исключают или добавляют обратно проценты по аренде и амортизацию по аренде (EBIT более проблематичен – см. ниже).

Если знаменатель , а не вычитает расходы, то числитель должен добавить соответствующее обязательство.

В соответствии с ОПБУ США имеет смысл добавить Финансовая аренда к стоимости предприятия по той же причине: такие показатели, как выручка и EBITDA, уже не включают проценты по финансовой аренде и амортизацию по финансовой аренде.

Но если вы хотите использовать такие мультипликаторы, как TEV/EBITDA, вы не можете добавить Операционную аренду, потому что EBITDA уже вычитает полные расходы на аренду.

Это полная противоположность трактовке МСФО, поэтому, если вы хотите добавить операционную аренду к стоимости предприятия для американской компании, вы должны использовать такие показатели, как EBITDAR, которые добавляют обратно арендные расходы:

Мы не Не думаю, что этот шаг полезен в большинстве случаев, но если вы хотите сравнить американские и неамериканские компании, он необходим.

Даже канадские компании следуют правилам МСФО, поэтому «североамериканские» критерии отбора становятся проблематичными.

Учет аренды и модели DCFМодель DCF должна быть основана на денежных потоках , и независимо от того, как компания регистрирует свои расходы по аренде, она по-прежнему выплачивает одну и ту же сумму наличными каждый год .

Таким образом, мы считаем, что лучше всего вычесть полные расходы по аренде при расчете свободного денежного потока без привлечения заемных средств как в соответствии с ОПБУ США, так и в соответствии с МСФО.

Если вы сделаете это, то вы должны , а не вычесть операционную аренду или финансовую аренду в мосту между подразумеваемой стоимостью предприятия и подразумеваемой стоимостью собственного капитала в конце, и вы не должны учитывать аренду в расчете WACC.

Некоторые люди утверждают, что аренда является «частью структуры капитала» и должна учитываться как долг, что означает, что вы делаете противоположное всему вышеперечисленному (добавляете полную стоимость аренды в UFCF и вычитаете аренду в промежуточном расчете и расчете WACC). ).

).

Но я не нахожу этот аргумент убедительным; одно ключевое отличие заключается в том, что с арендой не связаны фактические «затраты на финансирование», в отличие от долга (проценты) и привилегированных акций (привилегированные дивиденды).

В соответствии с ОПБУ США учет операционной аренды в DCF прост, поскольку EBIT уже вычитает расходы по аренде из отчета о прибылях и убытках.

Итак, оставьте его вычтенным в будущих периодах и сделайте , а не , вычтите операционную аренду в промежуточном периоде.

Чтобы быть последовательным, вы также должны вычесть элемент процентов по финансовой аренде, а затем , а не , добавить обратно амортизацию по финансовой аренде в расчете UFCF:

мост.

На самом деле многие пропускают этот шаг, потому что финансовая аренда, как правило, невелика и часто объединяется с долгом.

Эта корректировка может привести к смещению результатов примерно на 1-2% для большинства компаний, поэтому ее можно легко пропустить (мы пропускаем ее в примерах DCF на этом сайте).

По МСФО корректировки немного отличаются.

Проблема в том, что EBIT вычитает только часть полных расходов по аренде: Амортизация по аренде.

Таким образом, вы корректируете его, вычитая арендные проценты и умножая на (1 – Налоговая ставка) для расчета NOPAT.

Затем в безналичных корректировках вы добавляете обратно только Амортизация, не связанная с арендой :

В промежуточном варианте выполните ту же процедуру и вообще не вычитайте арендные платежи.

Это кажется сложным – насколько важен учет аренды для интервью?Все вышеперечисленное может показаться запутанным и произвольным, и это так.

Различия между МСФО и ОПБУ США, а также структура финансовой отчетности многих компаний в некоторых случаях усложняют правильный учет.

Тем не менее, я не думаю, что эта тема имеет решающее значение для интервью в инвестиционно-банковской сфере.

Вряд ли вы получите подробные многоступенчатые вопросы об учете аренды.

Но вы должны знать основы, например, как создаются активы и обязательства по аренде и как они уменьшаются с течением времени для одной аренды.

Некоторые группы и регионы (например, Германия) известны тем, что задают сложные технические вопросы, поэтому, если вы проводите там собеседование, ожидайте более сложных вопросов по этой теме.

Наконец, помните, что учет аренды не влияет на движение денежных средств компании.

Независимо от того, как компании учитывают эти позиции, они по-прежнему платят одну и ту же сумму наличными за аренду.

Если вы вернетесь к этому принципу, вы сможете понять все вышесказанное, даже если бухгалтеры хотят вас как можно больше запутать.

—

Если вам понравилась эта статья, возможно, вам будет интересно прочитать «Ценность предприятия и стоимость капитала: полное руководство».

Стандарты МСФО® в сравнении с ОПБУ США

По данным Института МСФО – 3 июня 2022 г.

Для составителей отчетности, применяющих стандарты МСФО, и публичных компаний, применяющих ОПБУ США, уже несколько лет учет аренды является обычным делом в соответствии с МСФО 16 1 и Темой 842 2 . Однако для частных компаний, применяющих ОПБУ США, дело обстоит иначе. Многие из этих компаний борются с переходными и другими требованиями Темы 842, поскольку она вступает в силу для них в этом году. Частные компании, представляющие двойную отчетность, столкнулись с дополнительными трудностями из-за различий между МСФО (IFRS) 16 и Разделом 842. На этом фоне самое время еще раз проанализировать наше положение с точки зрения различий между стандартами МСФО и ОПБУ США в отношении арендаторов.

Резюме

МСФО (IFRS) 16 и Тема 842 вступили в силу для составителей стандартов МСФО и публичных компаний по ОПБУ США в 2019 году. Оба требуют, чтобы арендаторы отражали большую часть своих договоров аренды в балансе как активы и обязательства. Несмотря на то, что требования стандартов МСФО и ОПБУ США в отношении учета «первого дня» для арендаторов схожи, для учета «второго дня» сохраняются различия.

Несмотря на то, что требования стандартов МСФО и ОПБУ США в отношении учета «первого дня» для арендаторов схожи, для учета «второго дня» сохраняются различия.

Некоторые из этих различий в учете второго дня обусловлены использованием единой балансовой модели учета аренды в соответствии со стандартами МСФО по сравнению с балансовой моделью учета аренды с двойной классификацией в соответствии с ОПБУ США (т. е. финансовой аренды и операционной аренды). ). МСФО (IFRS) 16 фактически рассматривает всю балансовую аренду как финансовую аренду, согласно которой расход в отчете о прибылях и убытках состоит из амортизации актива в форме права пользования и процентов по обязательству по аренде. Напротив, аренда, которая классифицируется как операционная аренда в соответствии с Разделом 842, обычно приводит к прямолинейным общим расходам по аренде.

Еще одно ключевое различие между стандартами МСФО и ОПБУ США относится к учету договоров аренды, платежи по которым зависят от индекса или ставки, т. е. аренда с платежами, ежегодно корректируемыми с учетом изменений индекса потребительских цен (ИПЦ). В соответствии с МСФО (IFRS) 16 обязательство по аренде переоценивается каждый год для отражения текущего ИПЦ. Однако в соответствии с Разделом 842 обязательство по аренде не переоценивается при изменении ИПЦ, за исключением случаев, когда переоценка требуется по другой причине (например, при изменении срока аренды). Вместо этого любые дополнительные платежи, возникающие в результате увеличения ИПЦ, относятся на расходы по мере их возникновения.

е. аренда с платежами, ежегодно корректируемыми с учетом изменений индекса потребительских цен (ИПЦ). В соответствии с МСФО (IFRS) 16 обязательство по аренде переоценивается каждый год для отражения текущего ИПЦ. Однако в соответствии с Разделом 842 обязательство по аренде не переоценивается при изменении ИПЦ, за исключением случаев, когда переоценка требуется по другой причине (например, при изменении срока аренды). Вместо этого любые дополнительные платежи, возникающие в результате увеличения ИПЦ, относятся на расходы по мере их возникновения.

Проблемы двойной отчетности

Поскольку частные компании, применяющие ОПБУ США, работают над внедрением Раздела 842, стоит отметить, что эти и другие области расхождений между МСФО (IFRS) 16 и Темой 842 продолжают создавать проблемы для двойной отчетности. Различные требования в соответствии со стандартами МСФО и ОПБУ США могут потребовать от двух составителей отчетов реализовать различные процессы, средства контроля и системы учета.

МСФО (IFRS) 16 в сравнении с Разделом 842: различия и соображения для арендаторов

В дополнение к обсуждению выше, вот что мы видим в качестве 10 основных различий в учете арендатора в соответствии со стандартами МСФО и ОПБУ США. Более полный список различий, включая различия в учете арендодателя, см. в руководстве КПМГ «МСФО® в сравнении с ОПБУ США».

| МСФО (IFRS) 16 | Тема 842 | Вопросы подготовки |

|---|---|---|---|

| Объем | |||

1 | МСФО (IFRS) 16 применяется к аренде основных средств (основных средств) и других активов с некоторыми исключениями. Стандарт может применяться к аренде нематериальных активов, за исключением определенных прав, закрепленных в лицензионных соглашениях, на такие объекты, как кинофильмы, видеозаписи, авторские права и т. д. | Раздел 842 также применяется к аренде основных средств. Однако его исключения из области охвата шире, так что аренда товарно-материальных запасов, аренда объектов незавершенного строительства (когда арендатор не контролирует актив до даты начала аренды) и все виды аренды нематериальных активов исключены из сферы применения Раздела 8429.0523 Однако его исключения из области охвата шире, так что аренда товарно-материальных запасов, аренда объектов незавершенного строительства (когда арендатор не контролирует актив до даты начала аренды) и все виды аренды нематериальных активов исключены из сферы применения Раздела 8429.0523 | Некоторые соглашения, учитываемые как аренда в соответствии с МСФО (IFRS) 16, могут не подпадать под действие Раздела 842. Следовательно, лица, предоставляющие двойную отчетность, должны выявлять и отслеживать любые такие соглашения. Различия в сфере применения между МСФО (IFRS) 16 и Разделом 842 можно уменьшить, отказавшись от применения МСФО (IFRS) 16 к определенным видам аренды нематериальных активов, поскольку аренда нематериальных активов исключена из сферы применения Раздела 842. |

| Аренда, признанная в балансе | |||

2 | Арендатор может принять решение об освобождении от признания в отношении аренды активов с «малой стоимостью», даже если такая аренда является существенной в совокупности. | Нет освобождения для аренды малоценных активов. | Выбор освобождения от МСФО (IFRS) 16 для активов с низкой стоимостью создает разницу с учетом в Разделе 842. |

| 3 | Арендатор может принять решение о применении освобождения от признания для аренды со сроком аренды 12 месяцев или менее (т. е. краткосрочной аренды). Аренда, которая содержит опцион на покупку, не является краткосрочной арендой. | Как и в случае с МСФО (IFRS) 16, арендатор может принять решение о применении освобождения от признания к краткосрочной аренде. Однако, в отличие от МСФО (IFRS) 16, аренда, предусматривающая возможность покупки, может квалифицироваться как краткосрочная, если арендатор не имеет достаточной уверенности в том, что воспользуется своим правом. | При выборе освобождения от краткосрочной аренды лица, предоставляющие двойную отчетность, должны помнить о любых различиях в выявленных совокупностях краткосрочной аренды (например, из-за наличия опционов на покупку, в отношении которых нет достаточной уверенности в том, что они будут реализованы). Эти различия необходимо отслеживать отдельно. Эти различия необходимо отслеживать отдельно. |

| Классификация аренды | |||

| 4 | Арендатор применяет единую балансовую модель учета аренды. | Существует двойная классификация балансовой модели учета аренды для арендаторов: финансовая аренда и операционная аренда. Классификация аренды влияет на последующую оценку актива в форме права пользования, расходов по аренде и представления отчета о доходах и движении денежных средств. | Составителям двойной отчетности необходимо отдельно отслеживать операционную аренду по Разделу 842, поскольку порядок учета для этих договоров аренды различается в соответствии с Разделом 842 и МСФО (IFRS) 16. |

| Переоценка договоров аренды с переменными платежами на основе индекса или ставки | |||

| 5 | Арендатор переоценивает обязательство по аренде в отношении изменений в переменных арендных платежах на основе индекса или ставки при изменении требуемых по договору денежных потоков. | Корректировка индекса или курса не является событием переоценки. Арендатор переоценивает переменные арендные платежи на основе индекса или ставки только тогда, когда необходимо переоценить арендные платежи по другой причине (например, изменение срока аренды). | Двойные отчеты должны отдельно отслеживать оценку переоценки для аренды, основанной на индексе или ставке. |

| Ставка дисконтирования | |||

| 6 | Для арендатора ставкой дисконтирования по аренде является ставка, заложенная в договоре аренды, или, если такую ставку невозможно определить, ставка дополнительного заимствования арендатора. Стандарты МСФО не содержат различных рекомендаций для частных компаний, поэтому все арендаторы применяют рекомендации по ставкам дисконтирования, содержащиеся в МСФО (IFRS) 169.0523 | Когда ставку, заложенную в договоре аренды, невозможно определить сразу, Тема 842 позволяет арендатору частной компании использовать безрисковую ставку дисконтирования в качестве практического средства. Способ может быть выбран по классу базового актива. 3 Способ может быть выбран по классу базового актива. 3 | Компании, представляющие двойную отчетность, которые являются частными компаниями в соответствии с ОПБУ США, могут обеспечить большую согласованность между своим учетом в соответствии со стандартами ОПБУ США и МСФО, не воспользовавшись этим приемом Раздела 842. |

| Арендные модификации 4 | |||

| 7 | Когда модификация уменьшает объем аренды, прибыль или убыток признаются в отношении любой разницы между уменьшением обязательства по аренде и пропорциональным уменьшением актива в форме права пользования. | Модификация, сокращающая срок аренды, не учитывается как уменьшение объема аренды. Таким образом, прибыль или убыток не признаются. | Модификации договора аренды, которые сокращают срок аренды, учитываются по-разному в соответствии с МСФО (IFRS) 16 и Разделом 842, что требует от двойных отчетных органов отдельного отслеживания учета таких измененных договоров аренды. |

| Операции продажи с обратной арендой | |||

| 8 | Если у продавца-арендатора есть реальный опцион на выкуп базового актива, передача не является продажей, и учет продажи с обратной арендой не применяется. Классификация обратной аренды арендатором не применяется в соответствии с МСФО (IFRS) 16. Учет продажи с обратной арендой не исключается автоматически, если обратная аренда классифицируется как финансовая аренда покупателем-арендодателем (или классифицируется продавцом-арендодателем, если классификация аренды была применимый). Однако, по нашему опыту, только в редких случаях применяется учет продажи с обратной арендой, когда обратная аренда классифицируется как финансовая аренда покупателем-арендодателем (или продавцом-арендодателем, если применима классификация аренды). | Если у продавца-арендатора есть реальный опцион на выкуп базового актива, не являющегося недвижимостью, передача может квалифицироваться как продажа при определенных обстоятельствах. Кроме того, если обратная аренда будет классифицироваться продавцом-арендодателем как финансовая аренда (или как аренда типа продажи покупателем-арендодателем), признание продажи автоматически исключается. | Двойным генераторам отчетов может потребоваться отдельно отслеживать операции продажи с обратной арендой. |

| 9 | Продавец-арендатор оценивает актив в форме права пользования по оставшейся части предыдущей балансовой стоимости базового актива. Признается только сумма прибыли или убытка, связанная с правами, переданными покупателю-арендодателю. Признанная прибыль или убыток корректируется с учетом нерыночных условий. | Продавец-арендатор оценивает актив в форме права пользования таким же образом, как актив в форме права пользования при любой другой аренде. Прибыль или убыток признаются в виде разницы между выручкой от продажи и балансовой стоимостью базового актива. | |

| Субаренда | |||

| 10 | Промежуточный арендодатель классифицирует субаренду как финансовую или операционную аренду на основании актива в форме права пользования, возникающего в результате основной аренды. | ||

Также, повышение НДС

Также, повышение НДС

Добавить комментарий